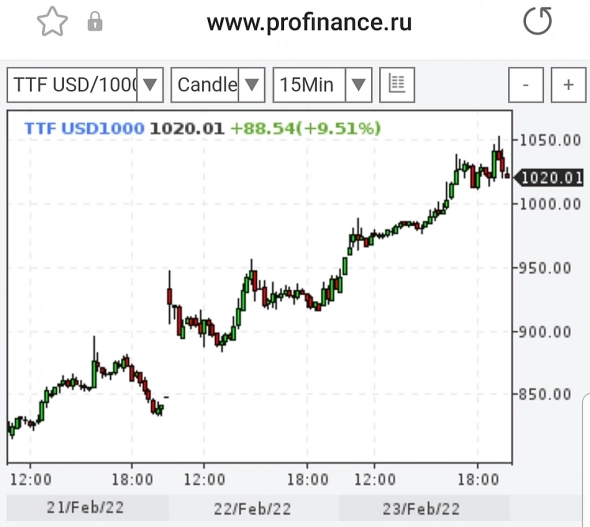

Динамика цены газа на хабе TTF:

За санкции надо платить…

Авто-репост. Читать в блоге >>>

Дивидендные инвесторы, вы не боитесь на нисходящем тренде, что дивгэп станет триггером к сложению бумаги вдвое?

А дивиденды за 1 полугодие 2022 будет не из чего платить, т.к. придётся очень дорого перекредитовываться?

Дюша Метелкин,

Не боимся. Сложение цены вдвое позволит купить в два раза больше акций. Это очень хорошо было бы.

Владимир, впервые на формуле1?

2008 год помните?

Хорошо помните? До самого 2018?

Классно дно прикупили тогда, да? Профит! А уж на дивидендах просто озолотились…

Дюша Метелкин, сравните див политику тогда и сейчас. Как ознакомитесь, вопросы должны отпасть.

Владимир, очень хорошо! С тех пор политика изменилась. Ещё раз измениться не может? Не говоря уже о том, что рынки Газпром теряет.

Дюша Метелкин,

1. Не вижу предпосылок для ухудшения див политики.

2. Динамика объемов продаж и заключаемых контрактов не подтверждает тезис о потери рынков.

Владимир,

Дюша Метелкин, и? Это обычная волатильность. Немного растет, немного снижается. А вот в Китай поставки растут. И в целом в Азию поставки будут расти. Еще и переработку газа наращивают.

Так что не вижу повода для беспокойства.

Владимир, то, что общие поставки в 2020 году снизились на 9.7%, тоже рассматривать не будем?

Эээ, а что будем тогда?

Мы хотим оценить компанию или рассказать что она самая лучшая и надо брать?

Дюша Метелкин,

Всегда надо оценивать контекст:

1. Например, если потребление газа в мире в 2020 резко выросло бы, а ГП снизил поставки, это негатив. Но если во всем мире снизилось потребление и на этом фоне снизились поставки, это естественная ситуация.

2. Так же в своих данных вы почему-то ограничиваетесь 2020 годом, игнорируя рекордную добычу 2021 года, рост поставок в Азию и скорый запуск газохимических мощностей.

Я как инвестор взвешиваю большое количество фактов, обязательно с привязкой к контексту этих фактов.

Владимир, прекрасно говорите.

Просто я вам показываю, что вы оцениваете Газпром не как потенциальный инвестор, а как существующий акционер.

Поэтому пытаетесь преувеличить его достоинства и не замечать недостатков.

Дивидендные инвесторы, вы не боитесь на нисходящем тренде, что дивгэп станет триггером к сложению бумаги вдвое?

А дивиденды за 1 полугодие 2022 будет не из чего платить, т.к. придётся очень дорого перекредитовываться?

Дюша Метелкин,

Не боимся. Сложение цены вдвое позволит купить в два раза больше акций. Это очень хорошо было бы.

Владимир, впервые на формуле1?

2008 год помните?

Хорошо помните? До самого 2018?

Классно дно прикупили тогда, да? Профит! А уж на дивидендах просто озолотились…

Дюша Метелкин, сравните див политику тогда и сейчас. Как ознакомитесь, вопросы должны отпасть.

Владимир, очень хорошо! С тех пор политика изменилась. Ещё раз измениться не может? Не говоря уже о том, что рынки Газпром теряет.

Дюша Метелкин,

1. Не вижу предпосылок для ухудшения див политики.

2. Динамика объемов продаж и заключаемых контрактов не подтверждает тезис о потери рынков.

Владимир,

Дюша Метелкин, и? Это обычная волатильность. Немного растет, немного снижается. А вот в Китай поставки растут. И в целом в Азию поставки будут расти. Еще и переработку газа наращивают.

Так что не вижу повода для беспокойства.

Владимир, то, что общие поставки в 2020 году снизились на 9.7%, тоже рассматривать не будем?

Эээ, а что будем тогда?

Мы хотим оценить компанию или рассказать что она самая лучшая и надо брать?

Дивидендные инвесторы, вы не боитесь на нисходящем тренде, что дивгэп станет триггером к сложению бумаги вдвое?

А дивиденды за 1 полугодие 2022 будет не из чего платить, т.к. придётся очень дорого перекредитовываться?

Дюша Метелкин,

Не боимся. Сложение цены вдвое позволит купить в два раза больше акций. Это очень хорошо было бы.

Владимир, впервые на формуле1?

2008 год помните?

Хорошо помните? До самого 2018?

Классно дно прикупили тогда, да? Профит! А уж на дивидендах просто озолотились…

Дюша Метелкин, сравните див политику тогда и сейчас. Как ознакомитесь, вопросы должны отпасть.

Владимир, очень хорошо! С тех пор политика изменилась. Ещё раз измениться не может? Не говоря уже о том, что рынки Газпром теряет.

Дюша Метелкин,

1. Не вижу предпосылок для ухудшения див политики.

2. Динамика объемов продаж и заключаемых контрактов не подтверждает тезис о потери рынков.

Владимир,

Дивидендные инвесторы, вы не боитесь на нисходящем тренде, что дивгэп станет триггером к сложению бумаги вдвое?

А дивиденды за 1 полугодие 2022 будет не из чего платить, т.к. придётся очень дорого перекредитовываться?

Дюша Метелкин,

Не боимся. Сложение цены вдвое позволит купить в два раза больше акций. Это очень хорошо было бы.

Владимир, впервые на формуле1?

2008 год помните?

Хорошо помните? До самого 2018?

Классно дно прикупили тогда, да? Профит! А уж на дивидендах просто озолотились…

Дюша Метелкин, сравните див политику тогда и сейчас. Как ознакомитесь, вопросы должны отпасть.

Владимир, очень хорошо! С тех пор политика изменилась. Ещё раз измениться не может? Не говоря уже о том, что рынки Газпром теряет.

Дивидендные инвесторы, вы не боитесь на нисходящем тренде, что дивгэп станет триггером к сложению бумаги вдвое?

А дивиденды за 1 полугодие 2022 будет не из чего платить, т.к. придётся очень дорого перекредитовываться?

Дюша Метелкин,

Не боимся. Сложение цены вдвое позволит купить в два раза больше акций. Это очень хорошо было бы.

Владимир, впервые на формуле1?

2008 год помните?

Хорошо помните? До самого 2018?

Классно дно прикупили тогда, да? Профит! А уж на дивидендах просто озолотились…

Дивидендные инвесторы, вы не боитесь на нисходящем тренде, что дивгэп станет триггером к сложению бумаги вдвое?

А дивиденды за 1 полугодие 2022 будет не из чего платить, т.к. придётся очень дорого перекредитовываться?

Все пампнутое рано или поздно становится дампнутым :)

Strelyanyj, тут такое не особо сработает.

Клоуны же его 1.5 года целенаправленно засаживали.

Но толку было ноль. Как и с детским миром и с яндексом и с пампом мыла.

Банда Анонимов, ВТБ под откос летит. Гордая птичка Тинек долго один не протянет

Strelyanyj, ну так он летит потому, что деньги просрал в очередной раз )

Хотя тут кто-то распинался про то, что «Сбер и ВТБ то столпы» и что-то там верещал, когда я ему сказал, что ВТБ был убыточным недавно и явно еще будет )

Решил прикупить российский фин-тех: Сбербанк, TCS

Друзья,

решил начать аккуратно набирать в портфель российские фин-тех компании: Сбербанк и TCS.

Кратко:

1. Сбербанк:

Инвест горизонт: от 10 лет

- При ROE порядка 26% и P/BV 1,04 я беру стабильный бизнес с прибыльностью ~25% и стабильно растущими активами

2. TCS:

Инвест горизонт: не определен, так как у акции сильная волатильность, если слишком сильно стрельнет, то продам, если упадет, то буду формировать долгосрочную позицию с прицелом на 5+ лет. Считаю сейчас справедливый коридор цены от 5000 до 7500, если смотреть на перспективы 5 лет.

- Здесь отличный ROE более 42% и прирост активов более чем на 35% в год (здесь лезть в отчеты за точными цифрами даже не интересно, мне вполне достаточно примерных данных)

- Банку удается приращивать базу на ~1 млн новых активных клиентов в квартал, это лучший показатель на российском рынке (опять же точные-точные цифры тут не интересны, кто хочет, сам найдет)

- В санкционных списках не фигурирует, но пролили сильно

Авто-репост. Читать в блоге >>>

Владимир, скоро приблизится к тренду-- смотри дневной

и на мой взгляд акция несколько перегрета и как банк и как финтех

Американский проект перспективного гиперзвукового ракетного комплекса сухопутного базирования Long Range Hypersonic Weapon (LRHW) или Dark Eagle постепенно приближается к началу летных испытаний. Первые средства опытного комплекса уже переданы одной из частей сухопутных войск.

О передаче опытной техники пресс-служба Пентагона сообщила 5 октября.

Дальность стрельбы такого комплекса заявлена на уровне 2775 км. Официально заявлена скорость полета не менее 5М (более 1600 м/с, — мое примечание).

Источник