Великолепная концентрация. GMO.

Перевод статьи от GMO.

Больше переводов в телеграмм-канале:

https://t.me/holyfinance

Краткое содержание

За последнее десятилетие индекс S&P 500 становится все более концентрированным: семь крупнейших акций составляют 28%, а доходность этих акций значительно превышает доходность средней акции в индексе.

Активные управляющие систематически недооценивают самые крупные акции, и это особенно характерно для управляющих с высокой концентрацией и активным управлением.

Если цель эталона/бенчмарка — быть справедливым мерилом для определения мастерства менеджера, то индекс, взвешенный по рыночной капитализации, не является хорошим эталоном для большинства активных менеджеров, и это становится все более верным по мере того, как индекс становится все более концентрированным.

История показывает, что в следующем десятилетии, скорее всего, произойдет разворот недавней модели, взвешенная по капитализации версия индекса S&P 500 будет отставать от равновзвешенной версии. В таких условиях активные управляющие неожиданно будут выглядеть гораздо лучше по сравнению с S&P 500 и другими эталонами, взвешенными по капитализации.

Терпение, по общему мнению, является одной из добродетелей в инвестировании. Многие клиенты и инвестиционные комитеты гордятся своей готовностью поддерживать управляющих с высокой степенью убежденности во время неровных периодов в работе, полагая, что, если пройдет достаточно времени, мастерство покажет себя. Но даже у терпеливых инвесторов есть свои пределы, и этой осенью мы наблюдали лавину вопросов от институциональных инвесторов о том, не пора ли отказаться от активного управления, по крайней мере в американских крупных компаниях. Мы были несколько удивлены этим, поскольку продукты по американским крупным компаниям в последние несколько лет демонстрировали хорошие результаты по сравнению с эталонами. Но немного покопавшись, мы поняли, что опыт большинства клиентов с их активными стратегиями по американским акциям был довольно разочаровывающим. По данным Morningstar, в прошлом году 74% американских бленд-менеджеров, работающих с крупными акциями, не смогли превзойти S&P 500. И это был не просто один неудачный год. За десятилетие, заканчивающееся в 2023 году, 90,2% американских управляющих инвестициями в акции с крупной капитализацией не смогли превзойти свои эталоны. После короткой передышки для активных управляющих в 2022 году, когда 53% американских управляющих превзошли показатели индекса, кажется, что 2023 год может стать последней каплей для многих клиентов. Разве можно их винить? Десятилетие — это целая жизнь в мире инвестиций. Если 90,2% управляющих не превзошли свои ориентиры за последнее десятилетие, то это, конечно, неопровержимое доказательство того, что рынок эффективен?

Однако реальность несколько иная. Как мы увидим, причина того, что S&P 500 и другие эталоны американских крупных акций почти невозможно превзойти за последний год и почти так же сложно за последнее десятилетие, кроется в характере акций, которые превзошли рынок. Американский рынок акций постоянно становится все более концентрированным. Когда наилучшие результаты показывают самые крупные акции, активным управляющим становится крайне сложно идти в ногу со временем, не говоря уже о том, чтобы превзойти его. Чтобы превзойти индекс, необходимо отличаться от него. Мы склонны думать об этом отличии в терминах акций, которыми владеет управляющий, но, как отмечают Кремерс и Петаджисто в своем исследовании меры активной доли, то, чем управляющие предпочитают не владеть, так же важно, как и то, чем они владеют. Чтобы освободить место в портфеле для акций, которые менеджер хочет иметь с избыточным весом, он должен иметь недостаточный вес в других акциях. В то время как активные менеджеры представляют себе это как управление портфелем long/short поверх эталонного, реальность такова, что это должен быть очень ограниченный портфель. Управляющий может выбрать сколь угодно большой перевес в своих любимых акциях, но недовес для управляющего long-only ограничивается весом этих акций в бенчмарке*. Наибольший недовес для менеджера будет не его наименее любимой акцией, а самой крупной акцией в бенчмарке, которая не нравится ему настолько, чтобы иметь в ней значительный вес. В итоге получается, что активные менеджеры, работающие только с длинными позициями, почти всегда имеют значительный перекос в сторону самых крупных акций в своих бенчмарках. Это особенно верно в отношении «убежденных» управляющих с очень высокой активной долей, любимых эндаументами и фондами, у которых активная доля обычно находится в диапазоне 95%.** На протяжении почти всей истории портфели, ориентированные на самые крупные акции, были прибыльными. Но в последнее десятилетие, и особенно в последний год, это стало катастрофой.

*Большая часть очарования long/short стратегий заключается в том, что менеджеры освобождаются от этого ограничения. Как только ноль перестает быть нижней границей весов портфеля, менеджер может масштабировать свои активные позиции в соответствии со своими убеждениями, а не размером компании.

**Если менеджер имеет только 5% совпадение с эталоном, то, по определению, он сильно недооценивает либо все, либо почти все акции, которые имеют большой вес в эталоне.

Узкое десятилетие

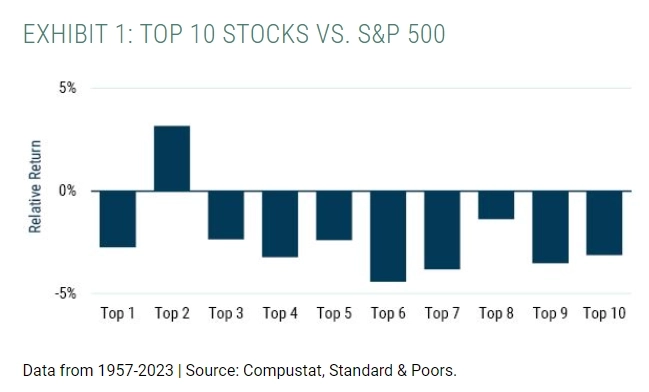

Если вы посмотрите на 10 крупнейших компаний, входящих в S&P 500 (или любой другой индекс, взвешенный по капитализации, если на то пошло), то вероятность того, что акции этих компаний значительно превзошли широкий рынок за предыдущее десятилетие, очень высока. Крупнейшие компании мира либо начинали с крупного и не отставали от своих конкурентов, либо начинали с малого и опережали почти всех, кто был крупнее. В последнее десятилетие это, безусловно, так и было. Однако с точки зрения перспектив, большой размер, как правило, не так уж и хорош. На рисунке 1 показана относительная доходность 10 крупнейших акций в S&P 500 в год, следующий за годом составления рейтинга.

Рисунок 1 — 10 крупнейших акций против S&P 500

Рисунок 1 — 10 крупнейших акций против S&P 500

9 из 10 крупнейших компаний в среднем не принесли прибыли. Историческая неудовлетворительная динамика топ-10 объясняется тем, что два основных источника доходности — расширение оценки и фундаментальный рост — труднее реализовать, чем для средней компании. Крупнейшие акции обычно становятся крупнейшими за счет дороговизны, и этот анти-стоимостной крен исторически обходится довольно дорого, что объясняет низкую относительную доходность большинства этих компаний. Кроме того, хорошая доходность в условиях высоких оценок требует исключительного роста прибыли. Когда компания уже занимает значительную долю рынка и прибыли в отраслях, в которых она работает, исключительный рост, как правило, дается ей гораздо труднее. Особенно тяжело, если рост компании привлекает внимание антимонопольных органов.

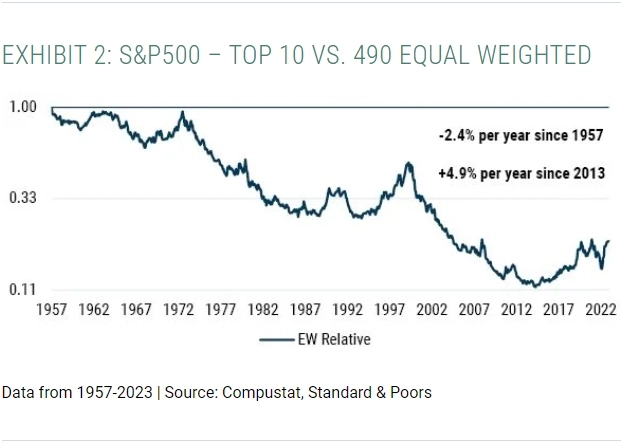

Крупнейшие акции, конечно, не всегда отстают, но в среднем они существенно отстают от среднего показателя S&P 500, как мы видим на Рисунке 2.

Рисунок 2 — S&P 50: топ-10 против 490 равновзвешенных акций

Рисунок 2 — S&P 50: топ-10 против 490 равновзвешенных акций

С 1957 года 10 крупнейших акций в S&P 500 отставали от равновзвешенного индекса остальных 490 акций на 2,4% в год. Однако последнее десятилетие стало заметным отклонением от этой тенденции: 10 крупнейших акций превосходят индекс в среднем на 4,9% в год.

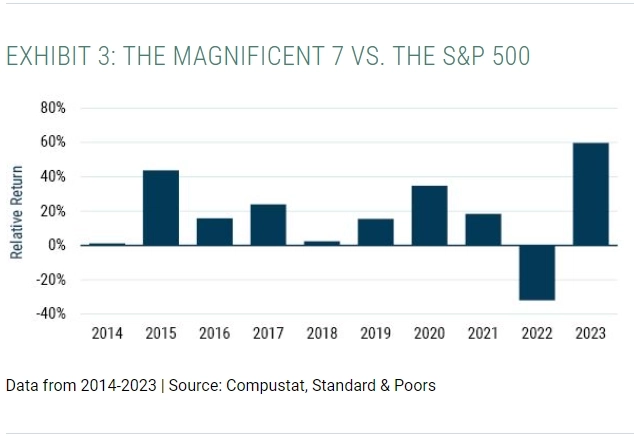

Великолепный и концентрированный

Перелом в устойчивой тенденции снижения эффективности акций, взвешенных по капитализации, отражает великолепие «Великолепной семерки». Если говорить о мега-капитализированных компаниях, то они практически не имеют себе равных в своем превосходстве. За последние 10 лет они продемонстрировали ряд показателей, превосходящих рынок, причем 2022 год стал единственным годом, когда они не превзошли рынок. В 2023 году, когда их название стало частью общепринятого лексикона, они превзошли S&P 500 на почти невообразимые 60%.

Рисунок 3 — Великолепня семёрка против S&P 500

Рисунок 3 — Великолепня семёрка против S&P 500

Такие результаты были достигнуты отчасти благодаря необычной дешевизне крупных компаний в начале десятилетия. Например, в 2013 году совокупное отношение цены к прибыли (P/E) Apple, Microsoft и Google составляло 15x, в то время как рыночный P/E был примерно на 25% выше. Простой разворот этой тенденции был прекрасным попутным ветром (хотя произошло гораздо больше, чем разворот). Этим компаниям, наряду с их столь же величественными собратьями, также удавалось наращивать доходы бешеными темпами. Microsoft и Amazon сделали это, заново изобретя себя. Apple, Alphabet, Meta, Nvidia и Tesla взяли на себя управление своими основными отраслями. Средние предприятия среди них стали огромными, а крупные — гигантами.

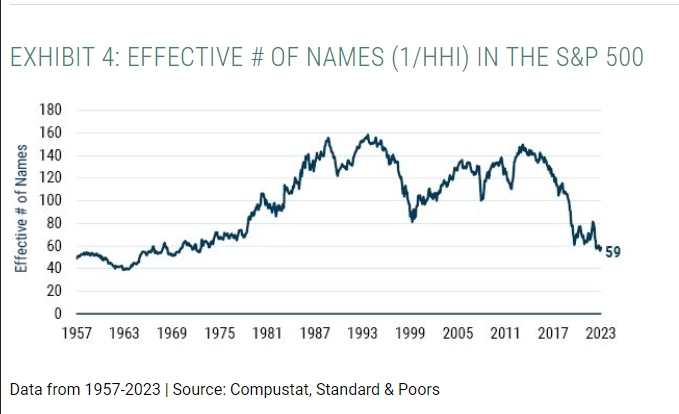

Постоянное и неуклонное превосходство очень крупных компаний привело к тому, что за десятилетие индекс S&P 500 стал значительно более концентрированным. На долю семи крупнейших компаний в индексе приходится 28%, тогда как десятилетием ранее этот показатель составлял 13%. Общая концентрация S&P 500, которую мы можем измерить с помощью индекса Херфиндаля-Хиршмана (или HHI), сегодня эквивалентна концентрации равновзвешенного портфеля из 59 акций. Десять лет назад этот индекс был более чем в два раза диверсифицирован. Ни за один десятилетний период мы не видели снижения (или повышения) диверсификации в таких масштабах, как сейчас.

Рисунок 4 — Эффективное кол-во акций в S&P 500 (1/hhi)

Рисунок 4 — Эффективное кол-во акций в S&P 500 (1/hhi)

Активное шоу ужасов

Экстраординарные результаты мега-корпораций и, как следствие, концентрация S&P 500, похоже, стали отождествляться с повышением эффективности рынков. Такое смешение происходит потому, что за то же десятилетие, когда к слову «Семерка» добавилось слово «Великолепная», только 9,8% американских активных управляющих капиталами превзошли свои бенчмарки. Хотя эти события, безусловно, связаны между собой, на самом деле они имеют очень слабое отношение к эффективности рынка (тема, которую мы планируем затронуть в нашем следующем ежеквартальном письме).

Поскольку подавляющее большинство активных управляющих существенно недооценивают крупнейшие акции, периоды, когда эти акции превосходят рынки, являются серьезным препятствием для относительных результатов активных управляющих. Если мы сопоставим равновзвешенные и взвешенные по капитализации показатели S&P 500 с годовым процентом активных управляющих капиталами США, превзошедших свои эталоны с 2014 по 2022 год (по данным Morningstar), мы обнаружим, что корреляция этих (по общему признанию, коротких) двух рядов составляет более 50%.

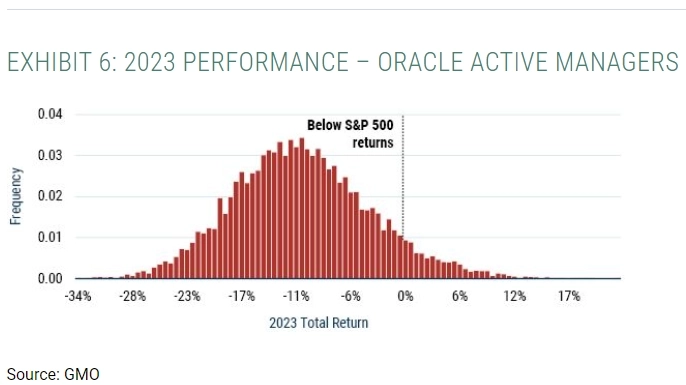

Хотя Morningstar еще не опубликовала результаты за полный 2023 год, равновзвешенный S&P 500 отстает от своего аналога, взвешенного по капитализации, на 11,5% (второй худший результат за все время), это говорит о том, что инвестиционные комитеты нахмурят брови, анализируя показатели своих активных портфелей акций США по сравнению с S&P 500 за последний год. Некоторое нахмуривание бровей может быть оправданным. У менеджеров с высокой активной долей почти нет шансов в год, когда доминируют гиганты.

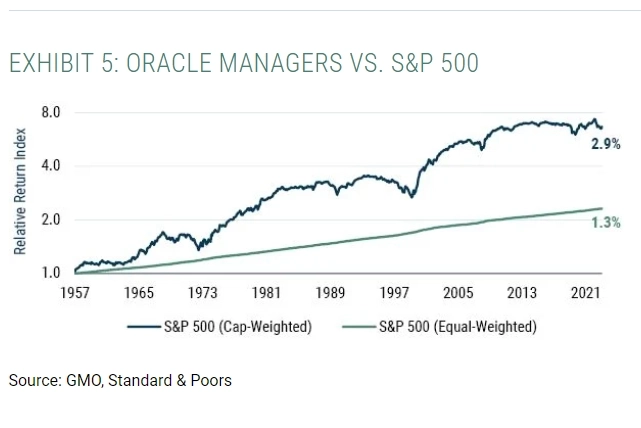

Чтобы показать, насколько трудно придется активному менеджеру, следующему стратегии концентрации и равного веса, мы смоделируем, чего мог бы добиться талантливый набор менеджеров по сравнению с эталоном, взвешенным по капитализации. У этих смоделированных менеджеров постоянный коэффициент попадания составляет 53%; то есть вероятность того, что каждая из выбранных ими акций побьет среднюю акцию в S&P 500 за 12 месяцев после их выбора, составляет 53%. Это может показаться не слишком большим предвидением, но на самом деле это так. Эта группа менеджеров, выбрав 20 акций и распределив их поровну, превзошла бы S&P 500 на 3% в год с 1957 года до конца 2023 года, что в совокупности принесло бы их инвесторам доход, в шесть раз превышающий доходность индекса. Они опередили бы индекс в двух третях случаев. Их худшие показатели по группе до 2023 года обеспечили бы им относительную доходность на уровне -13,6% в 1998 году*. Это довольно исключительный профиль доходности.

* Этот год был настолько ужасен для большинства активных инвесторов, что о нем лучше не вспоминать.

Рисунок 5 — Менеджеры-предсказатели против S&P 500

Рисунок 5 — Менеджеры-предсказатели против S&P 500

Десять лет, заканчивающиеся 2023 годом, были менее благосклонны к нашим предсказателям. Несмотря на исключительную относительную доходность в 8% в 2022 году, группа все еще проигрывала S&P 500 на 30 б.п. в год (без учета комиссионных!). В 2023 году только 7% наших смоделированных квалифицированных менеджеров превзошли бы взвешенный по капитализации индекс. Инвестиционный комитет, который искал фундаментальных менеджеров, примерно следующих описанному нами инвестиционному процессу, вряд ли увидел бы, что его пакет акций, котирующихся на бирже, показывает превосходный результат, и его это должно устраивать. Реальность такова, что эти менеджеры все равно показали высокие результаты по сравнению с равновзвешенным S&P 500 — и это то, с чем их следует сравнивать в хорошие и плохие времена. Если ваш фундаментальный активный менеджер продолжает отставать по сравнению с равновзвешенным S&P 500, это говорит о наличии проблемы; отставание от взвешенного по капитализации бенчмарка для таких менеджеров, как правило, неинформативно.

Рисунок 6 — показатели менеджеров-предсказателей в 2023

Рисунок 6 — показатели менеджеров-предсказателей в 2023

Записка для инвестиционного сообщества

Добросовестное инвестирование требует измерения, а для измерения необходимы соответствующие контрольные показатели. Взвешенные по рыночной капитализации эталоны, такие как S&P 500, обладают рядом полезных свойств. Они требуют относительно небольшого объема торговых операций, поэтому их показатели в значительной степени соответствуют показателям реального портфеля, управляемого в соответствии с ними. Они охватывают возможности инвесторов в целом — все инвесторы могли бы одновременно держать взвешенный по рыночной капитализации индекс мировых акций. Но они не идеальны.

Как мы уже писали, взвешенный по капитализации индекс S&P 500 сегодня представляет собой довольно неудобный индекс: он выглядит как 70/30 от обычного индекса с 493 компаниями и семью огромными, часто дорогими предприятиями. Семь крупнейших компаний в совокупности больше не являются дешевыми, их P/E составляет 37x (против 25x на рынке). Однако одна из причин, по которой их стоит приобрести, — это их качество: у этих компаний очень глубокие рвы. Трудно конкурировать с Apple по ценности бренда, и еще труднее не получить выгоду от успеха компании в ее App Store. Alphabet и Meta — два неприступных имени в рекламе, и оба они были чрезвычайно успешны в приобретении потенциальных конкурентов. Amazon и Microsoft, по сути, дуополизировали облачную инфраструктуру. Они также успешно монополизировали многие подотрасли. Nvidia неоднократно превосходила AMD и стала главным мировым производителем GPU в тот удобный момент, когда спрос на GPU взорвался благодаря достижениям в области искусственного интеллекта. А Tesla… делает очень крутые автомобили. Меньше ров и пикантная оценка, но это уже не важно. Шесть из «Великолепной семерки» — это высококачественные компании, которые заслуживают того, чтобы торговаться с премией.

Однако их премия растянута. Даже при их качестве такой уровень дороговизны обычно представляет собой 2% сопротивление для компаний, которые его несут; это издержки, которых нет у более дешевых высококачественных компаний в S&P 500. Диверсифицированный портфель высококачественных компаний также имеет меньший риск. Доля специфического риска акций в портфеле примерно пропорциональна его общей концентрации, и поэтому S&P 500 оказывается в неудобном положении, когда отдельные судебные иски, забастовки на заводах и смена генерального директора внезапно определяют немалую часть вариаций его доходности.

Общие для «Великолепной семерки» риски также должны вызывать беспокойство. Все они зависят от общей доступности полупроводников, большинство из них вкладывают значительные средства в искусственный интеллект, четыре из них связаны с Foxconn, а их средняя доля выручки в Китае и Тайване приближается к 20%. Таким образом, геополитические события, которые ухудшат доступ американских компаний к Китаю, Тайваню и полупроводниковой промышленности, будут крайне неприятны для этой группы компаний. Инвесторам, которые не приемлют 4% совокупный вес Китая и Тайваня в MSCI ACWI, следует помнить о 17% совокупном весе американских суперзвезд в этом же индексе.

Время покажет, окажется ли «Великолепная семерка» такой же нестабильной, как Nifty Fifty или TMT, которые предшествовали им в другие заметные периоды роста мега-капитализированных компаний, но история, когда они торгуются с существенной премией к остальному рынку, особенно плоха. Если американский рынок акций станет менее концентрированным — а мы делаем такую ставку на следующее десятилетие, — опытные активные управляющие смогут провести десятилетие с пользой для себя. Инвесторы, которые придерживаются основ и напоминают себе о достоинствах диверсификации, могут получить значительную выгоду.

Получение нужных и ненужных предубежденийПроблема активных управляющих, сталкивающихся с концентрированным эталоном, очень сложна. Если они сосредоточатся только на тех акциях, которые им нравятся, и проигнорируют те, которые им не нравятся, то в итоге они сделают огромную ставку против большинства или всех тех акций, которые имеют большой вес в их бенчмарке. Если же они решат снизить риск, связанный с конкретными акциями, контролируя размер этих недооцененных акций, они разбавят свой активный портфель, что поставит под угрозу размер ожидаемых от него преимуществ. Очевидного выхода из этой дилеммы в портфеле long-only нет, но это не значит, что нет выхода для портфеля, который действует как портфель длинных акций. Стратегии расширения портфеля акций подразумевают создание 100% чистого long-only портфеля акций путем объединения long-only портфеля с кредитным плечом с коротким портфелем — 130% длинного/30% короткого является наиболее известным вариантом, но 150%/50%, 170%/70% и даже более высокие варианты кредитного плеча не являются редкостью и могут иметь значительные преимущества.

Основное достоинство стратегии заключается в том, что они позволяют менеджерам более точно согласовывать свои активные позиции с их взглядами на акции, а не перевешивать их на вес, превышающий вес акций, которые им не нравятся.

Приведем простой пример: Если у менеджера, занимающегося только длинными позициями, нет своего мнения по поводу Apple, он может отказаться от владения этой акцией (в этом случае его ставка составит -7% по отношению к S&P 500) или выбрать владение примерно 7% (активный вес 0 %) в соответствии с тем фактом, что у него нет своего мнения. Если они сделают первое, то Apple станет одним из крупнейших источников специфического фондового риска по отношению к их эталону, несмотря на то что это не та акция, по которой у них есть высокие убеждения. Если они поступят иначе, то потратят 7% своего портфеля на акции, по которым у них нет мнения, а это 7% портфеля, которые они не смогут использовать для владения акциями, которые, по их мнению, превзойдут их по цене.

С другой стороны, если бы менеджер имел значительно негативное мнение, скажем, о Hewlett Packard (для примера возьмем компанию из середины размерного ряда S&P 500), его возможность делать ставки против этой компании ограничилась бы недовесом в 0,06% с учетом ее веса в индексе. Хотя HP, безусловно, гораздо меньше Apple, при рыночной капитализации в 29 миллиардов долларов она, безусловно, достаточно велика, чтобы активные управляющие могли держать значимую длинную или короткую позицию, если они захотят это сделать. Но для управляющих, специализирующихся только на длинных позициях, HP — одна из очень длинного списка компаний S&P 500, в которых они могут занять значительно положительный активный вес по сравнению с эталоном, если захотят, но они крайне ограничены в отрицательном активном весе. Этот факт создает сильное предубеждение для подавляющего большинства активных управляющих, что они недооценивают самые крупные акции, независимо от их мнения (или его отсутствия) о привлекательности крупных акций по сравнению с мелкими.

В принципе, активные менеджеры должны стремиться контролировать общую ошибку слежения за эталоном, риск по конкретной акции и свою активную долю независимо друг от друга — действовать так, чтобы (1) максимизировать свою активную долю (и ожидаемую альфу), (2) контролируя ошибку слежения в пределах приемлемого уровня и (3) масштабируя свой риск по конкретной акции в соответствии с силой своего убеждения по каждой акции. На самом деле, оптимально управлять этим триединством в долгосрочном портфеле невозможно.*

*Ладно, строго говоря, ими можно управлять оптимально, в том смысле, что вы можете оптимизировать портфель относительно произвольно сложной функции полезности. Но ограничение «long-only» делает решения значительно хуже тех, которые можно было бы получить, если бы вы сняли ограничение.

Стратегия позволяет лучше разделить эти решения. Хотя низкая ошибка отслеживания и высокая ожидаемая альфа по своей сути являются противоречивыми целями, позволяя занижать вес акций, руководствуясь мнением управляющего о непривлекательности акций, а не их величине, портфель более точно отражает взгляды управляющего и позволяет ему значимо выразить свою неприязнь к гораздо более широкому кругу компаний, чем это было бы возможно в противном случае. Для талантливого менеджера это должно привести к лучшему соотношению информации, а для любого менеджера это позволяет его портфелю более точно отражать его взгляды.

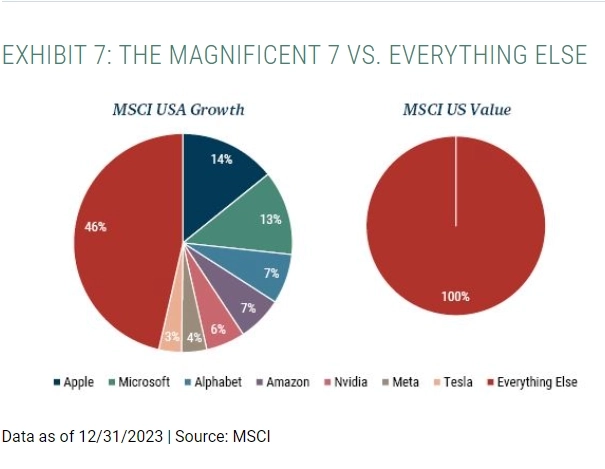

Расширенные портфели акций особенно удобны для менеджеров, ориентированных на факторное инвестирование. Их цель — инвестировать в характеристику и диверсифицироваться от специфических черт акций. При сопоставлении с индексами, взвешенными по капитализации, этого очень трудно добиться: чтобы получить доступ к желаемой характеристике, факторные инвесторы с учетом ошибок отслеживания вынуждены принимать на себя риск, связанный с конкретной компанией, несмотря на отсутствие преимуществ в отношении конкретной компании. На концентрированных рынках эта проблема усугубляется, поскольку как перевес, так и недовес в пользу крупных компаний приводит к тому, что значительная часть ошибки отслеживания факторного портфеля направлена на общий рынок. На графике ниже показаны веса «Великолепной семерки» в индексах стоимости и роста MSCI U.S. (графики выглядят практически идентично для версий стоимости и роста Russell или Standard & Poors).

Рисунок 7 — «Великолепная семёрка» против всего остального в индексе

Рисунок 7 — «Великолепная семёрка» против всего остального в индексе

Инвестор, желающий получить доступ к американскому рынку и сделать ставку на сильный фактор, сегодня вынужден либо принимать на себя огромный риск по конкретным акциям в пользу или против «Великолепной семерки», либо формировать диверсифицированный портфель с long/short портфелем с желаемым стилевым уклоном поверх индексо-подобных акций в рамках стратегии расширения акций. Другого выбора нет.

Даже если не рассматривать специфические проблемы сегодняшней концентрации индексов, портфели расширения могут дать доступ к интересным факторным экспозициям, которых невозможно достичь в портфеле, ориентированном только на long акций. Например, в 175% long/75% short стратегии Quality Spectrum Strategy от GMO, short сторона позволяет нам сделать гораздо более значительную ставку против низкокачественных компаний, чем это было бы возможно в противном случае. Хотя эти низкокачественные акции не составляют огромную часть рынка, они имеют историю не только плохой динамики в долгосрочной перспективе, но и особенно плохой динамики в сложных экономических и рыночных условиях. В Quality Spectrum мы можем воспользоваться этим и создать портфель, который, по нашему мнению, обеспечивает долгосрочную доходность, схожую с доходностью фондового рынка в целом, при гораздо меньшем риске падения в очень плохие экономические времена.

Однако такие портфели не являются панацеей. Прежде всего, даже если они более точно отражают взгляды инвестиционного менеджера, это еще не гарантирует, что эти взгляды правильные. Простая истина активного управления заключается в том, что чистая альфа всех держателей акций, которые не владеют взвешенной по капитализации суммой рынка, отрицательна после транзакционных издержек и комиссий. Это будет справедливо и в условиях, когда фондовый рынок крайне неэффективен. Недостаточная эффективность может быть сконцентрирована в портфелях неискушенных инвесторов или инвесторов, не стремящихся к максимизации прибыли, но общий объем недополученной прибыли в долларах неизбежно превышает общий объем прибыли, полученной инвесторами от преуспевающих управляющих. Кроме того, несомненно, существуют талантливые специалисты по подбору акций, которые не очень хорошо подходят для управления подобной стратегией акций — шортинг привносит такие элементы, как стоимость заимствования, влияние волатильности и гамма-сжатие, о которых, естественно, не должны беспокоиться управляющие, работающие только с длинными позициями.

Время всплеска интереса к таким стратегиям в середине 2000-х годов также было несколько неудачным. Активные управляющие только что пережили огромный всплеск высоких результатов, вызванный очень низкими показателями мега-корпорациями (равнозначный S&P 500 обошел S&P 500, взвешенный по капитализации, на потрясающие 11,8% в год в совокупности за пять лет, закончившихся в июне 2005 года). Это породило такую самоуверенность активных управляющих, которая, возможно, не имела аналогов в истории. За этими прекрасными днями вскоре последовал Глобальный финансовый кризис, когда правила регулирования коротких сделок (включая прямой запрет на короткие сделки) были столь же волатильны, как и рынок в целом, в результате чего опыт их реализации стал критически важным навыком как раз в тот момент, когда широкий круг менеджеров, не имевших большого опыта управления левериджными и long/short портфелями, попытался управлять ими.

Наступило ли сегодня особенно благоприятное время для создания портфелей с расширенным портфелем акций, сказать сложно. Американский фондовый рынок сейчас более концентрирован, чем за последние полвека, и эта концентрация представляет собой серьезную проблему для активных управляющих, работающих только с длинными портфелями. Для инвесторов, заинтересованных в активном управлении или просто делающих значительные ставки на факторы, но не желающих делать масштабные ставки против акций с большой капитализацией, портфели расширения акций являются отличным решением. Стратегии расширения портфеля акций более точно отражают взгляды управляющего, чем это возможно в портфеле long-only, и это, пожалуй, единственные активные портфели, для которых эталонный показатель, взвешенный по капитализации, может быть действительно правильным измерительным стержнем. В то же время после десятилетия чрезвычайно высоких результатов мега-компаний, неизбежный анти-мега уклон большинства активных управляющих long-only, вероятно, снова станет попутным ветром. Восстановление относительных показателей для активных управляющих, работающих только с длинными позициями, которое последует за таким сдвигом, не будет строго заслуженным — в большей степени, чем они заслуживают вины за то, что не смогли угнаться за взвешенным по капитализации S&P 500 в течение последнего десятилетия, — но, предположительно, оно будет приветствоваться их клиентами в любом случае.

Социальные системы не эргодичны. В них вероятность по ансамблю не равна вероятности по времени. Отсюда весь этот расколбас.

Расслоение граждан и истончение среднего класса уже на лицо. Теперь начинается расслоение компаний.