Калужский ликеро-водочный завод Кристалл выходит на IPO!

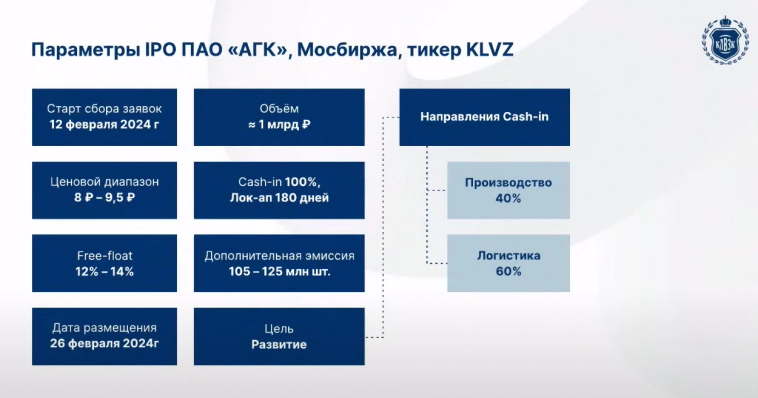

Сбор заявок начался, дата начала торгов запланирована 26 февраля.

Компания планирует привлечь 1 млрд рублей на развитие путем размещения дополнительных акций по цене 8-9,5 руб. за акцию.

В данный момент 100% компании принадлежит Павлу Победкину — основателю и генеральному директору компании.

Рассмотрим подробно бизнес будущего эмитента.

Что за компания?

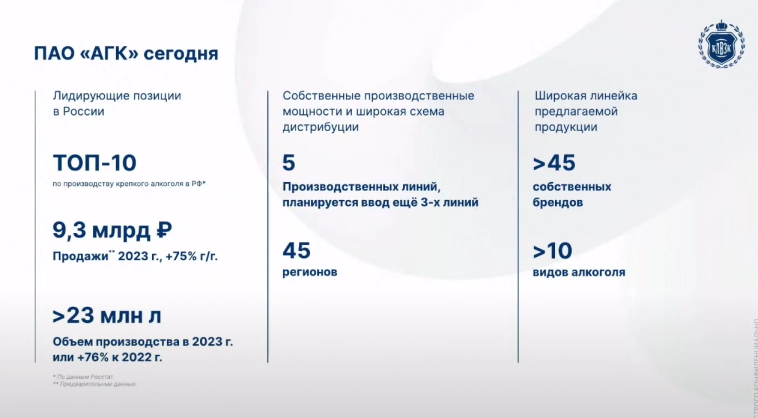

Кристалл входит в список крупнейших производителей алкоголя в России и растет огромными темпами.

С 2020 по 2022 год компания утроила производство и не планирует на этом останавливаться.

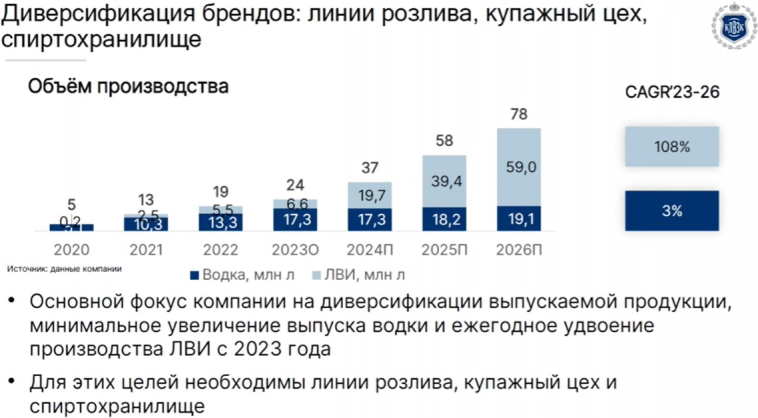

В планах ещё утроить объемы производства к 2026 году. Фокус на ликеро-водочных изделиях — более маржинальном продукте. Последние результаты подтверждают возможность осуществления кратного роста. Продажи ЛВИ в 2023 году выросли на 200% до 1,3 млрд рублей.

АГК привлекает 1 млрд, которые будут вложены в производственные мощности, а также в логистику. Это позволит компании дозагрузить свое производство.

Текущий спрос в 5 раза превышает предложение Группы. Компания способна его удовлетворить — нужны инвестиции, и IPO их даст.

Как развивается компания?

АГК идет путем расширения ассортимента, в том числе созданием аналогов ЛВИ крупных брендов. В разработке также находятся несколько продуктов от текилы до апероля.

Иностранные конкуренты при этом стоят кратно дороже.

Компания уже на цифрах доказала, что делает качественный продукт с хорошей рентабельностью. А инвестиции, в том числе через акционерный капитал, позволят эту рентабельность нарастить!

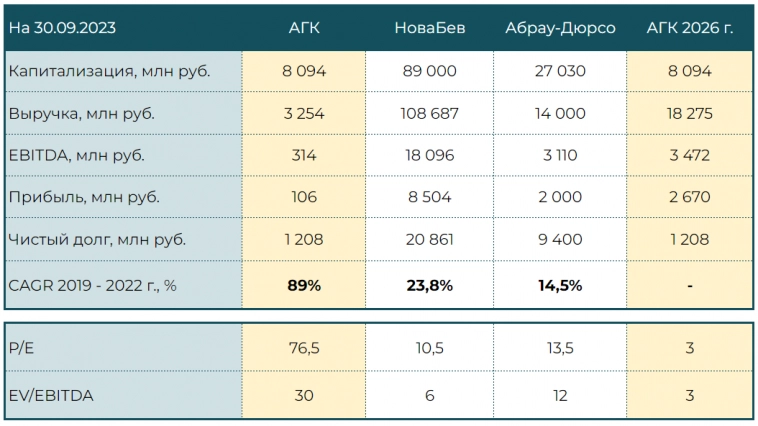

Текущая оценка на IPO компании около 8 млрд рублей. Через 3 года, по консервативной оценке компании, ее прибыль вырастет до 2,7 млрд рублей (P/E = 3)!

Про дивиденды тоже не забыли. C 2025 года компания планирует распределять 50%-80% от чистой прибыли. То есть потенциальная дивидендная доходность за 2026 год может составить минимум 17%.

Да, сейчас АГК стоит дороже НоваБев (ранее Белуга) и Абрау-Дюрсо по мультипликаторам. Но его темпы роста кратно выше:

Вспомним, что котировки Белуги кратно выросли после принятия инвестпрограммы по удвоению выручки за 4 года. Здесь мы можем увидеть удвоение выручки уже через год, а к 2026 году в планах сделать х5. Поэтому эта премия оправдана.

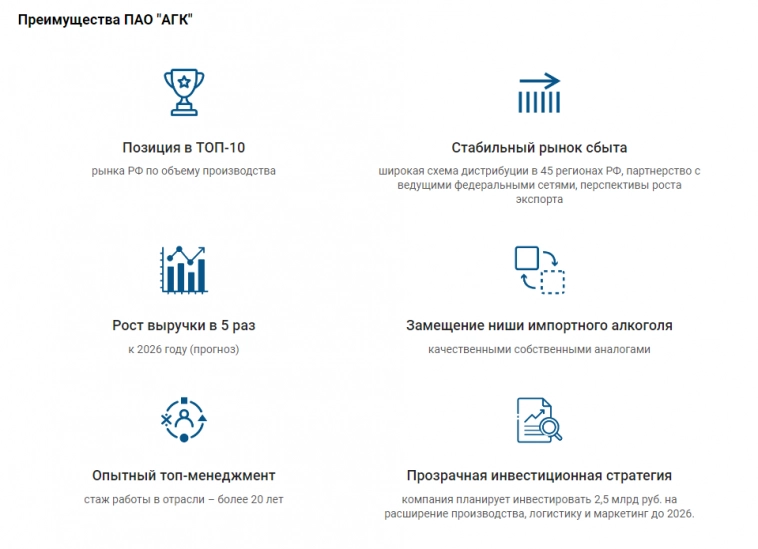

Почему стоит инвестировать в АГК?

• Есть понятный, стабильный рынок.

• За последние 3 года компания кратно выросла по производству и продажам, заняв 10 место в списке крупнейших производителей алкоголя.

• У компании есть амбиции подниматься дальше по этому списку вверх.

• Есть амбиции заместить иностранных производителей.

Всего за несколько лет компания планирует нарастить выручку в 5 раз, EBITDA в 10 раз, а чистую прибыль более чем в 20 раз.

С привлечением денег через IPO план выглядит более чем реальным. Тем более, что компания уже показала что может это делать. С 2019 года выручка и прибыль выросли в 10 раз. Я однозначно буду следить за АГК.

Кажется, что на российском фондовом рынке может появиться самая быстрорастущая компания! Эта история заслуживает нашего внимания.

Вот тут, как представляется, вполне объективно разобрали это IPO)))

smart-lab.ru/blog/987312.php

И можно комментарии почитать, сами все поймете))