08 февраля 2024, 18:35

IPO Диасофт: игра не стоит свеч

👏 Друзья, буквально вчера мы с вами подвели итоги первого IPO наступившего 2024 года, как у нас на очереди очередной герой — разработчик программного обеспечения (ПО) для финансового сектора по имени Диасофт, который накануне анонсировал индикативный ценовой диапазон IPO на уровне 4000-4500 руб. за одну акцию. Финальная цена будет определена по итогам сбора заявок, который стартовал накануне, и предварительно продлится до 12 февраля 2024 года включительно.

Торги акциями Диасофта на Мосбирже начнутся 13 февраля 2024, биржа включила эти бумаги во второй котировальный список.

💼 Базовый размер IPO составит до 3,6 млрд руб., из которых 62,5% поступит в компанию (cash in), а 37,5% «монетизируют» действующие акционеры (cash out). Привлечённый капитал компания планирует использовать для реализации стратегии долгосрочного роста.

Менеджмент компании планирует распределить акции между институциональными и частными инвесторами в равных долях. Несмотря на распространённое мнение, что ранняя подача заявки на IPO увеличивает шансы на получение большей аллокации, руководство компании утверждает, что этот фактор не влияет на распределение акций.

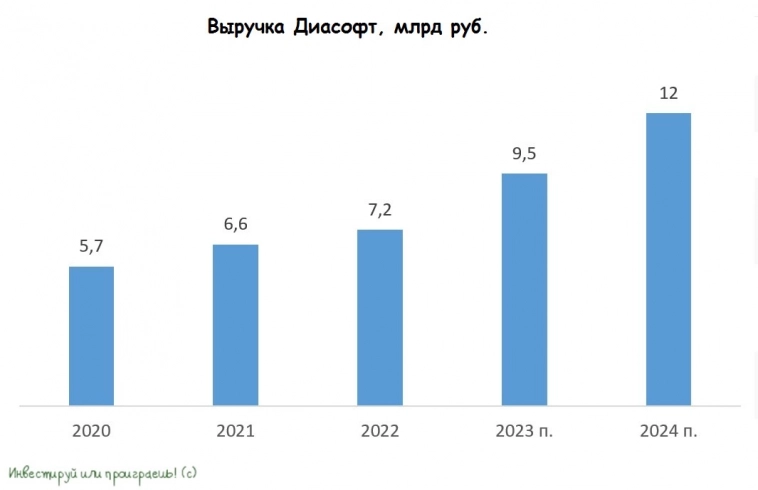

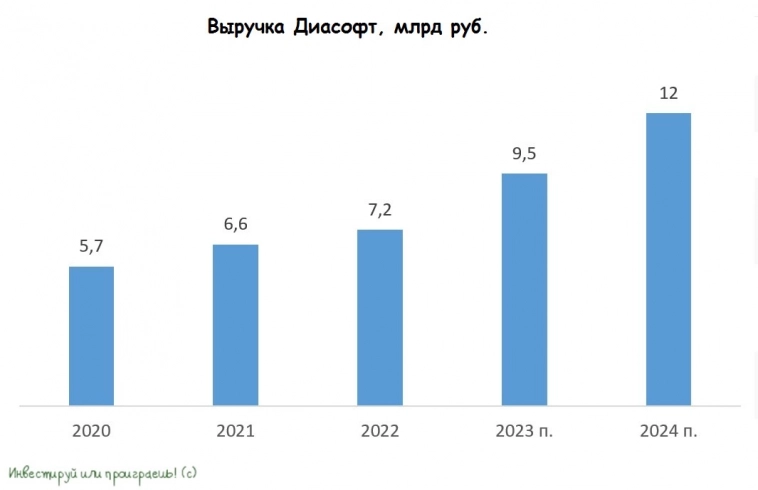

📈 Диасофт ориентирует инвесторов на среднегодовой темп роста выручки не менее 30%, что в два раза выше темпа роста целевого рынка. Однако, стоит учесть, что IT-компании частенько завышают свои прогнозы. Например, Positive Technologies обещал удвоение бизнеса в 2022 и 2023 гг., но по факту темп роста составил +86% и +75% соответственно. О чём, впрочем, тому же Диасофту приходится только мечтать, учитывая куда более скромные темпы роста выручки, которые мы видим.

Поэтому разумно скорректировать прогноз Диасофта до +26%, учитывая будущий эффект высокой базы. За 2023 год темп роста, вероятно, превысил 30%, что позволяет менеджменту озвучивать сейчас подобные прогнозы, однако реальность наверняка окажется куда более суровой.

Не забываем также, что компании стремятся выходить на IPO при максимальном темпе роста бизнеса, чтобы дорого продавать акции инвесторам. Крайне редко бывает так, чтобы эмитенты вышли на биржу и ускорили рост бизнеса (очередной тёплый привет в этом смысле передаю Совкомбанку, который продолжает радовать своих акционеров, в том числе и меня). Думаю, можно ориентироваться на темп роста выручки по итогам 2023 года на уровне 33%, а далее ждать замедления до 26%.

🧮 Диасофт оценил себя в диапазоне от 42,00 до 47,25 млрд руб. Не исключаю, что размещение пройдёт по верхней границе диапазона, поскольку в последние дни на фондовом рынке царит оптимизм. На середину 2023 года у компании был отрицательный чистый долг в размере 0,7 млрд руб., который после IPO может увеличиться до минус 3 млрд руб. При прогнозируемой выручке за 2023 и 2024 гг. в размере 9,5 млрд руб. и 12 млрд руб. соответственно, мы получаем прогнозный мультипликатор EV/S на конец 2024 года, равный 3,7х, что является справедливым значением для компании с темпом роста 25-30%.

Важно помнить, что в IT-секторе ключевым показателем является темп роста выручки, и инвесторы традиционно предпочитают компании, у которых этот показатель превышает 50%. На российском фондовом рынке к таким компаниям относятся Астра, Positive Technologies, HeadHunter и Яндекс. Яндекс, в частности, имеет огромный потенциал роста после завершения реструктуризации бизнеса.

Поэтому вполне возможно, что средние темпы роста выручки Диасофта могут не впечатлить фондовый рынок и после IPO котировки сползут вниз.

👉 В общем и целом ещё раз резюмируем, что Диасофт оценил себя в лучшем случае справедливо на IPO, и приемлемого потенциала роста капитализации на этот год я не вижу. В связи с этим, я не планирую участвовать в данном размещении, т.к. соотношение риск/доходность в этой сделке не в нашу пользу.

❤️ Спасибо, что оставляете лайки под нашими постами! Благодаря им я вижу ваш интерес к IPO и стараюсь максимально широко освещать этот вопрос, порой делая это даже на опережение!

© Инвестируй или проиграешь

Торги акциями Диасофта на Мосбирже начнутся 13 февраля 2024, биржа включила эти бумаги во второй котировальный список.

💼 Базовый размер IPO составит до 3,6 млрд руб., из которых 62,5% поступит в компанию (cash in), а 37,5% «монетизируют» действующие акционеры (cash out). Привлечённый капитал компания планирует использовать для реализации стратегии долгосрочного роста.

Менеджмент компании планирует распределить акции между институциональными и частными инвесторами в равных долях. Несмотря на распространённое мнение, что ранняя подача заявки на IPO увеличивает шансы на получение большей аллокации, руководство компании утверждает, что этот фактор не влияет на распределение акций.

📈 Диасофт ориентирует инвесторов на среднегодовой темп роста выручки не менее 30%, что в два раза выше темпа роста целевого рынка. Однако, стоит учесть, что IT-компании частенько завышают свои прогнозы. Например, Positive Technologies обещал удвоение бизнеса в 2022 и 2023 гг., но по факту темп роста составил +86% и +75% соответственно. О чём, впрочем, тому же Диасофту приходится только мечтать, учитывая куда более скромные темпы роста выручки, которые мы видим.

Поэтому разумно скорректировать прогноз Диасофта до +26%, учитывая будущий эффект высокой базы. За 2023 год темп роста, вероятно, превысил 30%, что позволяет менеджменту озвучивать сейчас подобные прогнозы, однако реальность наверняка окажется куда более суровой.

Не забываем также, что компании стремятся выходить на IPO при максимальном темпе роста бизнеса, чтобы дорого продавать акции инвесторам. Крайне редко бывает так, чтобы эмитенты вышли на биржу и ускорили рост бизнеса (очередной тёплый привет в этом смысле передаю Совкомбанку, который продолжает радовать своих акционеров, в том числе и меня). Думаю, можно ориентироваться на темп роста выручки по итогам 2023 года на уровне 33%, а далее ждать замедления до 26%.

🧮 Диасофт оценил себя в диапазоне от 42,00 до 47,25 млрд руб. Не исключаю, что размещение пройдёт по верхней границе диапазона, поскольку в последние дни на фондовом рынке царит оптимизм. На середину 2023 года у компании был отрицательный чистый долг в размере 0,7 млрд руб., который после IPO может увеличиться до минус 3 млрд руб. При прогнозируемой выручке за 2023 и 2024 гг. в размере 9,5 млрд руб. и 12 млрд руб. соответственно, мы получаем прогнозный мультипликатор EV/S на конец 2024 года, равный 3,7х, что является справедливым значением для компании с темпом роста 25-30%.

Важно помнить, что в IT-секторе ключевым показателем является темп роста выручки, и инвесторы традиционно предпочитают компании, у которых этот показатель превышает 50%. На российском фондовом рынке к таким компаниям относятся Астра, Positive Technologies, HeadHunter и Яндекс. Яндекс, в частности, имеет огромный потенциал роста после завершения реструктуризации бизнеса.

Поэтому вполне возможно, что средние темпы роста выручки Диасофта могут не впечатлить фондовый рынок и после IPO котировки сползут вниз.

👉 В общем и целом ещё раз резюмируем, что Диасофт оценил себя в лучшем случае справедливо на IPO, и приемлемого потенциала роста капитализации на этот год я не вижу. В связи с этим, я не планирую участвовать в данном размещении, т.к. соотношение риск/доходность в этой сделке не в нашу пользу.

❤️ Спасибо, что оставляете лайки под нашими постами! Благодаря им я вижу ваш интерес к IPO и стараюсь максимально широко освещать этот вопрос, порой делая это даже на опережение!

© Инвестируй или проиграешь

8 Комментариев

Александр Сережкин08 февраля 2024, 18:42смысл поста не соответствует лозунгу+2

Александр Сережкин08 февраля 2024, 18:42смысл поста не соответствует лозунгу+2 35823408 февраля 2024, 19:0242 миллиарда — амбициозно. Как бы не развитие конторы, начиная с написания программ и с постепенным завоеванием рынка, а сразу и с учётом будущих зарплат (жить то надо на что-то), ведь IT сейчас как бы полагается считать белой костью. Какая «красная цена» затеи? По мне, через чур завышена.0

35823408 февраля 2024, 19:0242 миллиарда — амбициозно. Как бы не развитие конторы, начиная с написания программ и с постепенным завоеванием рынка, а сразу и с учётом будущих зарплат (жить то надо на что-то), ведь IT сейчас как бы полагается считать белой костью. Какая «красная цена» затеи? По мне, через чур завышена.0 Вадим Редутко08 февраля 2024, 20:58Ну, у нас IT компаний как кот наплакал, для диверсификации сойдет,0

Вадим Редутко08 февраля 2024, 20:58Ну, у нас IT компаний как кот наплакал, для диверсификации сойдет,0 Anatoliy Seryakov09 февраля 2024, 21:26Приберегите деньги до IPO группы Т10

Anatoliy Seryakov09 февраля 2024, 21:26Приберегите деньги до IPO группы Т10

Читайте на SMART-LAB:

📃 AI-саммари новостей за секунды

Поток информации уже давно превышает разумные объёмы. Отчёты, заявления менеджмента, сделки, дивиденды, аналитика — в таком многообразии легко упустить важное. В новом приложении ВТБ Мои...

13:04

DDX Fitness

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе ....

12:04