Сегодня США предложат рекордную эмиссию 10-летнего долга — Bloomberg

Инвесторы в облигации, все еще не оправившиеся от худших двух дней для казначейских облигаций более чем за год, готовятся к новому испытанию в среду, когда правительство проведет крупнейшую в истории продажу 10-летних долговых обязательств.

По состоянию на 11 часов утра в Лондоне казначейские облигации торговались с небольшим снижением. Падение цен началось в пятницу после публикации сильного отчета о занятости в январе в США. Доходность поднималась до самого высокого уровня в этом году. Далее последовала умеренная коррекция. Напряженная серия аукционов на этой неделе может привести к новой распродаже, но теплый прием во вторник первой из трех эмиссий казначейских векселей и облигаций на этой неделе улучшил перспективы.

Казначейские инвесторы сталкиваются как минимум с двумя группами проблем. Одной из таковых является неопределенный прогноз денежно-кредитной политики. Федеральная резервная система дала понять, что, вероятно, снизит процентные ставки в этом году на фоне ослабления инфляции, но высокие показатели экономической активности бросают вызов ожиданиям рынка относительно того, когда и на сколько.

Еще одна проблема: рост размеров рынков облигаций, в том числе казначейских облигаций. При прочих равных условиях дополнительное предложение облигаций оказывает давление на ценные бумаги, но в этом году этого не произошло, что является позитивным сигналом для инвесторов в преддверии продажи 10-летних облигаций.

«Этот аукцион, безусловно, будет поглощен», — сказал Майкл Кадзил, портфельный менеджер Pimco. «Предложение может рассказать историю о том, что оно имеет значение в тот или иной момент, но в целом, если посмотреть на то, как предложение влияет на доходность, то оно не так уж много значит. Посмотрите, что произошло в январе между инвестиционным классом, высокой доходностью и банковскими кредитами — это был самый большой месяц по объему эмиссии за всю историю».

В прошлом году рынок казначейских облигаций превысил 26 триллионов долларов, но на него повлияли факторы спроса, включая увеличение глобальных сбережений частного сектора и исторически низкую волатильность процентных ставок.

Проведенный во вторник аукцион трехлетних облигаций на сумму 54 миллиарда долларов зафиксировал доходность немного ниже той, которая прогнозировалась на момент окончания торгов, что свидетельствует о более высоком, чем ожидалось, спросе. Хотя резкий двухдневный рост доходности казначейских облигаций потенциально повысил привлекательность аукциона во вторник, последующее ралли свело на нет около 8 базисных пунктов трехлетних облигаций к моменту проведения аукциона.

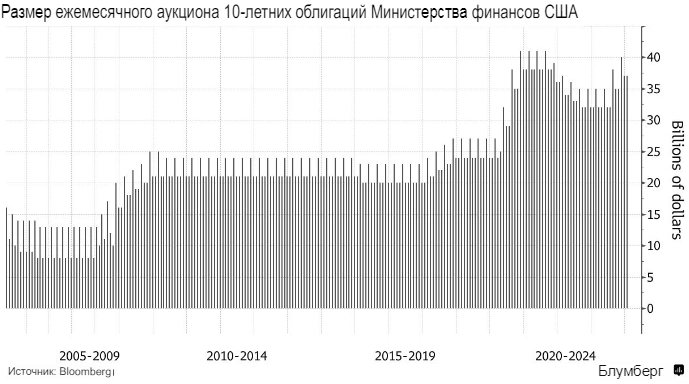

Тем не менее, то, что инвесторы не стали уклоняться, предвещает хорошую продажу 10-летних облигаций в среду: в размере 42 миллиардов долларов она станет крупнейшей в истории, превзойдя отметку в 41 миллиард долларов, достигнутую в ноябре 2020 года. С учетом последних изменений в размерах аукционов Казначейства, о которых было объявлено на прошлой неделе, три из семи первичных продаж, включая двух- и пятилетние бумаги, должны пройти с рекордным размером эмиссии в период с февраля по апрель.

На предаукционных торгах во вторник доходность новых 10-летних облигаций составила около 4,08%. Еще в пятницу, перед распродажей, вызванной сильными данными по занятости, она опускалась ниже 4%. Тем не менее, в четырех из последних пяти случаев доходность была выше.

www.bloomberg.com/news/articles/2024-02-06/treasury-auction-calms-nerves-before-record-10-year-note-sale?srnd=markets-vp