История повторяется: банковский сектор США вновь под ударом

В марте прошлого года американский банковский сектор столкнулся с чередой банкротств, по большей части вызванной повышением ключевой ставки. Ее рост привел не только к сокращению доходов, но и обесцениванию инвестиционного портфеля. В первую очередь это отразилось на казначейских облигациях. В период «легких денег» 2020-21 гг. ряд банков не придумал ничего лучше, чем запастись трежерис. Рост ставки привел к падению их стоимости.

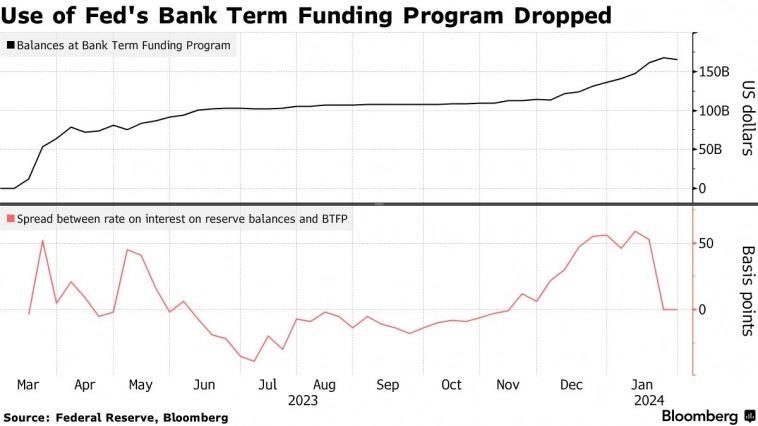

Изменение ключевой ставки ФРС. Источник изображения: investing.com

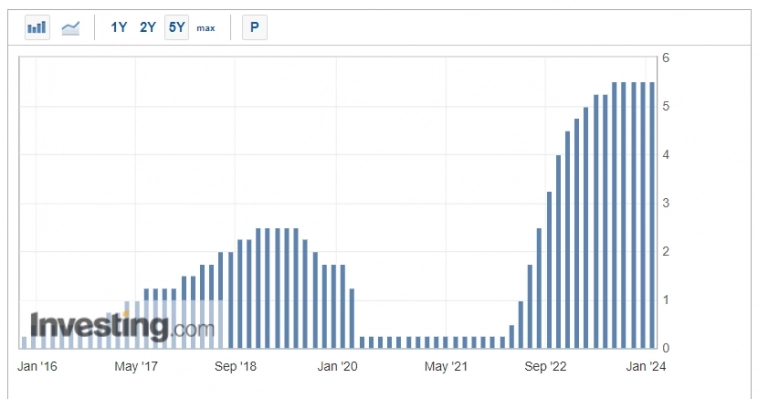

Для урегулирования ситуации пришлось вмешаться правительству и ФРС. Так, банкам была предоставлена возможность продажи облигаций по старым ценам. К тому же ФРС запустила линию экстренного кредитования сроком на один год. В рамках последней банки набрали кредитов на $165 млрд. 11 марта она будет аннулирована.

Источник изображения: bloomberg.com

Это избавило экономику от открытого огня, но угли все еще тлеют. Весь 2023 год ряд экономистов и бизнесменов призывали регулятора снизить ставку, чтобы не допустить кризиса, который начнется с региональных банков. Однако ФРС по-прежнему считает, что ситуация под контролем, а все меры должны быть направлены на достижение целевой инфляции в 2,0-2,5%.

Вчера прозвенел новый звоночек: банк NYSB, выкупивший активы обанкротившегося Signature Bank, сообщил о неожиданном убытке в IV квартале в размере $252 млн. Инвесторы и клиенты устремились к выходу. Стоит отметить, что отток депозитов является одним из серьезнейших стресс-тестов для банковской индустрии.

Источник изображения: investing.com

Goldman Sachs в записке инвесторам написал, что впервые с конца октября рыночные настроения стали заметно негативными, а слабость региональных банков стоит компенсировать «дозой хеджирования» в инвестпортфеле.

Источник изображения: криптовалютная биржа StormGain

В марте прошлого года одним из «активов хеджирования» стал Bitcoin, испытавший значительный приток инвестиций. В отличие от банковских депозитов, у криптовалюты нет страховой суммы, сверх которой средства могут быть безвозвратно утеряны. А, например, у лопнувшего год назад SVB из $175 млрд 85% не были застрахованы FDIC. И если бы не прямое вмешательство ФРС и Минфина, список обанкротившихся компаний (которые за собой потянули бы лопнувшие банки) был бы впечатляющим.

Поскольку основная проблема решена не была, доходность банковского сектора остается на дискомфортном уровне. С прекращением программы чрезвычайной помощи и в условиях высокой ключевой ставки банки ждут новые потрясения.

Аналитическая группа StormGain

(платформа для торговли, обмена и хранения криптовалюты)