Облигации Бизнес Альянс на размещении

К радости всех любителей облигаций, высоких купонов и не менее высоких рисков затишье в размещении облигаций прекращается. Февраль нам приносит целый пул интересных выпусков и начнем мы с облигаций Бизнес Альянс. И чтобы подогреть ваш интерес скажу, что компания размещает сразу два выпуска. Давайте разбираться вместе.

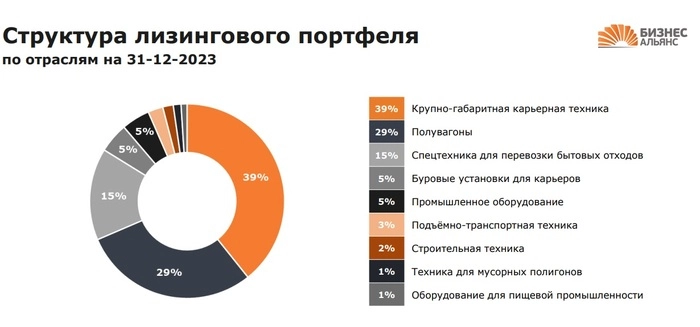

Бизнес Альянс — российская лизинговая компания, основанная в 2006 году. Компания работает на всей территории России, во всех сегментах лизингового рынка и осуществляет финансирование как крупных корпоративных клиентов, так и предприятий малого и среднего предпринимательства, предлагая в лизинг недвижимость, морские и речные суда, полувагоны, специальную технику, промышленное оборудование и другое.

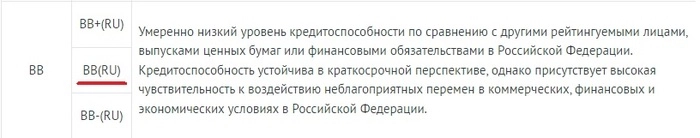

На сайте компании также указано о её аккредитации в Фонде развития промышленности и Минпромторге РФ. Рейтинговое агентство АКРА присвоило компании кредитный рейтинг BB(RU) с позитивным прогнозом — это как бы не дно, но ниже середины.

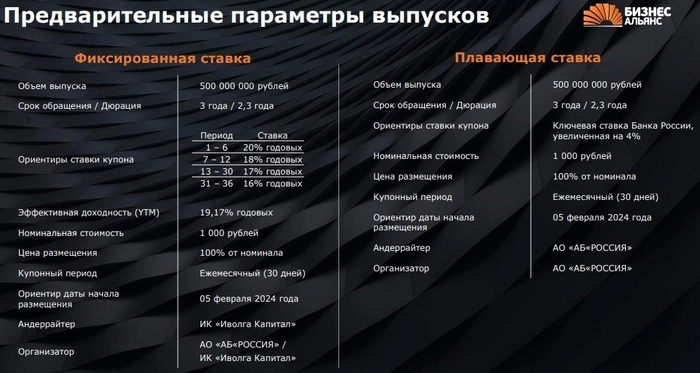

👀Что там по первому выпуску 001Р-04?

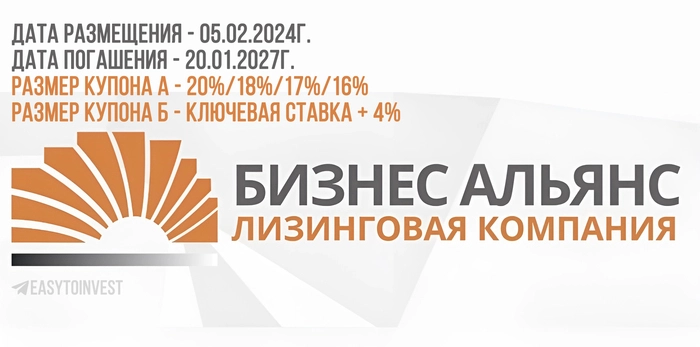

✅Дата размещения — 05.02.2024 года.

✅Дата погашения — 20.01.2027 года, классическое трехлетнее размещение от лизинговой компании, сопоставимое с средним сроком кредитования и средним сроком договора лизинга.

✅Объем выпуска — 500 000 000 рублей.

💰Размер купона — 20% годовых. Не многие компании столь щедры, что предлагают доходность на 4% выше ключевой ставки. Но только на первые 6 купонных выплат. То есть аналитики подтверждают мою теорию о снижении ключевой ставки не раньше прихода календарного лета в нашу страну. Градация размера доходности следующая:- 7-12 купоны — 18% годовых, — 13-30 купоны — 17% годовых, — 31-36 купоны — 16% годовых.

✅Выплата купона — ежемесячно, первый купонный доход можно будет получить уже в марте этого года.

✅Амортизация не предусмотрена.

✅Выпуск доступен для неквалифицированных инвесторов, успешно сдавших тест.

👀Что там по второму выпуску 001Р-03?

✅Дата размещения — 05.02.2024 года.

✅Дата погашения — 20.01.2027 года.

✅Объем выпуска — ориентировочно 492 300 000 рублей.

💰Размер купона — в этом выпуске компания сразу решила ограничить доходность на уровне ключевой ставки + 4%, что дает нам в первые месяцы доходность, соизмеримую с первым выпуском.

✅Выплата купона — ежемесячно.

✅Амортизация не предусмотрена.

✅А этот выпуск только для квалов, хотя принципиальная разница в выпусках отсутствует.

То есть разница исключительно в размере формирования купонной доходности и андеррайтеру выпуска (АКБ Россия и ИК Иволга капитал).

📊Что там по финансовой части?

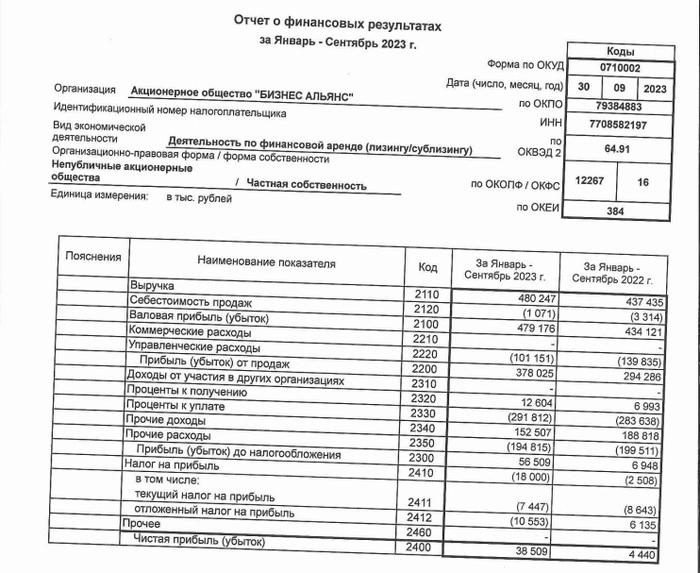

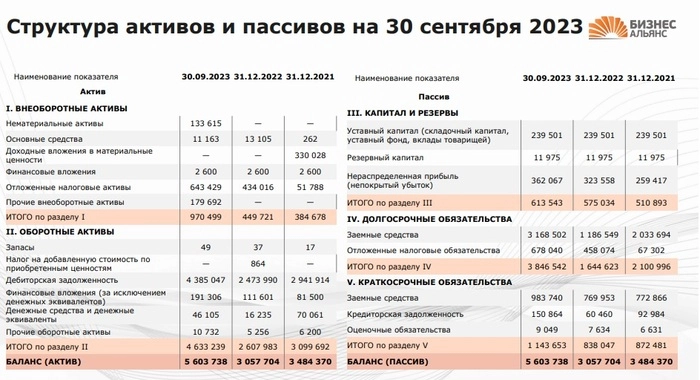

Компания разместила отчетность по РСБУ за 9 месяцев 2023 года, а также прогнозные значения основных показателей на конец года.

🧮Выручка за отчетный период составила 480 млн. рублей, увеличившись на 10% в сравнении с аналогичным периодом прошлого года. В планах компании до конца 2023 года довести размер выручки до 829 млн. рублей, то есть за последний квартал года сделать 42% годовой выручки. Я бы сказал, что это амбициозный план. К тому же по итогам 2022 года выручка компании составила 567 млн. рублей, то есть плановый рост за год на 46%. Но с другой стороны бухгалтерия действительно уже могла приблизительно посчитать выручку и она действительно может быть такой.

🧮Выручка компании подвержена слишком сильным колебаниям. За 2021 года она превысила 1 млрд. рублей, в 2022 опустилась до 567 млн. рублей. Нестабильность потоков скорее всего связана с погашением действующих лизинговых договоров и резким снижением контрактной базы в 2022 году.

🧮Чистая прибыль за 9 месяцев 2023 года составила 39 млн. рублей, прогнозная годовая чистая прибыль может составить 103 млн. рублей, что на 60% выше показателя 2023 и 2022 года. Да, чистая прибыль за предыдущие два года была одинаковой — 64 млн. рублей. Рост чистой прибыли связан с ростом лизингового портфеля в 4,5 раза. А рост лизингового портфеля в свою очередь связан с ростом заемных средств.

🧮Что касается заемных средств, то их размер как и у любой лизинговой компании зашкаливающий. На отчетную дату заемные средства составляют 4 152 млн. рублей, 24% которых приходятся на краткосрочные средства, то есть должны быть возвращены в 2024 году. За 9 месяцев 2023 года заемные средства выросли более чем в 2 раза, в том числе за счет двух выпусков облигаций.

🧮Размер заемных средств превышает среднеквартальную выручку в 27 раз, что является стоп-фактором у многих коммерческих банков при кредитовании юридических лиц. 4-х кратный рост лизингового портфеля скорректирует будущую выручку компании и снизит значение этого показателя, но почти 1 млрд рублей новых заемных средств в рамках новых выпусков облигаций перечеркнут этот позитив.

🧮Компания не распределяет полученную прибыль, реинвестируя её в основную деятельность. Благодаря этому её удалось увеличить размер чистых активов до 614 млн. рублей.

Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

AlexW301 февраля 2024, 07:43С 72 на 36 место за год вырвались. Не плохо+1

AlexW301 февраля 2024, 07:43С 72 на 36 место за год вырвались. Не плохо+1