Свежие облигации: РУСАЛ 001Р-06 в юанях. Покитаёзим?

1 февраля РУСАЛ размещает очередной выпуск облигаций в китайских юанях. Интересно? Мне — да! Поэтому я приготовил для вас самый детальный разбор.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я в свое время погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Мой облигационный портфель превысил 1,5 миллиона рублей и в нём сейчас порядка 100 различных выпусков бондов.

Чтобы не пропустить другие обзоры, подписывайтесь на мой телеграм-канал с авторской аналитикой и инвест-юмором.

Ну что, давайте посмотрим, чем удивит нас РУСАЛ.

Эмитент: ПАО «ОК „РУСАЛ“

🔩ПАО „Объединенная компания “РУСАЛ» — компания с долей около 5,6% в мировом производстве алюминия, а также с долей около 4,5% в мировом производстве глинозема. Собственная ресурсная база, полный цикл производства и использование ГЭС позволяют поддерживать одну из самых низких себестоимостей в отрасли.Компании принадлежат 26,39% акций ГМК Норильский никель — одного из крупнейших в мире производителей никеля, палладия, платины и меди. РУСАЛ управляет производствами в 20 странах мира на пяти континентах.

⭐Эмитент обладает кредитным рейтингом A+ от АКРА.

Рейтинговое агентство отмечают следующие плюсы в компании:

👍сильный бизнес-профиль как глобального игрока;

👍один из наиболее низких показателей себестоимости в мире;

👍обеспеченность ресурсной базой;

👍географическая диверсификация продаж;

👍высокие оценки корпоративного управления.

Из минусов:

👎высокая долговая нагрузка;

👎сильная зависимость от одного типа продукции — алюминия и сплавов на его основе.

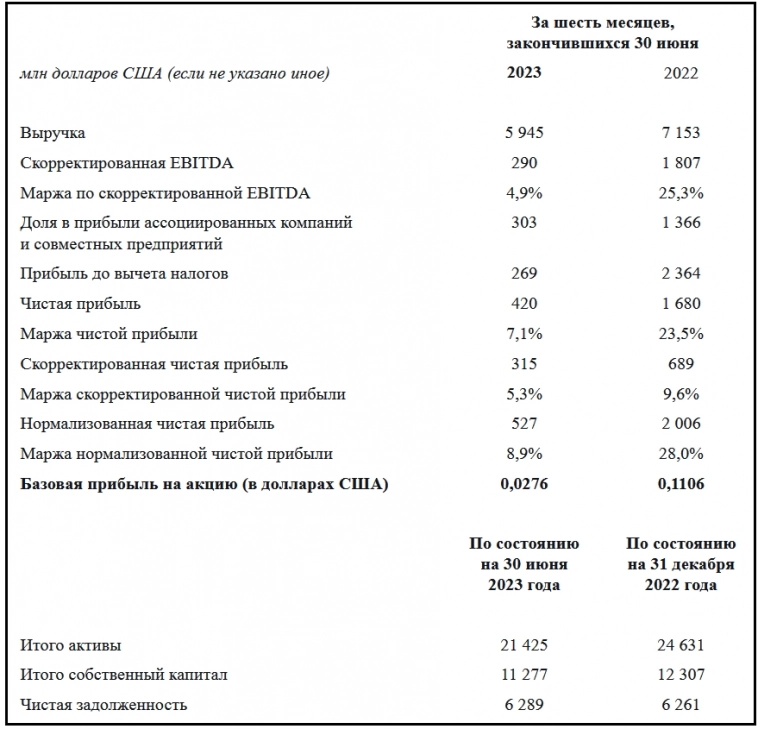

Финансовые результаты РУСАЛа

На сегодня самое свежее из отчетности, что мы имеем — это отчетность по МСФО за 1 полугодие 2023 года.

В 1-м полугодии 2023 года РУСАЛ столкнулся с финансовыми вызовами: хотя объем продаж алюминия вырос на 9,8%, падение цен на металл привело к снижению выручки на 16,9%. Тем не менее, благодаря усилиям по оптимизации, компания смогла высвободить оборотный капитал, реализуя запасы и сокращая дебиторскую задолженность.

Объем кэша на балансе сократился до 1,5 млрд $, в т.ч. по причине работы с кредитами. РУСАЛ действительно сильно закредитован: показатель «Чистый долг / EBITDA» имеет величину более 12 (!). Отчасти виноват Норникель, который больше не радует акционеров высокими дивидендами. Однако, у них в кубышке по-прежнему внушительная сумма, которая позволит РУСАЛу обслуживать долг и финансировать CAPEX в 2024-2025 гг.

Аналитики ожидают, что вторая половина года может быть благоприятной для финансового положения компании благодаря ослаблению курса рубля. К тому же РУСАЛ активно инвестирует в будущее, планируя строительство глиноземного завода в Ленинградской области, что подчеркивает стремление компании к развитию и укреплению позиций на рынке.

Облигациии РУСАЛа на Мосбирже

РУСАЛ давно и успешно размещает свои облигации на российском долговом рынке. Сейчас на Мосбирже торгуется 8 выпусков облигаций РУСАЛа, причем 6 из них — именно юаневые, и всего один в рублях! А ещё один выпуск — вообще в экзотических арабских дирхамах. В общем, РУСАЛ — главный любитель занимать чёрти в чём, только не в национальной валюте.

Облигации РУСАЛа на Мосбирже. Данные от 30.01.2024. Источник: сайт Мосбиржи

Не путайте новый выпуск РУСАЛ 001Р-06 с давно торгующимся на бирже выпуском РУСАЛ БО-06. Они оба в юанях и оба имеют «шестёрку» в названии, но у выпуска БО-06 купон всего лишь 3,9%.

💼Я сам держу приличную позицию по одному из выпусков юаневых облигаций РУСАЛа в своем портфеле. Впрочем, я вообще отбитый на голову — я и акции РУСАЛа тоже держу, и даже периодически их докупаю.

Параметры выпуска 001Р-06

● Номинал: 1000 CNY

● Объем: 500 млн юаней

● Погашение: 05.08.2026

● Купонная доходность: 7,25...7,5%

● Доходность к погашению: 7,45...7,71%

● Периодичность выплат: 4 раза в год

● Амортизация: нет

● Оферта: нет

● Рейтинг: А+ (RU) от АКРА

👉Логика похожа на доходность по замещающим облигациям: валютная доходность к погашению, курсовой эффект идет отдельно. Это хороший хедж против ослабления рубля (что, как мы понимаем, очень вероятно в 2024-м году и дальше).

👉Сбор заявок на выпуск намечен на 1 февраля 2024 года. Облигации начнут торговаться на бирже 7 февраля.

👉Организаторы – Газпромбанк, Инвестиционный банк Синара. Агент по размещению – Газпромбанк.

👉Все расчеты при выплате купонов и погашении выпуска будут проводиться в юанях, с возможностью выплат по решению эмитента и по запросу инвесторов в безналичном порядке в рублях РФ.

Резюме: покитаёзим?

🔩Итак, РУСАЛ размещает выпуск юаневых бондов объемом 500 млн юаней на 2,5 года с ежеквартальной выплатой купонов.

✅В целом к надежности эмитента вопросов нет — это один из глобальных и мощных игроков на рынке алюминия, что подтверждается оценками рейтинговых агентств.

✅Ориентир купонной доходности — 7.25...7.5%, что по юаневым облигациям выглядит выше рынка. Соответственно, доходность к погашению тоже весьма привлекательная.

✅Никаких дополнительных приколов типа амортизации и/или оферты, что при прочих равных я считаю позитивным моментом.

💼Вывод: при сохранении валютной ставки купона выше 7%, выпуск выглядит вполне многообещающим. С такими параметрами вполне можно дать в долг небритому Олегу Дерипаске. Моя собственная шкура тем временем уже в игре — я держу и акции РУСАЛа, и один из предыдущих выпусков облигаций в юанях на довольно приличную сумму.

👉Подписывайтесь на мой телеграм — там всегда качественная аналитика, новости и инвест-юмор.

Другие недавние обзоры облигаций:

📍Золотые облигации 001PLZL-01 от Полюс. Сравнение с Селигдаром

📍Свежие облигации: КАМАЗ БО-П11. Размещение 19 января

📍Свежие облигации: Самолет БО-П13. Берём?

--------------------

✅Ещё больше интересного — в моем телеграм-канале

Мой блог в Дзене: Инвестор Сид

Профиль в Тинькофф Пульс: sid_the_sloth

В валютных облигах на момент продажи/погашения владелец попадает на валютную переоценку и нехилый налог от курсовых разниц.

В случае замещаек, которые совсем рублёвые и на момент покупки, и на момент продажи — тоже налог на прибыль от курсовых разниц появляется ведь?

Вопрос к тому, что в плане налогообложения замещайки и валютные бонды идентичны?