«Плечи калечат» или почему не стоит брать кредит на акции

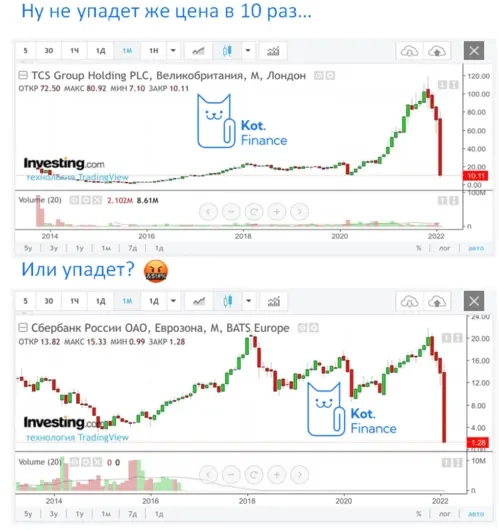

Мы недавно показывали, какой треш бывает, когда на рынке паника. Это хорошее напоминание, чтобы принимать трезвые инвестиционные решения. А сегодня разберем, что усиливает обвалы

Мы специализируемся на разборе компаний и отбираем 💎 среди 🚮! Наши подборки здесь, а мы уже рассмотрели пивоварню Афанасий, Henderson, Sunlight, сеть кофеен Kuzina, и множество других. Среди более известных имен – Мвидео, Сегежа, Контрол лизинг, Делимобиль

---

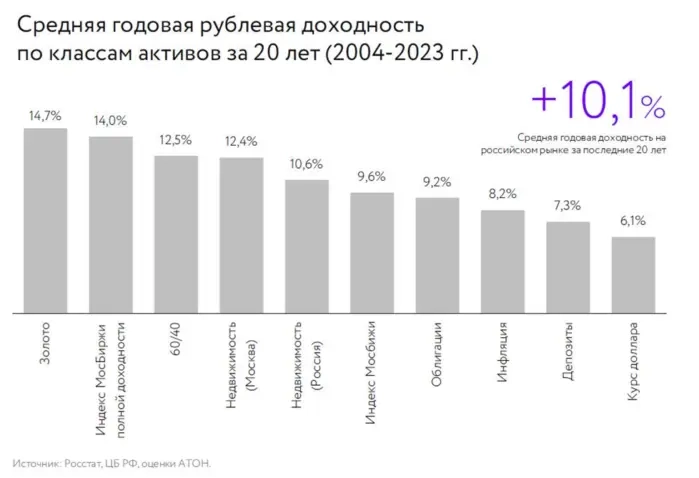

В отдельные периоды фондовые рынки показывают невероятные результаты: рост отдельных акций на 50-100% и больше не является редким примером. На этом фоне кажется, что взять кредит у брокера и вложить в акцию, которая вырастет в два раза – вот он рецепт финансового благополучия. Но «купить дешево, продать дорого» не всегда получается, а средняя доходность рынка акций – 14% с учетом дивидендов.

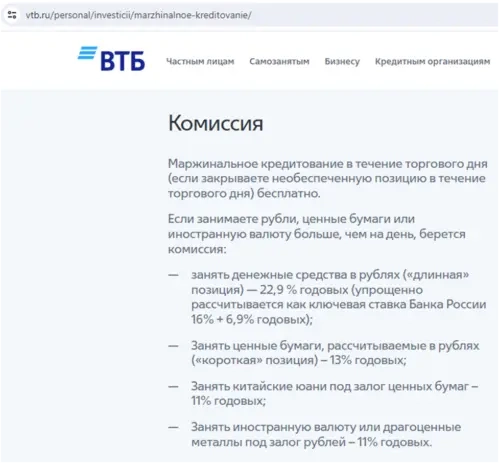

Экономика маржинального кредитования

В стартовых тарифах брокеров более-менее одинаковые условия по маржинальному кредитованию. К примеру, у ВТБ это 22,9% годовых. Если точно купить компанию. Которая вырастет в разы – не так уж и дорого. Но если обратить внимание на статистику, то мат.ожидание отрицательное – средняя доходность 14%, а стоимость кредита почти 23%. Но и здесь есть нюансы.

Важная особенность кредитного плеча (маржинального кредитования), что плата начисляется ежедневно, т.е. каждый день вы капитализируете проценты по кредиту. И на следующий день уже начисляются проценты на проценты. И так далее.

Тогда честная годовая ставка будет иметь следующий вид:

= (1+22.9%/365)^365-1 = 25.73%

Получается, маржинальное кредитование – это изначально экономически убыточная история. Вдолгую — бег на месте.

Преимущества маржинального кредитования

Несмотря на серьезные риски, у маржинального кредитования есть одно неоспоримое преимущество – возможность купить, когда уже все свои деньги вложены. Когда рынки падают по инерции (за американскими индексами или за отдельными секторами), цена условного МТС снижается не из-за того, что компания стала хуже, а потому что снижается весь рынок, и участники рынка продают МТС, чтобы купить еще более подешевевший, например, ЛУКОЙЛ.

Чтобы купить что-нибудь нужное, нужно сначала что то продать, а после «распродажи» цены кажутся интересными абсолютно на все активы. Получается, что и продать то толком нечего. Тогда на помощь приходит маржинальное кредитование: за 25,7% годовых вы получаете возможность купить Сбербанк на 40% дешевле, чем три месяца назад. Соблазнительно?

Еще одной особенностью маржинального кредитования, которая подкупает – является простота оформления. Это и плюс и минус, ведь все происходит как в игре: не нужно оформлять договор, подписывать что то, подтверждать доходы… это ломбардное финансирование. Кредит под залог ценных бумаг. Ты просто нажимаешь кнопку «купить». Это создает риск, что клиент возьмет большой кредит в порыве азарта и рискует потерять деньги.

Риски маржинального кредитования

В финансах наказание следует тотчас за оплошностью

Пьер Луи Лакретель

Помимо спорной экономики нужно понимать и риски, которые несет инструмент. Взять кредит на покупку акций один к одному не всегда возможно. Брокер следит, чтобы позиция клиента не ушла в минус, для чего использует дисконты к ценным бумагам и ставки риска. Они зависят от ликвидности ценной бумаги, волатильности, и ряда других параметров. И самая большая проблема – что они меняются. Т.е. чем более волатильна становится ценная бумага – тем больше получается дисконт.

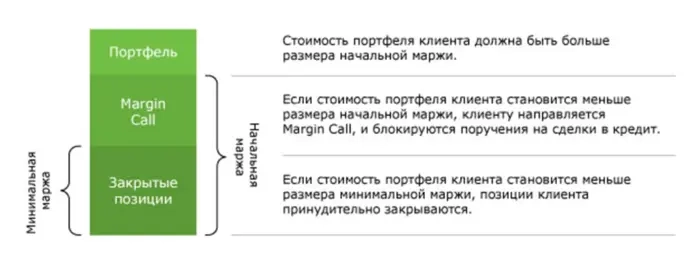

Если тот же Газпром еще можно взять 1:1, то уже условный М.Видео – не получится, потому что бумага менее ликвидная, и там другие коэффициенты. Если стоимость портфеля падает ниже определенного уровня, брокер принудительно закрывает позиции. Это называется маржин колл. Для контроля за этим – необходимо следить за уровнем УДС (уровень достаточности средств).

Если стоимость портфеля меньше уровня начальной маржи, вы не можете открывать новые позиции, но портфель еще не распродается. Когда стоимость портфеля меньше минимальной маржи, брокер имеет право (и всегда им пользуется) распродать часть ваших ценных бумаг.

Чаще всего, ставки риска и размер дисконта меняются не в пользу именно в период рыночной паники.

Получается двойной удар:

— стоимость портфеля снижается и инвестор получает двойные убытки (на свой портфель и на кредитные средства)- дисконты и ставки риска меняются, снижая УДС, и приближая маржин-колл.

Чтобы не заканчивать на минорной ноте…

Безусловно, брокер никого не заставляет брать плечо, и даже наоборот –обучают своих клиентов, и неподготовленный инвестор в целом защищен. У Тинькофф, Альфы — отличные учебные материалы, за прохождение которых еще и получаешь бонусные акции. Полагаю, у других брокеров так же.

Мы не призываем отказаться от маржинального кредитования, мы призываем бороться с эмоциями (жадностью) и идти на риск осознанно.

Какие рекомендации?

· Проведите аудит своего тарифного плана. Если активно торгуете — на более «взрослых» тарифах более интересные условия как на сделки, так и на плечи.

Если объем активов от 5 млн. руб. – это уже открывает двери для индивидуального согласования условий.

· Сформируйте правила использования маржинального кредитования. Например, покупайте на плечо только тогда, когда цены индексы ниже локальных максимумов на 30-40%, а вы ожидаете в скором времени поступление денег. Например, Сбербанк интересен уже сегодня (не так давно торговался меньше капитала), а годовой бонус на работе только в конце февраля.

· Риск менеджмент. Если вы активный трейдер, совершаете много сделок, и активно пользуетесь плечом – не поленитесь создать модель контроля УДС до наступления margin call. Учитывайте дисконты и ставки риска, а также то, что брокер имеет право их менять. Эту модель можно сделать самому в Excel, или воспользоваться готовыми решениями. Проведите стресс-тест, при каком условии наступит margin call (комбинация падения рынка и изменения ставок риска брокером) и установите запрет на приближении к этому значению.

Читайте нас в канале Кот.Финанс

Маржиналка для премиальных клиентов КС+2 в рублях и 4% в юанях

Те кто взял взял в юанях в октябре когда курс был 14 тот сегодня должен банку меньше чем взял и плюс еще что то сам заработал.

Нельзя огульно обвинять маржиналку. И подкреплять графиками падения российских компаний на западных биржах в момент начала СВО.

По моему опыту с маржиналкой можно жить годами!!! Но конечно если с нею и головой дружить :)

Я задумываюсь об этом при очередном кризисе