Инвестор, не фантазируй

Коллеги, в продолжении прошлой темы хочу показать еще один наглядный пример из области «результаты в прошлом не гарантируют результаты в будущем» (в прошлой статье все же был акцент на зависимости результатов от целей и поведения инвестора).

Потому что крайне часто можно увидеть утверждение из области «просто откройте график и посмотрите на то как рос индекс страны А и страны Б за сколько-то лет, очевидно же во что надо вкладываться». Можно регулярно слышать адаптацию этого утверждение: «просто посмотрите на динамику акций компании А и компании Б, очевидно же во что надо вкладываться» и тому подобные примеры. Но экстраполяция результатов прошлого в будущее — ближе к фантазиям и грезам, чем к разумным инвестициям.

Теперь проанализируем три модельных портфеля:

- ETF на индекс S&P500

- Portfolio 1 (Расширенный портфель): 40% акции США, 30% недвижимость, 20% высокодоходные облигации, 10% золото;

- Portfolio 2 (Портфель акции/недвижимость): 70% акции США, 30% недвижимость.

Мы рассмотрим только пример с изъятием денег из портфеля (риски и цена ошибки на этапе накопления и на этапе жизни с портфеля радикально отличаются, варианты с пополнением портфеля и удержанием портфеля без пополнения приведены в моей прошлой статье):

- $1 млн — первоначальный капитал;

- $4000 — сумма ежемесячных изъятий, регулярно индексируется на инфляцию;

- 25 лет — рассматриваемый горизонт (исходя из глубины доступной для анализа истории);

- Ежегодная ребалансировка;

Анализ выполнен на примере активов США, потому что имеется хорошая статистика и глубина данных.

Размер изъятий выше, чем классический безопасный порог в 4%. С одной стороны сумма выбрана таким образом, чтобы за рассматриваемый период в 25 лет получить наглядные результаты, с другой стороны одно дело «истины по учебнику», а другое дело реальная жизнь, так что имеем моделирование ситуации, когда что-то пошло не по плану при этом размер портфеля носит только демонстрационный характер.

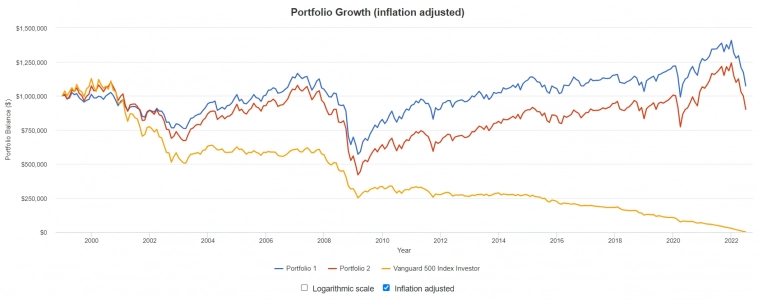

График проиндексирован на размер инфляции. Период изъятия с января 1994 года по декабрь 2018 года:

01.1994 — 12.2018, portfoliovisualizer

Видим, что самый «простой и ленивый» портфель из S&P500 лишь немного уступил в своих результатах портфелю, состоящему на 70% из акций США и 30% недвижимости. Стоило ли угадывать с портфелем 70/30, если самый простой вариант показал очевидно великолепный результат? Значит ли наше наблюдение, что инвестиции в S&P500 (скорее смотрите на S&P500 как на собирательный образ инвестиций в индекс рынка акций) являются наиболее оптимальной стратегией инвестора, который живет с капитала?

Правильный ответ: не известно. Возьмем тот же самый портфель в том же самом составе и объеме, но начнем отсчет статистики не с января 1994 года, а с января 1999 года по декабрь 2023 года:

01.1999 — 12.2023, portfoliovisualizer

Мы просто изменили точку отсчета, а на выходе портфель S&P500 был полностью утрачен, в то время как Портфель №1, который в предыдущем примере показал худший результат из-за своей широкой диверсификации, в этот раз показал самый лучший результат. Менее диверсифицированный Портфель №2 (70% акции, 30% недвижимости) показал результаты хуже портфеля №1, но разница точно не фатальна.

Что не покажет не один анализатор портфелей: анализатор работает с примитивными критериями, на самом деле инвестор, который имеет запасы свободных денег может в период кризисов тратить подушку, дожидаясь момента, когда акции вырастут. Но это то, что касается рынка США, у них там просто смехотворная дивидендная доходность.

Потому второй интересный момент заключается в том, что на сегодня российские активы позволяют извлекать денежный поток значительно выше классических в среде FIRE 4% в год, без проедания самого тела инвестиций. Поэтому я сам строю свою инвестиционную стратегию вокруг управления денежными потоками и очень мало обращая внимание на рост/падение стоимости самих акций (и это не инвестиционная рекомендация).

Краткие выводы:

- Если вы видите, что рынок какой-то страны или какая-то акция показывает исторически красивый рост, это вовсе не означает, что в будущем эта инвестиция оправдает ваши надежды;

- Диверсифицированные портфели могут уступать в фондовым индексам, но в сложных условиях показывают намного большую устойчивость;

- Выбранный период инвестиции, в противовес тому, о чем нам говорит финансовая индустрия, имеет значение, но будущее нам не известно.

Бонус вывод: распродажа активов в целях изъятия денег может плохо закончиться, использование денежного потока в виде дивидендов может быть безопаснее, при этом я глубоко сомневаюсь, что широко диверсифицированный портфель может одномоментно перестать приносить денежный поток (особенно, если в него включены акции, депозиты, недвижимость коммерческая и жилая, облигации и т.д.).

На этом все. Если статья понравилась, поставьте лайк:)

Все написанное в статье не является инвестиционной / индивидуальной инвестиционной рекомендацией, статья не содержит призывов покупать или продавать какие-либо финансовые инструменты. Статья носит развлекательно-познавательный характер и является частью дневника автора.

Мой канал на Дзен: Механика Капитализма

«При ставке 4% денег почти во всех портфелях и стратегиях хватает на весь 30-летний период пенсии, а вот рассчитывать сохранить реальную стоимость капитала можно только в 50-60% случаев.»

capital-gain.ru/posts/withdrawal-strategies-modified-bootstrapping/

Отвечая на вопрос, компания может брать огромные кредиты для выплаты щедрых дивидендов. Да, акционеры получат выплаты, но на компании будет долг, который приведет к падению цены акции.

Посмотрите ролики в инете, там всё объясняют как это работает, вот например один из них youtu.be/Y1ag4xiwzww?si=899ikl-aXsA3OLrW

В общем, нельзя просто теоретизировать в вакууме.