Обзор рынка акций на неделю 15.01-19.01.24

В начале обзора на предстоящую неделю 15.01-19.01 вспомним итоги первой рабочей недели уже начавшегося 2024 года.

Итоговые цифры за неделю 09.01-12.01: Индекс МосБиржи подрос на 1,4% до 3185п и рос ежедневно всю неделю, РТС повысился на 4,7% до 1136 равномерным ростом с закрытием около максимума во многом за счет снижения доллара до 88,4р на 3,6%. Планомерно снижаясь, доллар пробил вниз 90 отметку в первый же торговый день (09.01). Как впрочем и евро, снизившийся на 2,3% до 97,1р аналогичными темпами. Нефть Brent выросла на 2,2%, пробивала вверх 80, но закрылась на 79,02$. Золото выросло на 1,1% до 2095$.

Эта динамика была равномерно распределена еще и между секторами, которые за неделю показывали рост в среднем на 1,2-3,5%. Наименьший прирост показал MOEXOG (нефтегаз) 0,4%, а максимальный телеком 3,8%, ИТ 3,7%, металлы 3,6% и транспорт 3,5%. Голубые фишки и компании средней и малой капитализации показали 1,2 и 1,6% — равномерно с IMOEX.

Что касается окружающего мира, то фьючерс e-mini SnP стоял на месте и показал волатильность на ускорении инфляции США, так и не пробив 4840п (рост за неделю 0,5% (4816п). Европа дублировала США по динамике, сперва державшись на месте, а на инфляции США показала на фьючерсе STOXX600 снижение на 0,6% до 478п. Китайский HSI стоял на месте, символически снизившись с 16250 до 16244п на 0,03%. Индекс доллара DXY был в боковике и дернулся вверх на инфляционных данных США, показав в итоге 0,1% роста до 101,958 за неделю 09-12.01.

1/6. Статистика недели с 08.01-12.01

Календарь макростатистики на прошедшей неделе показал следующие данные.

пн (08) Индекс доверия инвесторов Sentix показал снижение до -15,8 сильнее прогноза -15,5.

вт(09) Промпроизводство Германии снизилось м/м до -0,7 при ожидании роста до 0,2. Безработица в еврозоне снизилась сильнее прогноза до 6,4%. Торговый баланс США показал снижение дефицита по ноябрю с 64,5млрд$ до 63,55млрд$, лучше ожиданий в 65,5млрд$. Снижение дефицита произошло на фоне снижения как импорта, так и экспорта США (было эксп258 и имп321, стало 253 и 3165млрд$), т.е. торговая активность снизилась. Индекс экономического оптимизма IBD/TIPP показал рост с 40 до 44,7 при ожидании 42 (все же американцы ждали финала роста инфляции и жесткой политики ФРС).

ср(10) Началась с отчета Американского Института Нефти API, показавшего предварительно снижение запасов на 5,2млн барр при ожидании снижения на 1,2млн барр. А вот основной отчет, напротив, показал рост запасов на 1,3млн барр при ожидании снижения на 0,63млн барр. Выше прогноза показали себя запасы и бензина, и нефти и дистиллятов. Нефть на этом ожидаемо снизилась с 80 до 77$ за баррель.

чт(11) ЦБ опубликовал планы по продаже валюты на 4,1млрд.руб (до этого продажи были на 0,9млрд руб), обосновав это низкими доходами нефтегазовой сферы и необходимостью пополнения бюджета. Основным событием недели стала публикация потребительской инфляции (ИПЦ) по США, показавшей рост с 3,1%г/г до 3,4% при ожидании 3,2%. При этом показатель м/м тоже показал рост с 0,1 до 0,3% при ожидании 0,2%, а этот факт не даст ФРС занять более мягкую позицию и SnP начал снижение. ФРС перед Новым годом сообщили о более мягких планах, чтобы не расстраивать рынки перед праздниками, хотя до этого по сути признались в своем бессилии. Заявки на пособия по безработице составили 202К при ожидании 210К, что говорит о горячем рынке труда.

пт(12) Инфляция в Китае показала рост на 0,1% против ожидания роста на 0,2%м/м. Объем экспорта Поднебесной вырос на 2,3% ( прогноз — 1,7%). Импорт вырос слабее на 0,2% (прогноз — 0,3%). Чуда не произошло, и рост банковского кредитования Китая показал 10,6% (1,170В) против ожидания 1,8%(1,400В) с изначальных 1,090В. Далее американцев чуть расслабила производственная инфляция PPI показавшая снижение г/г с 2,0% до 1,8% при ожидании 1,9%. Причем м/м она не изменилась, составив 0,0% при ожидании 0,2%. Рынок США выдохнул, что не все так плохо, и показал отскок, но дефицит бюджета США вырос на 44% на 52млрд$ до 129млрд$ за декабрь. В России инфляция показала по декабрю м/м 0,7% при ожидании 0,9% с изначальных 1,1%, а г/г оказалась 7,4% при ожидании 7,6% с изначальных 7,5%. Конечно, по методологии исчисления можно рассуждать долго, но официальные цифры таковы!

2/6. Новостной фон

Вт(09) Минэнерго США повысили прогноз на 2024г по потреблению нефти до 102,5млнбарр/сутки по миру и на +100мбс по США до 13,21мбс, при этом снизили средний прогноз на 24г по цене нефти с 82,52 до 82,49$барр. Всемирный Банк ожидает, что мировой ВВП останется на тех же уровнях. Минфин РФ заявил, что не видит оснований для поддержки АЛРОСА из-за санкций. НЛМК выбрали Каратаева на пост СЕО. А Самолет сдвинул ПИК с места лидера по строительству. Газпром прокачал 42млрд м3 газа через Украину, а Газовые хранилища Европы заполнены на 85%. ЦБ продал юани на 0,9млрд р, а вот важной, на наш взгляд, новостью выступило предложение о рассмотрении введения обязательной нормы продажи валюты экспортерами при валютной волатильности (что вполне может быть введено после марта2024).

Ср(10) СПБ Биржа направила в OFAC стратегию разблокировки активов клиентов. Банки жаловались в ФНС о необходимости резервирования и допускали возможность снижения дивидендов Сбера. США и Британия нанесли удары по объектам Хуситов в Красном море. МосБиржа отчиталась об увеличении объема торгов на 24% до 1,3квадр.р. Объем перевозок по севмор пути составил 36млн.тонн. Транснефть отчиталась о снижении прокачки нефти на 6,5% и росте транспорта нефтепродуктов на 12,5%. Fix Price получил разрешение на выплату дивидендов 9,8млрд, что может говорить о возвращении к дивидендам, на фоне чего акции выросли на 5,2%. Мосгорломбард планирует конвертировать префы в обычку. Северсталь планирует нарастить выпуск металлоконструкций до 126тыс.тонн. АФК Система приобрела проект Тинькова на Камчатке. Продажи автомобилей в РФ выросли г/г на 69% до 1,06млн.

Чт (11) Дефицит бюджета РФ в 23г составил 3,24трлн.р или 1,9%ВВП, ЦБ продал юани на 0,9млрд.р. ТГК-2 может передать контрольный пакет акций Росимуществу. Выручка НЛМК за 9мес РСБУ составила 528млрд.р, прибыль 182млрд.р. Северсталь заявили о том, что рассмотрят возможность выплаты дивидендов. SFI (ЭсЭфАй) консолидировал пакет квазиказначейских акций у основного акционера. СПБ Биржа обсуждает возможность работы без совета директоров. Федеральный Резервный Банк Нью-Йорка считает, что ставки ФРС еще нужно держать на высоком уровне.

Пт(12) В США Банки (BofA, JPMorgan, Wells Fargo) показали несколько худшие показатели по прибыли/выручке, нежели ожидалось рынком. Камаз показал прибыль 13,5млрд р за полугодие. Транснефть одобрила на совете директоров строительство 10 резервуаров на 440Км3 до 2028года. ЦБ продал юани на 0,9млрд р. Детский Мир будет обсуждать делистинг ПАО.

3/6. Динамика акций недели 09.01-12.01

Динамику акций по дням по бумагам Топовой ликвидности и акциям II и III эшелонов по росту/снижению можно отобразить в следующей таблице по дням недели:

Рынок начал год ростом по всем фронтам, причем равномерно, а так же хорошо отрабатывал поток поступающих новостей. Уместно вспомнить про грядущие мартовские события, а так же про то, что рынок склонен расти в начале года. Можно сказать про завершение дивидендного сезона, так как Магнит, Роснефть и Татнефть закрыли дивидендные реестры и показали дивидендные гэпы. Последним по дивидендам закрывает реестрДонскЗР 15.01 но дивиденды малы 110р -2%, что малоинтересно. Сейчас в рынке витает идея реинвестирования дивидендов и возможное закрытие гэпов.

В первый день инвесторы начали возвращаться широким фронтом в «дававшие заработать» в 23гТНС-ки и ЭнСбтовые акции и РоснЗапСиб. А троица металлургов высаживала пассажиров, снижаясь на 1% перед новостью о возвращении к дивидендам. Усиленно рос недавно вышедший на IPO ЕвроТранс.

СПБ Биржа проявляла высокую волатильность на корпоративных новостях о разблокировке активов, повысившись на 21%, а после скорректировалась на 6% от уровня 100 (инвесторы не готовы его пробивать сразу с начала года). На фоне динамики СПБ Биржи рынок проигнорировал новости про объемы торгов МосБиржи. Были «вкусные» новости про дивиденды металлургов, которые затмили новость о возможных дивидендах FixPrice. Последний торгуется на привлекательных уровнях, особенно с учетом разрешения на дивиденды.

В четверг росли акции ТГК на новостях о возможной передаче акций Росимуществу. Выстрелил SFI (ЭсЭфАй) на корпоративной новости, а так как это «управляшка», то синхронно рост подхватили Арсагера и ИКРУССинвест, которые позже корректировались. Рост в них заключался на эффекте размазанной ликвидности от коллеги по цеху.

Банки 2 эшелона испытывали давление, атакуя ФНС. БумагиБСП, Кузнецкого Банка и ВТБ были под давлением. Сбер в это время держался ровно.

В четверг рынок охладили статданные по инфляции США, которая показывает нежелание снижаться. И ФРС после того как дала рынку передышку на праздники, будет обязана вернуться к своей любимой задаче, которую ведомство уже не знает как решать.

Наш рынок растет против остального инвестмира, что намекает на то, что рост или несильное снижение может продлиться до марта. Затем посмотрим, будет или нет такое явление, как «мартовская коррекция» после небезызвестных событий. Так же рынок отражал снижение доллара, который пробил важный уровень 90 и держится под этой отметкой.

Но не стоит особо расслабляться, так как всю неделю поступала информация об ударах США и Британии в Красном море, на которые ростом реагировала нефть. Это сместило фокус внимания с Украины. Сложно так говорить, но для нашего рынка это осторожно позитивный момент (но только не все так просто).

Отметим, что во фьючерсе РТС (все же индекс) наблюдался набор длинных и сокращение коротких позиций юр лицами (было 09.01 лонг 6332, шорт 2981, стало 12.01 лонг 11292, шорт 2201). Причем рост лонгов был и при штурме отметки 115 тыс пп, что может говорить о желании рынка продолжить расти. Но в конце недели рынок не стал закрепляться выше 115 тыс пп РТС и выше 3200 по МОЕХ.

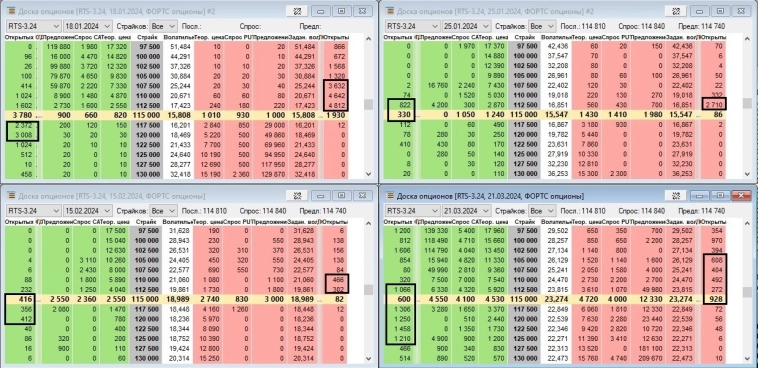

Если посмотреть опционные доски РТС, то можно увидеть, что они (пока по крайне мере) не закладывают позиций на снижение ниже 105, с бОльшим объемом путов на 107-110 уровнях. А по коллам позиции в основном на 115-117 уровнях. В марте коллов больше, чем путов, и они широкими мазками равномерно «размазаны» до 125 уровня. Мы лишь констатируем цифры.

Оптимальные комиссии для торговли в АЛОР БРОКЕР. Открыть брокерский счет

4/6. Неделя 15-19.01

Пн(15) В США выходной День Мартина Лютера Кинга, в связи с чем статистика сдвинется на день. В 12:00 Германия представляет годовой ВВП, а в 13:00 еврозона представила объем промпроизводства (г/г) со снижением -6,8% (ниже ожидаемого), а так же сальдо торгового баланса. В этот же день в 13:00 проводится заседание Еврогруппы. День почти пустой по статистическому календарю.

Вт(16) Германия в 10:00 опубликует потребительскую инфляцию с ожиданием роста с 3,2 до 3,7%, а в 13:00 представит индекс экономических условий Zew который имеет значение -77,1 и ожидают слабый рост до -76,1. Из важной статистики будет опубликован индекс деловых кругов штата Нью-Йорк (перенесен на вторник), который по ожиданиям с -14,5 поднимется до -7,1. На третьей неделе обычно пн Нью-Йорк и чт Филадельфия – это наиболее значимые показатели США, как у нас Москва и Санкт-Петербург.

Ср(17) Утро начнется со статистики Китая по ВВП, промпроизводству, розничным продажам и безработице. Так что перед открытием торгов можно посмотреть китайские индексы – все же это наш основной внешний партнер. В 13:00 Европа опубликует потребительскую инфляцию с ожиданием роста с 2,4 до 2,9%. Возможно Европа рано радовалась сокращению инфляции в плане процентных ставок, особенно учитывая ИПЦ по США. Так же Штаты опубликуют % по 30-летней ипотеке, который составляет 6,81, а американцы к такому не привыкли. Причем по США в среду опубликуется большой блок статистики с 16:15 по 18:00: объем розничных продаж (ожид 0,3, прошлый 0,3), промпроизводство, индексы цен на импорт/экспорт и индекс рынка жилья от NAHB. А в 18:15 Кристин Лагард председатель ЕЦБ выступит с речью и прокомментирует инфляцию. А в 22:00 США опубликуют протокол Резервных банков «Бежевую книгу».

Чт(18) День начнет публикация данных API по нефти в США. В 15:30 опубликуют протокол заседания по монетарной политике ЕЦБ. В США в 16:30 опубликуют выданные разрешения на строительство и объем строительства новых домов (ож 1,415м прошлый 1,560м). В это же время выйдут данные о заявках на пособие по безработице и индекс ФРБ Филадельфии, находящийся на уровне -10,5. А в 19:00 опубликуют данные по запасам нефти, бензина и дистиллятов.

Пт(19) Германия в 10:00 представит проминфляцию, где не ожидают изменений с -7,9. В 18:00 США опубликуют данные по продажам на вторичном рынке жилья, изменений с 3,82м не ожидается.

Будет интересно послушать комментарии по инфляции в Европе, а так же бежевую книгу с комментариями глав ФРБ США. Особенно по Нью-Йорку и Филадельфии. Так же значимой для нас будет статистика Китая в среду с утра.

5/6. Корпоративный календарь на неделю 15.01-19.01

Корпоративный календарь РФ пока практически пустой, будем следить за его заполнением на СКРИНе и дисклоусере. А в США пройдет целый ряд отчетов.

Пн(15) ВОСА TCS, обсуждение редомициляции из Кипра в РФ, ГМК и ОАК проведут совдиры.

Вт(16) Отчеты Morgan Stanley, Goldman Sachs.

Ср(17) Отчет Alcoa — алюминиевый мировой гигант. Раньше говорили: «Как отчитается Алкоа — так отчитается весь мир.»

Чт(18) Отчет Kimberly Clark.

Пт(19) СПБ Биржа проведет ВОСА.

По сути пустой календарь, лишь во вторник банки представят отчеты (ранее в США банки уже представили не самую лучшую отчетность) и в среду — Алкоа. Однако РФ в текущее время больше живет своими внутренними историями, которые могут появляться спонтанно.

6/6. Интересные компании

FixPrice

Считаем, что рынок не успел отработать новость по дивидендам FixPrice. Уровни 300-310 интересны к покупке.

Газпром

Судя по термометру и сугробам Газпром может тоже показать рост, учитывая снижение до 1,6 трлн инвестпрограммы возможных дивидендов (к марту, да и после марта – чтобы хоть чуть позитива и на «после» осталось) и уровень 160-170 считаем интересным к покупке.

МосБиржа

МосБиржа фиксирует профит в районе 200р и чуть ломает восходящий тренд и игнорирует рост объема на 24% (уже заложен в цены). Аккуратно можно шортить, однако если рынок будет расти в ожидании марта, и придут объемы, то и биржа тоже вырастет.

МТС

Рынок начал наливать деньгами уже снизившийся МТС на ожиданиях продолжения выплат дивидендов в сторону АФК и от 260 можно искать вход в расчете на дивиденды ± 20-30р.

Но все же рынок в большей степени будет смотреть на новости и на то, будет ли в 2024г продолжаться идея пампинга 2 и 3 эшелонов и стараться заходить в «зону покупателя».

Транснефть

Если Транснефть начнет пробивать 150 000р, то она может быть интересна в связи с предстоящим сплитом 1:100 и тем, что компания начинает платить неплохие дивиденды.

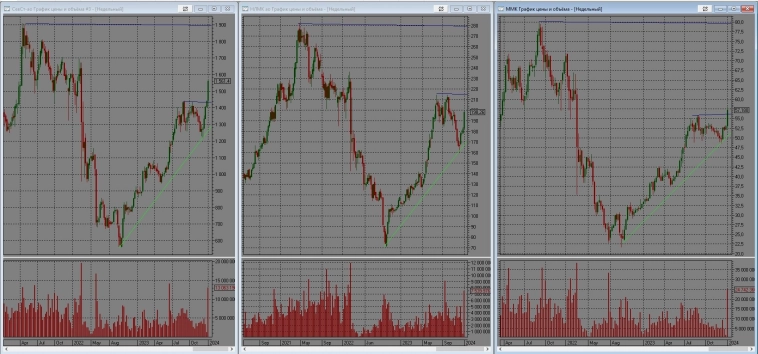

ГМК

Бумаги ГМК, напротив, могут быть под давлением. Особенно если деньги инвесторов начнут мигрировать в троицу НЛМК, ММК и Северсталь. С учетом пробоя восходящего дневного тренда вниз и снижения ниже дивидендного гэпа можно открывать осторожный шорт фьючерсом при пробое уровня 16000р.

Северсталь, ММК и НЛМК

Шорт ГМК фьючерсом хорошо сочетать с покупкой троицы акций Северсталь, ММК и НЛМК, чтобы лонг и шорт сглаживали друг друга. Обратите внимание, НЛМК еще не пробило сопротивление 200-210. При корпоративных новостях коллег движение может продолжиться, смотрим синхронность.

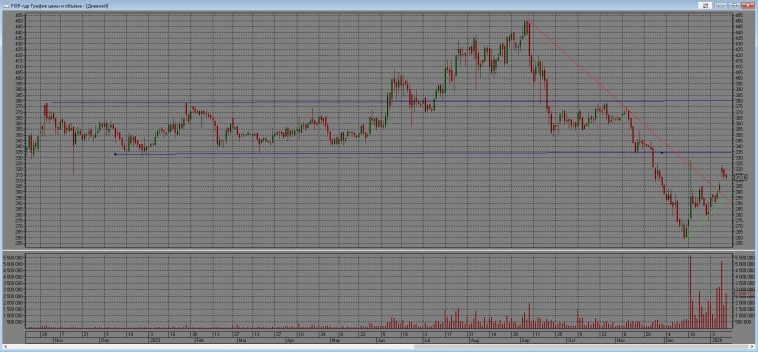

Фьючерс SPYF-3.24 S&P 500

Думаем, что ФРС пока не может обуздать инфляцию, а рынок уже слишком сильно обрадовался речи Пауэлла в декабре. Поэтому можно шортить фьючерс на СнП SPYF3.24 особенно при пробитии вниз 480п, что даст сигнал по технике.

Вывод

Рынок начал перезаходить в ТНС и энергосбытовые компании, а так же отрабатывать новостной фон. Рынок имеет надежды на некую устойчивость хотя бы до марта. Но высокие процентные ставки могут давить на бизнес, а риск негатива из ОПЕК может давить на нефтяные котировки после завершения истории в Красном море. Следим за новостями и зарабатываем.

Изучить все нюансы работы трейдера и начать зарабатывать на биржевых торгах вы всегда можете, открыв брокерский счет в компании АЛОР Брокер! А так же вы можете задать интересующий вас вопрос экспертам компании АЛОР Брокер!

Не является инвестиционной рекомендацией.

Подготовлено Вадимом Федосенко

Открыть счет