Фонды денежного рынка. Плюсы и минусы данного инструмента

💸 Недавно я делился своим месячным инвестиционным обзором, где рассказал, что припарковал свои свободные деньги на ИИС в фонд денежного рынка и многие начали задавать вопросы по поводу данного инструмента (я любитель накопительных счетов, но обстоятельства заставили действовать по-другому на этот раз). Конечно, у данного инструмента есть плюсы и минусы, давайте ниже обсудим, что из себя представляет данный фонд, и кому он подойдёт.

В первую очередь фонды денежного рынка — это возможность пристроить свои деньги на короткий период в консервативном инструменте (значит риск минимальный), при этом получив некий % за это. Как вы понимаете, это аналог коротких облигаций или накопительных счетов, к последнему это больше относиться, потому что приобретая фонд вы будете получать прибыль каждый день, но, конечно, есть свои нюансы, о них позже.

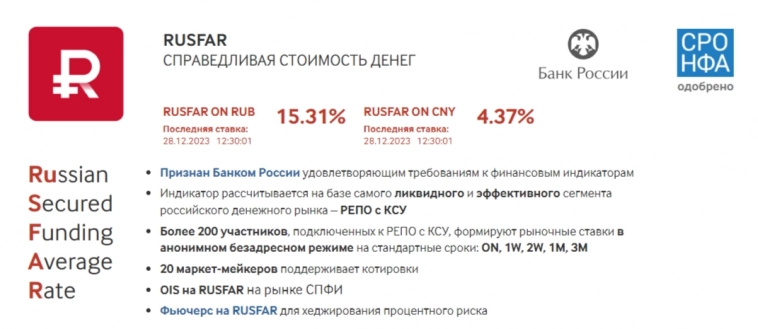

❓ Как же зарабатывают данные фонды, показывая стабильную прибыль изо дня в день? На денежном рынке происходят сделки РЕПО — ЦК берёт у фонда в долг денежные суммы на короткий срок под залог ценных бумаг. По истечении срока займа ЦК выкупает у инвестора ценные бумаги, возвращая сумму займа с %. А значит фонд имеет стабильную доходность, конечно, сразу возникает вопрос в доходности данных фондах, чем измерить то? Индикатором доходности выступает индекс RUSFAR — справедливая стоимость денег. На данный момент ставка — 15,31%, как вы уже догадались она почти приравнена к ставке и зависит от денег в системе, если денег мало, то ставка чуть выше ключевой, если денег в системе много, то ставка чуть ниже ключевой.

Дальше вас должен волновать выбор фонда, их представлено не так много, но как я писал выше, есть свои нюансы:

▪️ AKMM (комиссия фонда — 0,34%)

▪️ SBMM (комиссия фонда — 0,4%)

▪️ LQDT (комиссия фонда — 0,426%)

▪️ TMON (комиссия фонда — 0,19%, низкая комиссия связана с тем, что до 2025 г. вознаграждение УК будет составлять 0,1%, а с 2025 г. вырастет до 0,5%)

▪️ CNYM (комиссия фонда — 0,47%)

▪️ SBCN (комиссия фонда — 0,7%)

💳 Если обратить внимание на комиссию, то вкусно выглядит фонд от Тинькоффа и Альфы, но необходимо учитывать несколько минусов фондов денежных рынков:

🔴 Налог на прибыль — 13%. Если сейчас доходность 15,31%, то налог снизит её до 13,31%. Некоторые накопительные счета дают больший % и можно избежать налога на прибыль.

🔴 Комиссии Фондов. От 13,31% ещё необходимо отнять комиссию фонда, если вы инвестируете в SBMM, то минус 0,4%, как итог доходность снижается до 12,91%.

🔴 Комиссии брокера/биржи. Есть грабительские комиссии в 0,3% (Альфа и Тинькофф), которые при неправильном выборе фонда и срока размещения денег, могут утащить в минус. Некоторые брокеры на свои родные фонды отменяют комиссии — Сбер, ВТБ, Тинькофф (TMON не торгуется у родного брокера). Поэтому если купить тот же SBMM у Тинькофф брокера, то доходность снизится до 12,61%. Добавьте сюда ещё комиссию биржи — 0,03% (итог — 12,58%).

Как же можно уйти в минус? Сейчас доходность 12,91% с учётом налога на прибыль и вознаграждения УК, значит в месяц доходность 1,07%, в неделю 0,24%, в день 0,035%. Даже если покупать у родного брокера его фонд, то надо продержать минимум 2 дня фонд, чтобы не уйти в минус (комиссия биржи — 0,06% с учётом покупки/продажи). А если нарваться на комиссию брокера в 0,3%, то держать фонд придётся 3 недели.

📌 Почему же я тогда приобрёл LQDT? Во-первых, мой брокер ВТБ, а значит комиссию брокеру я не заплачу. Во-вторых, активы LQDT превысили 100₽ млрд — это самый большой фонд среди всех публичных фондов в России, выйти будет легко и просто. В-третьих, деньги с ИИС не вывести, иначе я потеряю налоговый вычет и буду должен государству, а так деньги будут работать на меня. По сути, фонды дают возможность пересидеть в кэше, если вы ждёте падения рынка и вам надо на короткий срок их разместить получив %, а так накопительные счета куда слаще.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

Просто потому, что из всех перечисленных фондов в Тинькофф доступен только LQDT.

ГазпромК07

RU000A106375

(RUONIA+1.3%)

НорникельБ09

RU000A1069N8

(RUONIA+1.3%)

smart-lab.ru/blog/837207.php

Так вот там есть довольно интересный момент:

---

3.2 "... Величина максимального отклонения цены покупки (продажи) инвестиционных паев, публично

объявляемой маркет-мейкером на организованных торгах, проводимых биржей, составляет 4

(четыре) процента от расчетной цены одного инвестиционного пая. "

3.3 "… Обязанность маркет-мейкера за торговый день на ПАО «Московская Биржа ММВБ-РТС» считается

исполненной в случае:

если обязанность маркет-мейкера исполнялась не менее 394 минуты в течение одного торгового

дня на ПАО «Московская Биржа ММВБ-РТС»

или

если маркет – мейкер совершил сделки с инвестиционными паями в объеме не менее 50 000 000

(Пятьдесят миллионов) рублей. "

---

Там получалось в то время, что в моменты резких ценовых всплесков маркет мейкер может спокойно уходить из стакана (главное обеспечить 394 минуты в день) и если, что-то произойдет и люди захотят продать паи по «справедливой (-4%)» цене маркетмейкеру, то каждый день он будет

покупать не более 50 миллионов, а потом сваливать из стакана, и продажи при объеме фонда в 3 789 М растянутся на 3 с лишним

месяца.

А в этих БПИФах ликвидности изучали этот вопрос?

Получился быстро выйти, если что?

Кто будет виноват, если не получится и будет убыток? ;-)