Макро-сентимент в графиках | ChartPack #69 (03.01.2024)

Разное

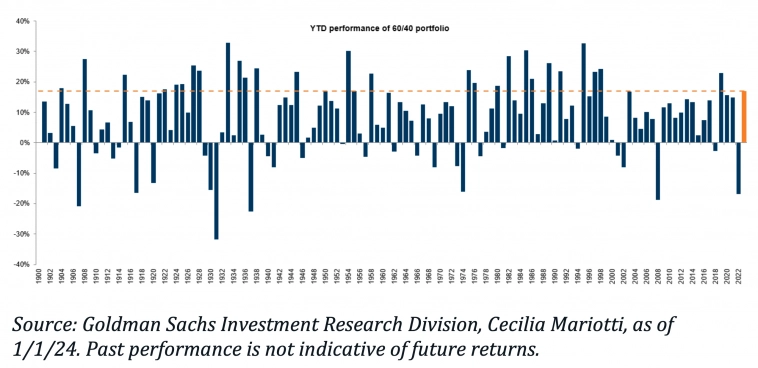

Портфель 60/40 показал свой 2-й лучший результат с 1998 года (+18%) в 2023 году:

92,5% акций принадлежат 10% самых богатых американцев. Рекордно высокая концентрация:

Макро

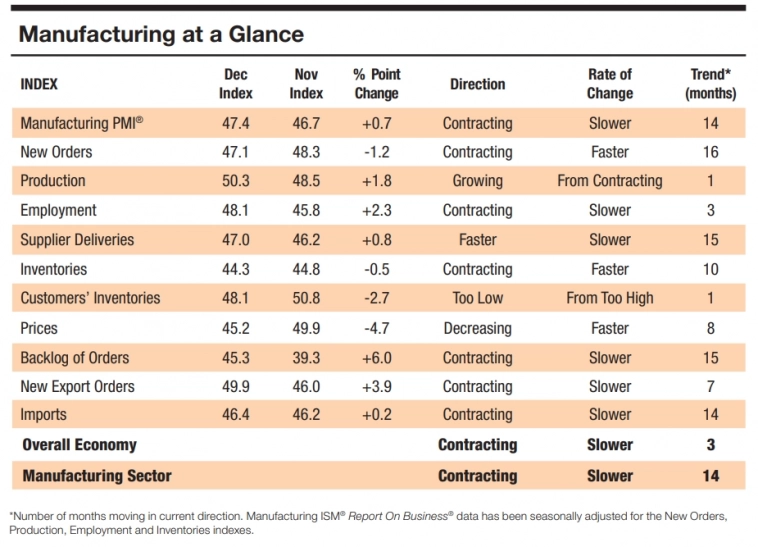

Индекс деловой активности в производственном секторе от ISM вырос до значения 47,4 (консенсус 47,1, 46,7 ранее). Тем не менее, данные по-прежнему указывают на еще один месяц сокращения активности в производственном секторе, при этом сохраняется снижение объема заказов и ускорение снижения уровня цен:

Индекс деловой активности в производственном секторе от S&P Global был пересмотрен в сторону понижения с 48,2 до 47,9:

Рост кредитования продолжает существенно замедляться. Последние данные по состоянию на 27 декабря показывают рост на +2,4%. Это включает потребительские кредиты, бизнес-кредиты и недвижимость. Это замедление, скорее всего, приведет к еще большей дезинфляции в будущем:

Рынок труда

Производительность труда растет наряду с замедлением инфляции:

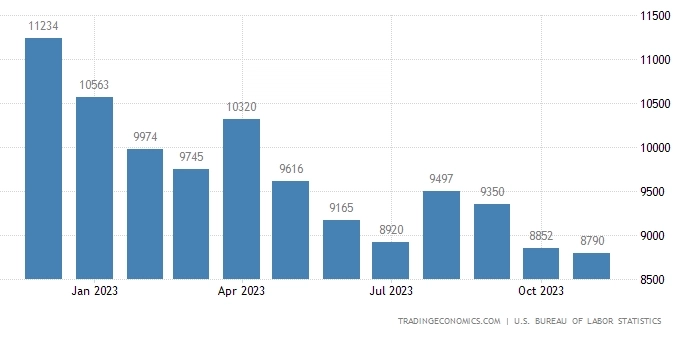

Число открытых вакансий сократилось на 62 000 по сравнению с предыдущим месяцем до 8,79 млн в ноябре 2023 года (консенсус 8,85 млн, 8,73 млн ранее), что является самым низким уровнем с марта 2021 года:

Рынок жилья

Заявки на ипотеку в США упали на -10,7% за неделю, закончившуюся 29 декабря, что стало самым быстрым недельным снижением с февраля. Спад произошел, несмотря на тенденцию к снижению ставок по ипотечным кредитам. Количество заявок на рефинансирование ипотеки упало на -18,1% после снижения на -0,1% в предыдущем периоде. Тем временем количество заявок на покупку нового жилья снизилось на -7,6%, что полностью компенсирует рост на +2,4% по сравнению с предыдущей неделей:

Что делают другие?

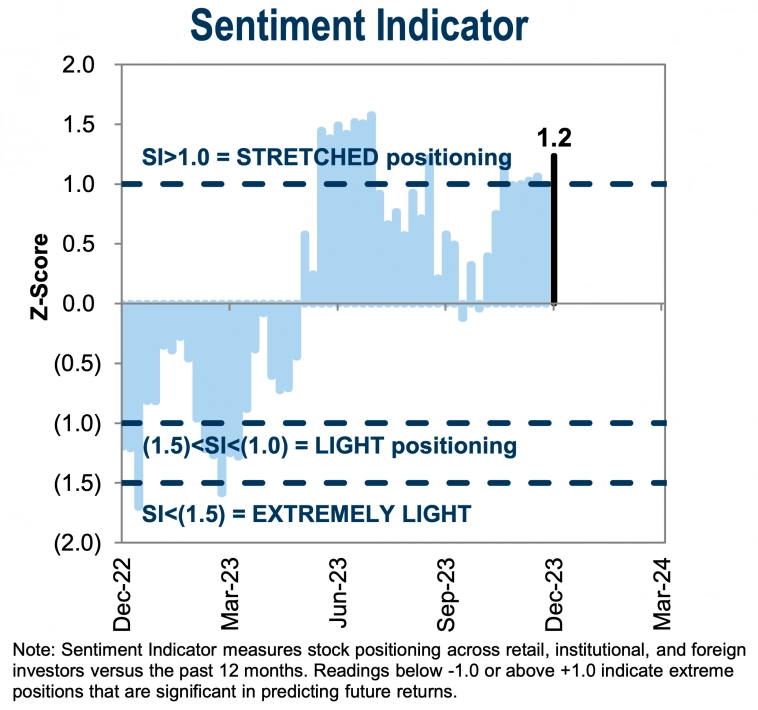

Индикатор настроений от Goldman Sachs находится на самом высоком уровне за несколько месяцев:

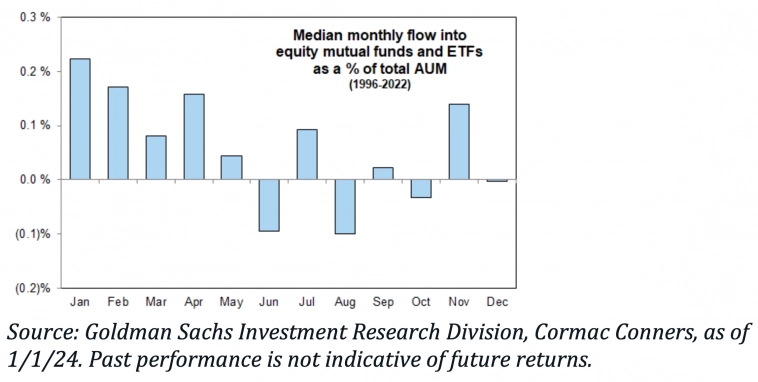

В среднем, в январе инвесторы вкладывают ~21 б.п. свежих денег во взаимные фонды акций. Учитывая то, что сейчас у взаимных фондов ~$27,6 трлн активов под управлением, это составило бы приток капитала в размере ~$60 млрд в январе, при условии, что инвесторы не будут выводить деньги из фондов денежного рынка:

Количество открытых позиций и объем биткойн-опционов в последние месяцы увеличились:

Институциональные инвесторы

Наиболее эффективные фонды 2023 года имеют большие позиции по акциям факторов мега-капитализации, долгосрочного роста прибыли на акцию, высокой беты и низкого качества, чем фонды с наихудшими показателями:

Топ-20 наиболее эффективных в 2023 году фондов имеют перевес в акции сектора коммуникационных услуг, а у наименее эффективных — перевес в акции сектора материалов:

Судя по последним данным от Goldman Sachs, CTA в данный момент имеют длинные позиции по акциям США на сумму $50 млрд:

Ритейл

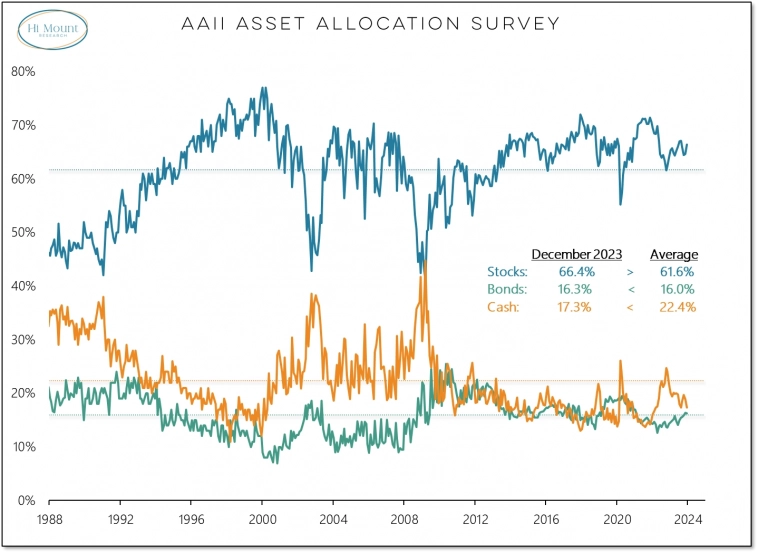

Ритейл инвесторы закончили 2023 год с перевесом в акции относительно облигаций и наличных средств, судя по опросу AAII:

Индексы

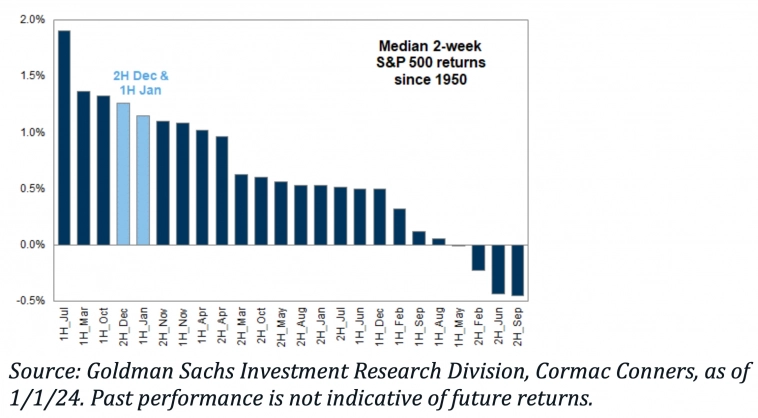

Сезонно, первая половина января представляет собой 5-й лучший двухнедельный период в году, и этот показатель оправдывает ожидания в 70% случаев с 1950 года:

Циклические акции становятся не такими дорогими по отношению к S&P 500:

С 1926 года, акции фактора стоимости опережали акции фактора роста в 83% случаев в течение трехлетних периодов:

Средняя целевая цена акций «Великолепной семерки» примерно на 11% выше цены закрытия на конец 2023 года:

<img title=«Средняя ожидаемая годовая доходность акций „Великолепной семерки“» src="/uploads/2024/images/21/06/19/2024/01/03/6e0cd6.webp" alt=«Средняя ожидаемая годовая доходность акций „Великолепной семерки“» />EPS

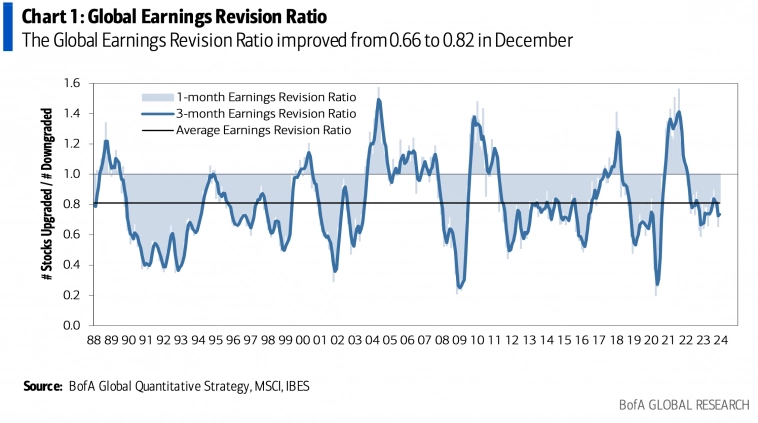

Коэффициент пересмотра прибыли компаний всего мира подскочил в декабре с 0,66 до 0,82 к концу 2023 года с положительной динамикой:

Коэффициент пересмотра прибыли компаний США улучшился в прошлом месяце и остается выше долгосрочного среднего значения:

Успехов в торговле!

Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: https://t.me/traderanswers