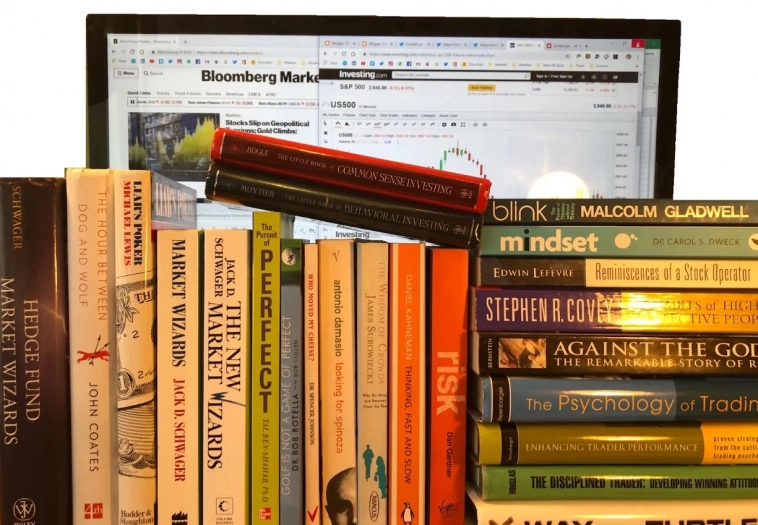

Книги, объясняющие каждый рыночный цикл

Каждая книга о фондовом рынке пропитана духом того времени, когда она была написана — поэтому изыскания Бенджамина Грэма так отличаются от изысканий Асвата Дамодарана, а взгляды Эдвина Лефевра — от взглядов Майкла Льюиса.

Однако это не значит, что кто-то из них ошибается — рынок постоянно движется вперед, что сказывается и на его особенностях. В этой статье я хочу поделиться с вами книгами, которые описывают каждый рыночный цикл за последние восемь десятилетий.

1940-е годы: Фред Швед — «Где же яхты клиентов?» Эту книгу можно смело назвать самым забавным произведением о фондовом рынке — времена тогда были непростые, и чтобы не впасть в отчаяние подобный юмор был просто необходим.

Швед проделал отличную работу и показал, как брокеры с Уолл-стрит вместе со своими клиентами зашли слишком далеко в преддверие Великой депрессии:

«Спекшийся клиент, безусловно, предпочитает верить, что его ограбили, а не что он оказался в дураках по совету дураков».

1950-е годы: Бенджамин Грэм и Дэвид Додд — «Анализ ценных бумаг». После двух десятилетий боли и потерь на рынок наконец-то пришли быки, и для инвестиционного анализа одних лишь показателей дивидендной доходности стало уже недостаточно.

В то время даже идеи фундаментального анализа еще не существовало, так как данных было мало, а информацию о компаниях было трудно добыть — Грэм и Додд исправили это упущение и сделали всю индустрию инвестиций более профессиональной.

1960-е годы: Адам Смит — «Игра на деньги». В этот период начали появляться первые звездные хедж-фонды, однако автор представил их управляющих обычными людьми, иррациональными по своей природе.

Следующая его фраза сразу же вошла в историю: «Если вы не знаете, кто вы такой, то фондовый рынок — слишком дорогое место, чтобы это выяснить».

1970-е годы: Джон Брукс — «Годы самоуспокоения». В период 1949-1968 годов индекс S&P 500 рос почти на 15% в год и давал просто потрясающую доходность.

Однако в 1969-1979 годы инфляция подскочила до 6,5% — реальная доходность рынка ушла в отрицательную зону, что стало серьезным испытанием для инвесторов. Это была расплата за два десятилетия безудержного роста:

«Уолл-стрит начинает долгий путь по превращению в национальный игровой автомат — возможно, более справедливый для инвестора, но представляющий гораздо меньший интерес как микрокосм Америки».

1980-е годы: Майкл Льюис — «Покер лжецов». Этот период ознаменовался возрождением Уолл-стрит — инфляция замедлилась, процентные ставки начали падать, фондовый рынок взлетел, а Гордон Гекко стал национальным героем для миллионов инвесторов.

Майкл Льюис сумел передать дух того времени, рассказав свою историю от лица инсайдера Salomon Brothers.

1990-е годы: Питер Линч — «Метод Питера Линча». В это время в Америке родился новый класс индивидуальных инвесторов — если в 1980-х лишь 20% американцев владело акциями, то к концу 1990-х эта цифра выросла до 50%.

Стратегия Питера Линча «покупай то, что знаешь» была понятна даже новичкам, поэтому его работа стала настолько популярной. Только вот через 10 лет многие из начинающих инвесторов горько разочаровались в своем выборе.

2000-е годы: Бенджамин Грэм — «Разумный инвестор». Крах доткомов привел инвесторов в объятия Уоррена Баффета и его наставника Бенджамина Грэма — фундаментальный анализ и стоимостное инвестирование вновь стали востребованными.

В этот же период количество хедж-фондов увеличилось втрое — всем вдруг захотелось пойти по стопам Оракула из Омахи.

2010-е годы: Даниэль Канеман — «Думай медленно, решай быстро». Наступила эпоха поведенческой экономики — чтение этой книги стало обязательным для каждого инвестора и управляющего.

В конце концов математика взяла верх над эмоциями, и триллионы долларов перетекли из отдельных акций в индексные фонды и ETF. Однако в начале следующего десятилетия эти «скучные» инвестиции уступили место буму криптовалют, акций-мемов и трейдинга.

*****

Еще больше историй о финансах и рынке вы найдете на канале Финансовый Механизм

Сиделец11 декабря 2023, 13:43пора публиковать «книги, обьясняющие популярность книг объясняющих рыночные циклы».+5

Сиделец11 декабря 2023, 13:43пора публиковать «книги, обьясняющие популярность книг объясняющих рыночные циклы».+5 Инвестор Сергей11 декабря 2023, 20:38Классный обзор. Спасибо за рекомендации+2

Инвестор Сергей11 декабря 2023, 20:38Классный обзор. Спасибо за рекомендации+2 Анна Бурдина17 декабря 2023, 21:03Григорий Барщевский «хочешь выжить, инвестируй» оооочень познавательная+1

Анна Бурдина17 декабря 2023, 21:03Григорий Барщевский «хочешь выжить, инвестируй» оооочень познавательная+1