Сегежа — первая оферта в новых условиях. Как проголосуют институционалы?

В прошлую пятницу появилась информация, что Сегежа планирует 1 декабря провести сбор заявок на новый облигационный выпуск объемом 5 млрд рублей с переменным купоном: RUONIA + спред не выше 380 б.п. Отсутствие интереса к новому выпуску, кажется, ни у кого не вызывает вопросов. Да и рыночность нового выпуска никто не обещает — у компании есть опыт клубных размещений.

Но торгующиеся выпуски дают существенную премию к рейтинговому (А-) сегменту, чем привлекают внимание инвесторов.

Премия появилась в конце августа текущего года сразу после публикации МСФО за 6 месяцев 2023 года. К росту доходностей привело ухудшение финансовых показателей эмитента, которое дополнительно сопровождается навесом краткосрочного облигационного и банковского долга. Примечательно, что ухудшение результатов в явном виде было уже в отчётности за 1 кв 2023 года, которая была опубликована ещё в конце мая, тогда отчётность не вызвала опасений, вера в возвращение к норме оказалась высокой.

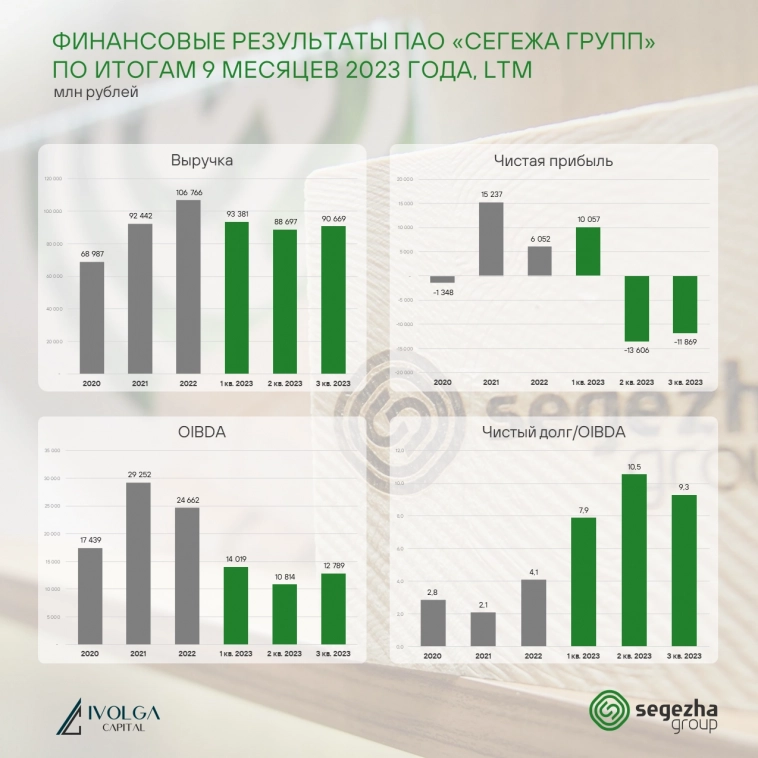

По итогам 9 месяцев негативная динамика продолжилась: стагнирующая выручка (-20% г/г), убыток (3,6х г/г), сохранение очень высокой долговой нагрузки (чистый долг / OIBDA 9,3) с 1/3 краткосрочного долга в портфеле. И именно краткосрочный долг на текущий момент вызывает основные опасения.

В четверг, 30 ноября, по выпуску Сегежа2P4R пройдет оферта, объём в обращении 8,2 млрд рублей. Компания установила новый купон на уровне 15%. Директор по работе с инвесторами в интервью говорила, что большая часть выпуска находится у институциональных инвесторов, и у компании высокая степень уверенности, что большинство из них не предложат бумаги к погашению. При этом 27 ноября группа получила займ от АФК Системы в размере 7,7 млрд рублей (~94% от объёма выпуска). В ближайшее время узнаем, какое решение приняли институциональные держатели.

В 2024 году компании предстоит пройти 2 оферты и одно погашение по облигационным выпускам (всего облигации занимают ~60% долга компании):

29 января 2024 г. — оферта Сегежа2P3R (9 млрд руб. / купон 10,9% / доходность 30%)

10 апреля 2024 г. — погашение Сегежа2P7R (10 млрд руб. / купон 10,83% / не рыночный выпуск)

18 ноября 2024 г. — оферта Сегежа2P1R (10 млрд руб. / купон 9,85% / доходность 26,1%)

Основное опасение, что компания может решить провести реструктуризацию облигационных обязательств, чтобы удлинить долг и снизить текущую процентную нагрузку (за 9 месяцев 2023 процентные расходы составили 11,7 млрд при OIBDA 7 млрд). Дать количественную оценку вероятности данного развития событий невозможно, но, кажется, что она точно далека от нуля.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Сергей Щ.29 ноября 2023, 12:20Похоже, не жилец эта шарашка.+1

Сергей Щ.29 ноября 2023, 12:20Похоже, не жилец эта шарашка.+1