Дивиденды ЛУКОЙЛа — мне достаточно учитывая промежуточную выплату, но многие фиксировали прибыль

🛢 Совет директоров ЛУКОЙЛа рекомендовал выплату дивидендов за 9 месяцев 2023 года в размере — 447₽ на акцию (дивидендная доходность по текущим ценам составляет — 6,1%). Дата закрытия реестра – 17 декабря 2023 года. Последний день покупки акций под дивиденд — 14 декабря.

Согласно дивидендной политике компании: «Выплаты будут производиться дважды в год, на дивиденды будут направлять не менее 100% FCF, скорректированного на уплаченные проценты, погашение обязательств по аренде и расходы на выкуп акций. Сумма промежуточных дивидендов рассчитывается на основании отчётности по МСФО за 6 месяцев». Как итог ЛУКОЙЛ направит 51,5 чистой прибыли по МСФО.

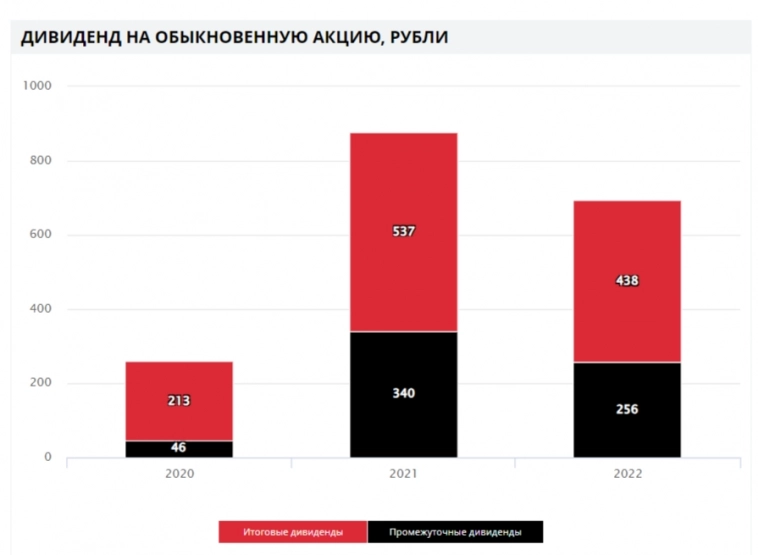

➕ Понятное дело, что многие фиксировали прибыль в ЛУКОЙЛе, но некоторые недоумевали из-за консенсус-прогноза по размеру дивиденда (547₽). Давайте посмотрим на это с другой стороны, сейчас дивиденд выше прошлогоднего почти в 2 раза (256₽), при этом выше даже итогового дивиденда за 2022 год (438₽). Нам известно, что компания платит итоговый дивиденд выше, чем за 9 месяцев (учитывайте то, что в реальности эмитент использует для расчётов финансовые показатели за I полугодие для выплаты дивиденда, а не за все 9 месяцев), поэтому итоговые+промежуточные и получиться совсем другая дивидендная доходность. Также я рассматривал вариант, что компания может отказаться от выплаты дивиденда или вовсе сократить его на значительную сумму (чего не произошло) по некоторым причинам:

🗣 ЛУКОЙЛ может выкупить до 25% всех акций у нерезидентов со счетов типа «С». Конечно, дисконт к рыночной стоимости должен составить не менее 50%, но всё равно на данную сделку пойдёт весомая сумма средств. Если отталкиваться от появления новости, то тогда акция стоила 6400₽, получается, что на пакет из 173 млн акций (это как раз 25% от общего числа) необходимо будет потратить 560₽ млрд (учитываем 50% скидку), плюс 56₽ млрд на выплату в бюджет РФ (условия такой сделки предполагают: перечисление 10% от итоговой суммы, потраченной на выкуп, в бюджет РФ). Как мы видим на промежуточные дивиденды компания направит 290₽ млрд, кэш на счетах компании есть.

🗣Желание досрочно погасить долги. Чего, конечно, не произошло.

Понятно, что сегодняшняя цена акции сложилась из многих факторов: ослабление рубля, цена сырья, возможный выкуп акций у нерезидентов, отчёт лучше, чем в 2022 году и, соответственно, более лакомые дивиденды. Мне как долгосрочному инвестору приятно, что компания не отступила от своих принципов и заплатит дивиденд, причём связка дивиденды+выкуп собственных акций хорошо работала в прошлом. Сейчас средняя цена в моём портфеле по ЛУКОЙЛу составляет 5000₽, при этом доля у данного эмитента самая большая (24%), а значит я не сильно переживаю по поводу взлёта цены (мне не надо докупать или усреднять, доля поднялась за счёт роста самой акции), выплату дивиденда я считаю неким бонусом к бумажной прибыли.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor