Почему надо покупать валюту сейчас (и что с ней делать потом?)

Начну с экскурса про российские банки.

Согласно обзору рисков финансовых рынков, стр. 8, 70% ОФЗ на первичном рынке выкупили системно значимые банки

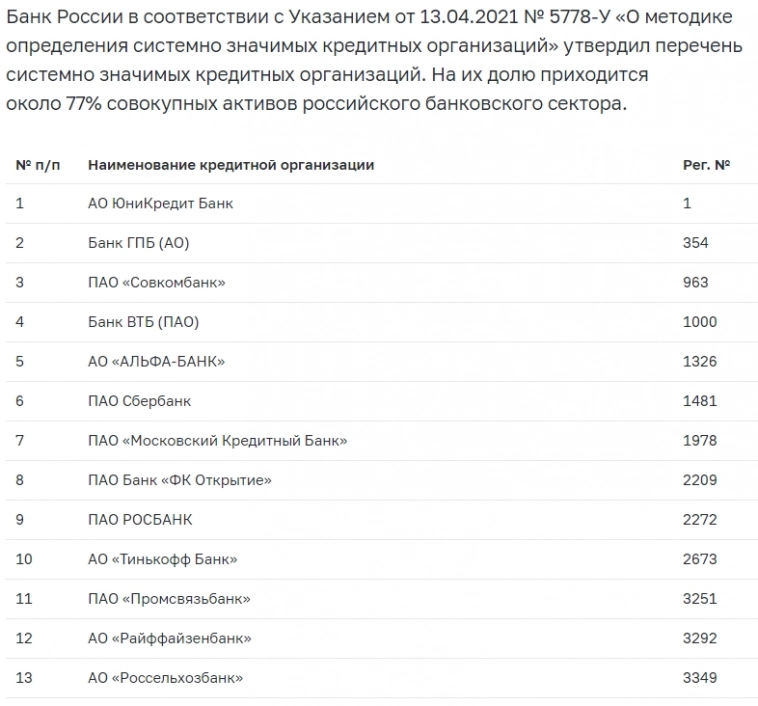

Списка госбанков официально нигде нет, но если поискать, то найти их несложно. Воспользуюсь этой статьей.

Из 13 системно значимых банков минимум 6 так или иначе принадлежат государству, а остальные находятся под надзором государства. В 2024-2026 г. основное покрытие дефицита бюджета будет осуществляться через внутренние заимствования (читай – ОФЗ, стр. 10, 54):

Основным источником финансирования дефицита федерального бюджета в 2024–2026 годах являются поступления от размещения государственных ценных бумаг в валюте Российской Федерации, которые в 2024 году составят 4 067,5 млрд рублей, что в 1,6 раза больше аналогичного показателя, утвержденного на 2023 год, в 2025 году – 4 362,8 млрд рублей, или на 7,3 % больше показателя 2024 года, в 2026 году – 4 864,1 млрд рублей, или на 11,5 % больше показателя 2025 года. При этом планируемые в 2026 году объемы размещения государственных ценных бумаг в валюте Российской Федерации на 312,3 млрд рублей, или на 6 %, меньше максимального объема размещения, сложившегося по итогам 2020 года (5 176,4 млрд рублей).

График доллар/рубль в 2020 году:

То есть государство размещает облигации, которые по статистике выкупают государственные банки:

1) На деньги вкладчиков;

2) На деньги Банка России.

Деньги вкладчиков конечны, да и если вкладчики одновременно захотят их забрать, у банка возникнут проблемы с ликвидностью. Значит выход – деньги Банка России. Но у Банка России денег тоже нет – он их может только напечатать. Но печатает он их под обязательство банка эти деньги вернуть, так еще и заработает на этом (ключевая ставка – это ставка под которую Банк России выдает банкам кредиты). То есть деньги обеспечены обязательствами банков вернуть эти деньги. А банки несут деньги государству, в обмен получая ОФЗ – то есть деньги государства обеспечены ОФЗ. Дальше государство платит бюджетникам – военным, врачам, учителям, а еще оплачивает разные госконтракты в разные фирмы, где также работают люди, которые получают зарплаты и тд. То есть деньги попадают в экономику, их становится больше у населения… Но они обеспечены «обещаниями» все отдать. То есть нового ничего не произведено, просто денег в экономике стало больше. А когда денег в экономике становится больше, а товаров — нет (ну или недостаточно), растут цены на товары и это называется инфляцией. Таким образом, Счетная палата вместе с Банком России нам сообщили, что до 2026 г. инфляция будет если не расти, то как минимум не падать.

Теперь накинем сверху про девальвацию (да-да, они еще и могут существовать независимо друг от друга).

Предположим, что рубль и доллар подвержены одинаковой инфляции и больше на них ничто не влияет. Тогда относительно друг друга их цена меняться не будет. Теперь добавим экспорт и импорт: по данным Банка России экспорт товаров из России выше импорта и уже давно. Представим, что он также не меняется и всегда находится на одном уровне. Курс на дистанции будет колебаться, но несильно. Однако если мы учтем дополнительно, что у нас существует серый импорт (информация о котором идет мимо Банка России, либо который не учитывается в статистике в связи с невозможностью просчитать), что попадающая в страну валюта оседает на счетах экспортеров и не используется в экономике (привет Сургутнефтегазу), либо выводится за рубеж (привет оттоку капитала), тогда возникает дефицит валюты, а на дефицитный товар цена поднимается. Обществознание – 6 класс (ну или где там сейчас это изучают).

Для того, чтобы исправить этот перекос, государство обязало экспортеров продавать валюту — 80% валюты зачислять в Россию и 90% от этой зачисленной валюты продавать на внутреннем рынке. Однако, я не могу не отметить, что зачастую для минимизации валютного риска экспортеру нужно брать кредиты в тех валютах, в которых он ведет деятельность. То есть для погашения кредитов экспортеру валюту придется откупать обратно. Кто заработает? Биржа (около 25% государство через Сбер, ВЭБ.РФ и Банк России), банки, на счета которых зачисляется и конвертируется эта валюта (скорее всего те же системно-значимые банки).

Как повлияет на курс в долгосрочной перспективе? Посмотрим, но доллар по 60 (да и по 80, тем более надолго) вряд ли случится. Да и зачем (см. 2014 год)? А если принять во внимание объем размещения в 2020 году, когда экономику нужно было поддерживать из-за Covid-19, объем планируемых размещений, предположить, что курс вырастет не на 20% как за 2020 г. или 30% как в 2023 г. уже, а только на 15% ежегодно, то от текущих 94 рублей к концу 2026 г. года можем увидеть ± 140 рублей за доллар. Пальцем в небо, может найдут какие-то способы поддержки рубля без вреда для его покупательской способности, но если курс будет 140 рублей за доллар, я не удивлюсь.

Что делать? Покупать валюту. На всю котлету наверно не стоит, в России живем, нам рубли нужны, но понемногу покупать надо. Какую? Доллары США, юани. Но я бы покупал ценные бумаги, а у себя в канале рассказываю про какие – если нужно сберегать деньги в валюте, то почему бы не находить перспективные зарубежные компании? Нет возможности покупать зарубежные — тогда хорошие экспортеры, экспортеры с перспективами роста (я жду отчет по Мечелу и хочу увидеть у него обнуленный долларовый долг, подробнее тут). Если долг сконвертирован в рубли (а вроде как основной долларовый долг был перед ГПБ и по мировому соглашению он был сконвертирован), то Мечел как экспортер выиграет от ослабления рубля (выше обозначил почему), быстрее загасит рублевый долг и выйдет победителем (БКС ему вообще рисует за аналогичный период до 3000 руб., но комментировать не могу — Тимофей Мартынов их назвал «креативными ребятами» или что-то такое 😁 ). К тому же погуглите про обыски в офисе БКС по факту манипуляции акциями Мечела в 2015 году — и такое было.

Накидайте в комментарии мнение по поводу того, что государство решило раскулачить Сургутнефтегаз, а он поэтому решил скрыть валютную кубышку в отчетности.

В подарок своим подписчикам я разместил таблицу по данным китайских компаний за 15 лет – ищите в канале и на Boosty.

Не является индивидуальной инвестиционной рекомендацией

Диванный аналитик-практик27 октября 2023, 08:29По 60 жду в течении 3-х.лет. График годовой, одна свеча-год.

Диванный аналитик-практик27 октября 2023, 08:29По 60 жду в течении 3-х.лет. График годовой, одна свеча-год. +1

+1