📊 IPO Henderson: ключевые финансовые индикаторы

Добрый день, друзья!

В ближайшее время на Московской бирже будет проведено IPO компании Henderson, которая является российской сетью магазинов мужской одежды, обуви и аксессуаров.

Ценовой диапазон IPO установлен от 600 до 675 рублей за акцию, исходя из чего рыночная капитализация компании по верхней границе диапазона оценивается в 24,3 млрд. руб. Доля акций в свободном обращении может составить до 15%.

Предлагаю оценить ключевые финансовые индикаторы эмитента.

_____________

Динамика выручки и прибыли

Финансовая отчетность компании (см. здесь: https://ir.henderson.ru/), позволяет сделать вывод о том, что за 2022 г. прирост выручки составил 31% при рентабельности продаж 15%.

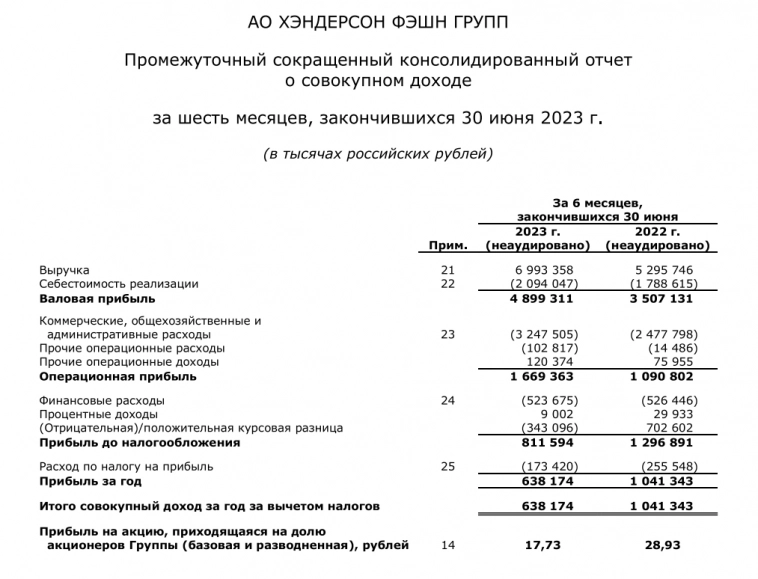

Отчетность за 1 п/г 2023 г. (см. картинку) свидетельствует о том, что динамика продаж сохранилась на высоком уровне (прирост 32%), а вот рентабельность продаж снизилась до 9%, что является негативной тенденцией.

Финансовое положение

По состоянию на 30.06.2023 г. доля собственного капитала Henderson составляла всего 22% от активов компании, коэффициент текущей ликвидности – 0,85. Долговая нагрузка – высокая.

Дивидендная доходность

Компания планирует выплату в качестве дивидендов 50% чистой прибыли. Прибыль на акцию за 1 п/г 2023 г. составила 17,73 руб. Предположим, что за 2 п/г 2023 г. прибыль на акцию вырастет на 30% (пропорционально темпам прироста выручки) и составит 23,05 руб.

Тогда годовая прибыль за 2023 г. составит 40,78 руб. на акцию, а 50% от неё – 20,39 руб. на акцию. Следовательно, потенциальная дивидендная доходность по верхней границе ценового диапазона (675 руб. за акцию) может составить всего 3% годовых. Не густо.

Мультипликаторы

Из финансовой отчётности мы можем рассчитать, что за последние 12 месяцев (2 п/г 2022 + 1 п/г 2023) выручка компании составила 14,1 млрд. руб., а чистая прибыль составила 1,4 млрд. руб.

Тогда мультипликатор составляет P/S 1,7х, а мультипликатор P/E равен 17,4х. Считаю, что для российской розницы (см. мультипликаторы Магнита и Fix Price) такие мультипликаторы являются завышенными.

____________

Резюме

Положительно можно отметить лишь высокую динамику выручки. В то же время, значительный прирост продаж в 2022-2023 гг. вероятно обусловлен уходом иностранных конкурентов из РФ, а этот эффект может быть очень скоро исчерпан.

⛔️ В остальном мы имеем лишь отрицательные факторы: низкая рентабельность, высокая долговая нагрузка, низкая дивидендная доходность и завышенные мультипликаторы.

Поэтому в IPO компании Henderson я участвовать не планирую.

Годно! Спасибо!

Да, P/E 17 без сильных перспектив на рост в будущем это конечно дороговато.

Думаю господин, хозяин сети, нас хочет кхм… малец облапошить. :)

ВОТ ЭТО НАСТАЯЩИЙ АРМЯНСКИЙ АЙПИУ