Евро: на чужом несчастье счастья не построишь

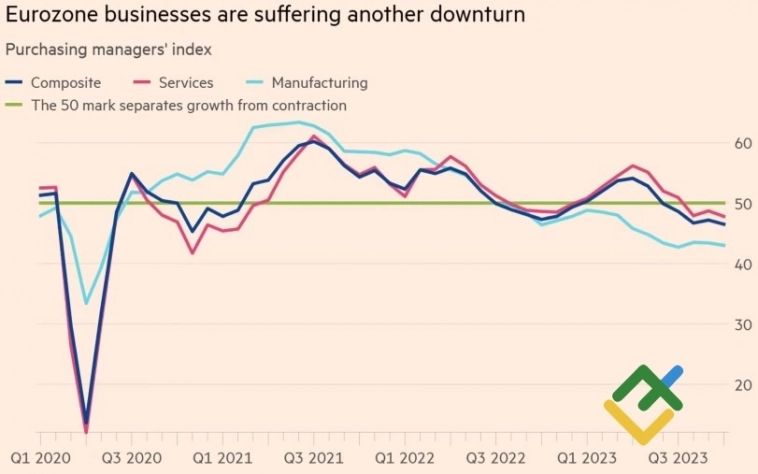

Какими бы шаткими не выглядели перспективы экономики США в будущем из-за самого стремительного ралли доходности трежерис за десятилетия, как бы не пугала инвесторов финансовая нестабильность, жизнь идет здесь и сейчас. А здесь и сейчас рынками правят дивергенции в экономическом росте и в монетарной политике. Когда PMI еврозоны падает до минимальных отметок со времен пандемии, а за ее пределами до самого дна с 2013, а его американский аналог сигнализирует о расширении ВВП, волей-неволей приходится продавать EURUSD.

Еврозона думала, что достигла дна, но снизу постучали. Валютный блок развивается от плохого к худшему. Пятое ежемесячное снижение деловой активности сигнализирует о спаде в экономике. Через неделю данные по ВВП за третий квартал, согласно опросам экспертов Bloomberg, покажут сокращение на 0,1%. Если в октябре-декабре история повторится, техническая рецессия станет реальностью.

Динамика европейской деловой активности

Создается ощущение, что 10 актов монетарной рестрикции ЕЦБ охлаждают экономику еврозоны гораздо эффективнее, чем большее количество шагов ФРС. Тем более, что условия кредитования ужесточаются, а инфляция в валютном блоке рискует замедлится в ближайшие месяцы до 3%. Согласно инсайду Bloomberg, Кристин Лагард на закрытых мероприятиях говорит о прогрессе в борьбе с высокими ценами. Хотя на людях, вероятнее всего, оставит дверь для возобновления цикла монетарной рестрикции открытой.

Таким образом, фундамент под нисходящим трендом по EURUSD остается прочным: дивергенция в экономическом росте позволяет ФРС поднимать ставки в случае необходимости и одновременно ставит крест на желании ЕЦБ это делать. Неудивительно, что евро не смог покинуть диапазон консолидации $1,05-1,07.

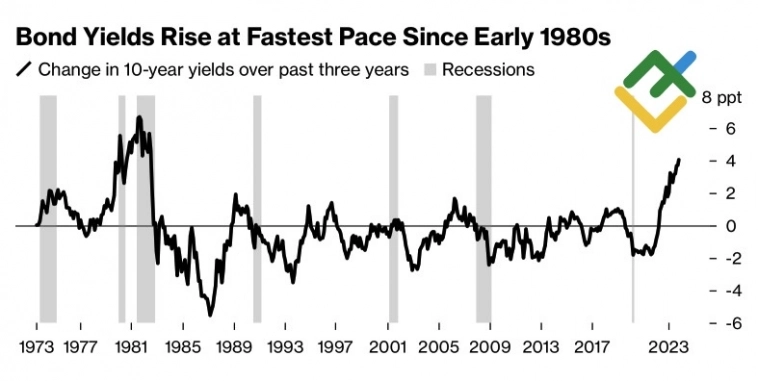

Основная валютная пара могла бы направится к паритету, однако инвесторов беспокоят риски финансовой нестабильности США. Такого ралли доходности трежерис не видели с 1980-х, когда агрессивная монетарная рестрикция Пола Волкера подняла ставки по 10-летним облигациям почти до 16%. Тогда это стоило экономике США двойной рецессии.

Динамика доходности 10-летних облигаций США

Только в 2023 финансовом году федеральные расходы на обслуживание займов увеличились на $162 млрд. В результате дефицит бюджета расширяется, и увеличение эмиссии облигаций для его финансирования приводит к росту ставок и порочному кругу долгов. В конечном итоге Конгресс будет вынужден выбирать, повысят ли он налоги или сократит расходы.

В США очередной политический кризис может случится менее чем через месяц. В середине ноября возобновится эпопея с отключением правительства. Добавьте к этому потенциальное замедление американской экономики до 0,9% в четвертом квартале, согласно прогнозам экспертов Bloomberg, и станет понятно, почему гринбэк не спешит расти. EURUSD продолжает консолидироваться в диапазоне 1,05-1,07, а стратегия продаж на росте и покупок на снижении работает. Зачем от нее отказываться?