Доходности ВДО-рейтингов. Уже 16,3%, но ОФЗ 12%+

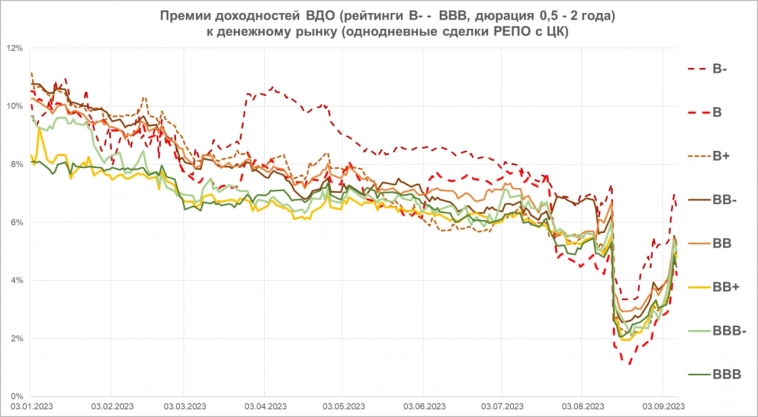

Неделю назад мы писали, что для возврата к справедливым премиям по отношению к денежному рынку высокодоходным облигациям нужно упасть по цене на 2-4%.

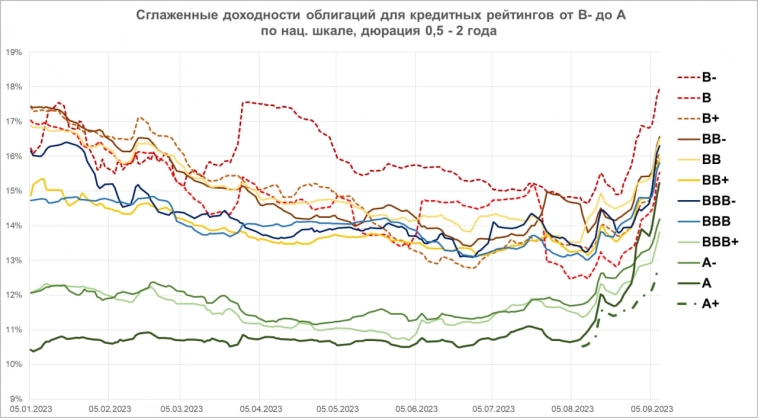

Спустя неделю, в первую очередь за счет снижения цен, ВДО к справедливым премиям приблизились. Сейчас средняя ВДО (кредитный рейтинг от B- до BBB) дает доходность 16,3% годовых. Денежный рынок – около 11,5%. Т.е. премия к нему близка к 5%. Премия к ключевой ставке – 4,3%.

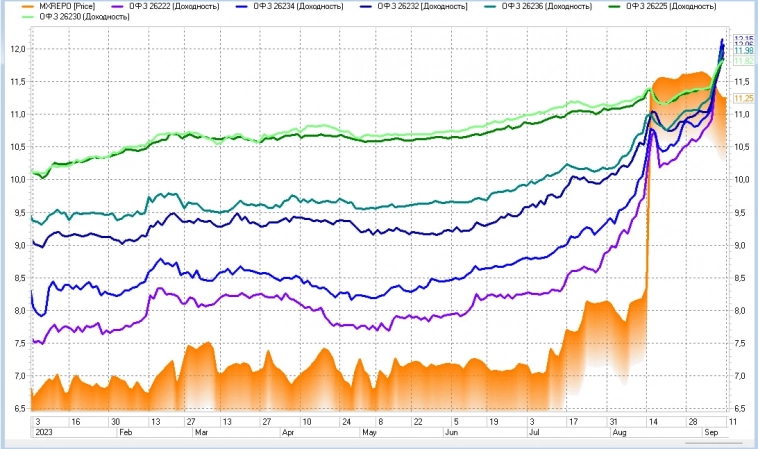

Тут не мешало бы сделать остановку. Однако фактор другого риска – ОФЗ, продолжающие стремительное погружение. С уходом к доходностям выше 12% по всей кривой.

И можно развлечься риторическим вопросом (ВДО – это, наверно, другое?). Но какая-то серая тень терзает душу.

Ждем финала.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт RudAveR11 сентября 2023, 11:44Андрей из вашего опыта какая обычно в среднем премия ВДО к ОФЗ и ОФЗ к денежному рынку (или к ключевой ствавке)?+1

RudAveR11 сентября 2023, 11:44Андрей из вашего опыта какая обычно в среднем премия ВДО к ОФЗ и ОФЗ к денежному рынку (или к ключевой ствавке)?+1 Сергей Нагель11 сентября 2023, 14:28Терзают меня смутные сомненья… что главное еще впереди…+1

Сергей Нагель11 сентября 2023, 14:28Терзают меня смутные сомненья… что главное еще впереди…+1 usikpa12 сентября 2023, 21:18А что со спрэдами по корпоратам? Почему они не растут?0

usikpa12 сентября 2023, 21:18А что со спрэдами по корпоратам? Почему они не растут?0