Вводная на открытие недели

Предстоящая неделя будет насыщена важными событиями, часть из которых окажет непосредственное влияние на прогнозы и риторику ФРС на заседании 20 сентября.

В понедельник сильное влияние на аппетит к риску окажет решение инвесторов по реструктуризации долга китайского девелопера Country Garden, ожидается, что инвесторы реструктуризируют долг на 3 года, ибо в противном случае Country Garden не было смысла выплачивать проценты на прошлой неделе с целью избежать банкротства в последний момент.

Позитивное решение инвесторов приведет к общему всплеску аппетита к риску, негативное решение приведет к падению фондовых рынков, S&P500 пойдет по варианту с удлинением.

Отчетами США, которые окажут влияние на риторику ФРС в ходе 20 сентября, станет инфляция CPI в среду и розничные продажи в четверг.

Ожидается, что общая инфляция вырастет, но этот рост будет временным из-за роста цен на нефть, в то время как базовая инфляция резко упадет и совпадение с ожиданиями будет позитивно для аппетита к риску, для ухода от риска нужен выше прогноза рост базовой инфляции как минимум по месяцу, который нивелирует падение базовой инфляции в годовом выражении по причине высокой базы прошлого года.

Ожидается, что розничные продажи в четверг продолжат расти, я считаю, что самым сильным ударом для рынков было бы резкое падение розничных продаж на фоне роста инфляции CPI выше прогноза, ибо это вынудит ФРС сохранить ястребиную риторику на фоне усиления признаков грядущей рецессии, но рынки пока могут продолжать реагировать на отчеты США в стиле «хорошие новости – это плохие новости» и для перехода на реакцию «плохое новости – это плохие новости» может потребоваться время, в любом случае блок данных США в четверг следует оценивать комплексно.

Заседание ЕЦБ в четверг будет сложным.

Очевидно, что в Еврозоне рецессия, которая по мере приближения зимы будет набирать силу, но решение ЕЦБ это всегда компромисс между ястребами и голубями.

Ястребы хотят не только повысить ставку, но и завершить реинвестиции в рамках программы РЕРР раньше срока, крайнее является недопустимым для голубей, ибо только реинвестиции в рамках программы РЕРР удерживают Еврозону от очередного долгового кризиса.

Вполне можно представить ситуацию, при которой голуби соглашаются в последний раз повысить ставку при отсутствии изменений по реинвестициям РЕРР, т.е. сохранив их до конца 2024 года.

Но не исключена полная победа голубей ЕЦБ, ибо их большинство в ЕЦБ, а экономика Еврозоны явно падает с обрыва.

В любом случае евро упадет после заседания ЕЦБ, будет ли сие сразу на отсутствии повышения ставки или после шипа вверх на повышении ставки в ходе пресс-конференции Лагард.

Блок данных Китая в пятницу окажет влияние на аппетит к риску.

Отчет по рынку труда Британии через фунт окажет влияние на евро и, как следствие, на тренд индекса доллара, особое внимание на рост зарплат.

Заседание ЦБ РФ в этот раз будет важным, ибо возможное значительное повышение ставки ради укрепления рубля пугает инвесторов.

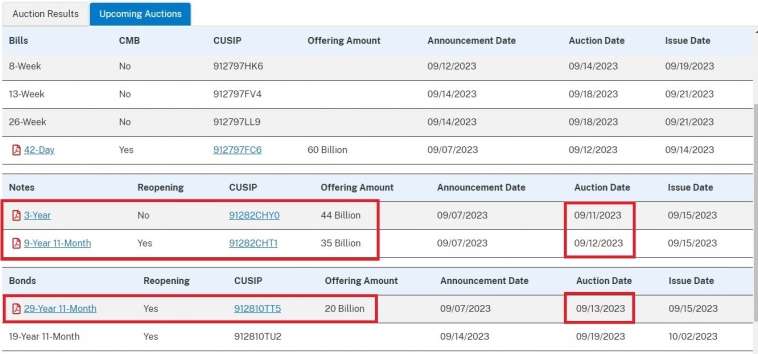

Минфин США на предстоящей неделе суммарно заберет с рынков 290 млрд долларов, такой отток долларовой ликвидности играет против аппетита к риску.

Картинки с пятницы оставляю неизменными, аннотация к ним в пятничном обзоре.

Ключевые ФА-события предстоящей недели:

— Понедельник:

Решение инвесторов по реструктуризации долга китайского девелопера Country Garden.

Аукцион 3-летних ГКО США.

— Вторник:

Отчет по рынку труда Британии.

ZEW Германии.

Глава SEC Генслер выступит перед банковским комитетом Сената США.

Аукцион 10-летних ГКО США.

— Среда:

Блок данных Британии во главе с ВВП.

Инфляция цен потребителей США.

Аукцион 30-летних ГКО США.

— Четверг:

Отчет по рынку труда Австралии.

Заседание ЕЦБ.

Блок данных США во главе с розничными продажами.

— Пятница:

Решение ЦБ Китая по ставкам кредитования.

Блок данных Китая во главе с розничными продажами и промышленным производством.

Заседание ЦБ РФ.

Блок данных США во главе с отчетом Мичигана о настроениях потребителей.

Публикация еженедельных обзоров пока не запланирована.

Информация копируется в два канала Телеграм: приватный для подписчиков «Конференции» и открытый канал Аналитика Omega:

t.me/analitycs_omega

Ответы на вопросы открыты лишь для тех подписчиков, у кого был оплачен форум на момент 24.02.2022, для всех форумчан общей ветки текущий период будет бесплатным до указанного неопределенного времени