Разбираемся в отчетности ЛСР с подаренными акциями на 18 млрд рублей

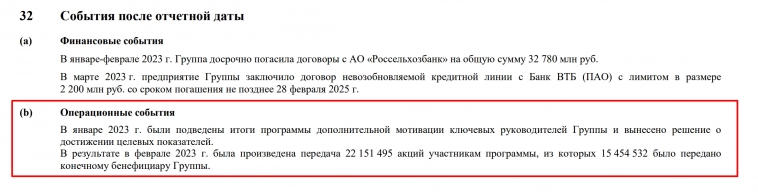

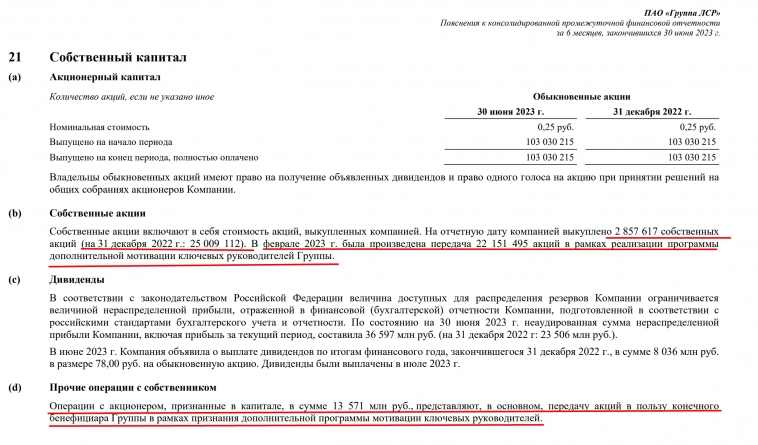

Напомню, что в отчете Группы ЛСР за 22 год мы узнали, что компания подарила своим мажоритарным акционерам и менеджменту 22,15 млн акций, а это 1/5 всего уставного капитала компании.

Ранее, компания потратила свои денежные средства, чтобы выкупить эти акции на баланс.

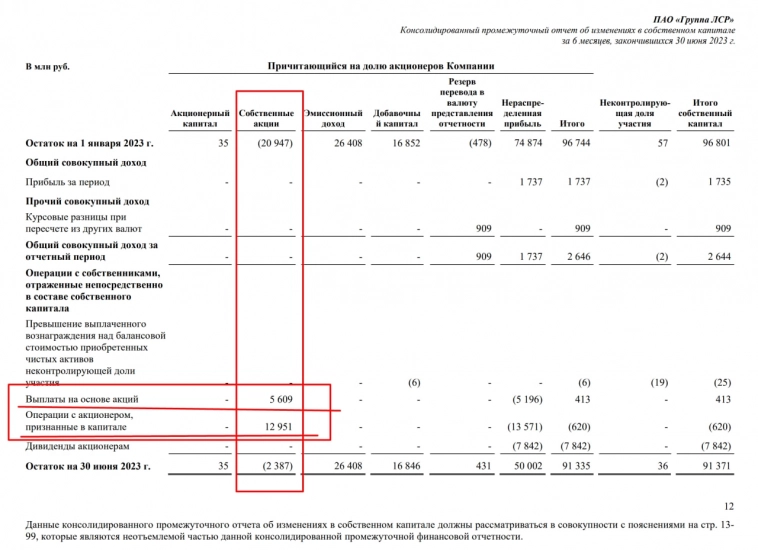

Как вы видите, эти события были после 31 декабря 2022 поэтому мы с нетерпением ждали отчет за 1-е полугодие, чтобы понять, как эти акции уйдут с баланса компании и увидим ли мы соответствующее увеличение расходов (ведь вознаграждение менеджмента это как никак административные расходы...

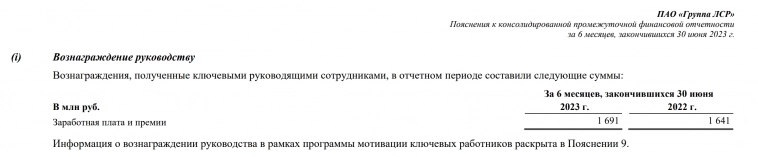

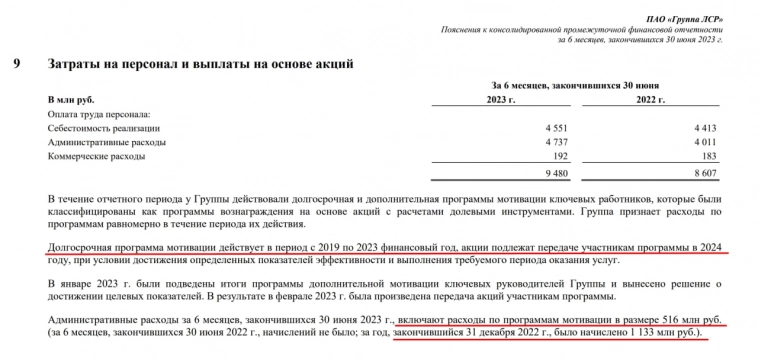

Но никакого резкого увеличения расходов административных мы чего-то не увидели:

Честно говоря, не спрашивайте меня что тут написано, мы с аналитиками сами не сильно поняли. Предположительно хотят размазать какие-то расходы на мотивацию по нескольким периодам.

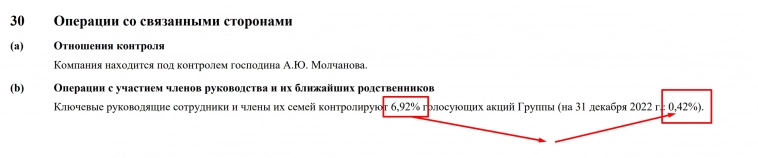

Но доля ключевого менеджмента в УК выросла:

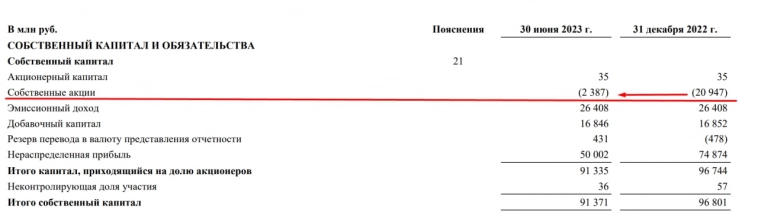

В то же время акции на 18,5 млрд рублей с баланса компании уже ушли:

Расходы в расходы не пошли, а пошли в отчет об изменениях в собственном капитале

Вот собственно все что надо знать: акции выкупили за общий счет но передали только избранным акционерам😁

Ну что, знатоки бухучета, как растолкуете пожалуйста данные кульбиты?

Как на ваш взгляд, такое в рамках закона всё?

Прошу меня простить, я задаю такие наивные вопросы, потому что сам объяснить такое не могу на основании имеющихся у меня знаний и опыта.

--------------------------------

p.s. если данный механизм вполне себе в рамках закона, то получается, что любой мажоритарий может скупить за счёт компании акции и подарить их самому себе, что с точки зрения здравого смысла выглядит немного неправильно с точки зрения прав миноритарных акционеров

Если я где-то ошибся прошу меня поправить

Созерцатель01 сентября 2023, 13:08Тут вопрос у кого они выкупили, если у третьих лиц, то почему нет, все чистенько на первый взгляд. Вот еслиб они выкупили у самих себя на деньги организации а потом себе же и подарили, тут возможны вопросы.+1

Созерцатель01 сентября 2023, 13:08Тут вопрос у кого они выкупили, если у третьих лиц, то почему нет, все чистенько на первый взгляд. Вот еслиб они выкупили у самих себя на деньги организации а потом себе же и подарили, тут возможны вопросы.+1 Алексей01 сентября 2023, 13:09Ща на тебя в суд подадут за клевету на этот честный, светлый и трудолюбивый менеджмент ЛСР.+5

Алексей01 сентября 2023, 13:09Ща на тебя в суд подадут за клевету на этот честный, светлый и трудолюбивый менеджмент ЛСР.+5 Маша01 сентября 2023, 13:09Задай вопрос их аудиторам) Внешним.+6

Маша01 сентября 2023, 13:09Задай вопрос их аудиторам) Внешним.+6 Iskanderravilov01 сентября 2023, 13:11Не может быть! Опять на российском рынке обманули миноритариев?!+3

Iskanderravilov01 сентября 2023, 13:11Не может быть! Опять на российском рынке обманули миноритариев?!+3