🔥 Одна из лучших книг про спекуляции!

Первая книга про спекуляции по которой захотелось сделать качественный обзор ибо она этого заслуживает.

О чем книга?

Книга о финансовом прогнозировании, рыночном анализе и профессиональной спекуляции.

Философия торговли Виктора опирается на фундамент из трех принципов в (расположены в порядке важности):

(1) сохранение капитала; (2) последовательная прибыльность; (3) стремление к возрастанию доходов.

Наиболее вероятный будущий сценарий начинается с фундаментальной предпосылки:

Рынок управляется не только фундаментальными экономическими силами, но и текущим состоянием политической системы, которая, в свою очередь, постоянно изменяется политическими деятелями.

Второй важный параметр по мнению Виктора это технический анализ — способ измерения господствующего мнения. Время изменения тренда определяется преобладающей психологией участников рынка.

Минимальное требование для вовлечения в любую сделку — это отношение вознаграждения к риску, равное 3:1. То, что, по вашему мнению, должно стать прибылью 3 к 1, может оказаться прибылью 5 к 1 или даже 10 к 1.

Если вы последовательно применяете для управления капиталом принцип сохранения капитала, вы естественным путем придете к последовательной прибыльности. Автор предлагает рисковать 2-3 % от капитала.

Экономическая история — бесконечный ряд эпизодов, основанных на неправде и лжи, а не истине. Это и есть дорога к большим деньгам. Цель состоит в том, чтобы разглядеть тренд, основанный на такой ложной посылке, использовать этот тренд и отойти от него прежде, чем он будет дискредитирован. -Джордж Сорос

Прежде чем сможетначаться экономический рост, должны быть произведены излишки с целью накопления. Накопления имеют две формы: простые накопления выражаются в сбережении не потребленных товаров для будущего использования; капитальные накопления — результат распределения сэкономленных товаров для прямого использования в будущем процессе производства. Обе формы накоплений должны предшествовать экономическому росту.

Риск можно измерить; неопределенность — нет! Риск — это отношение вероятности происхождения события к вероятности, что оно не произойдет. Чтобы преуспевать, трейдер должен уметь отличать одно от другого.

Каждый раз, когда аналитик присваивает акции «справедливую рыночную цену», помните: единственная истинная мера стоимости — это стоимость, признаваемая рынком. Стоимость субъективна и постоянно меняется. Важно лишь то, верит ли рынок оценке аналитика. Во-вторых, если вы считаете, что акция или группа акций «Переоценена», обязательно включите в свой анализ фактор преобладающей оценки рынка.

Тот факт, что стоимость субъективна — что люди оценивают вещи по-разному — с одной стороны, побуждает людей торговать, а с другой — делает возможным для обеих сторон получать прибыль.

На взгляд Виктора, лучший подход канализу конъюнктуры рынка — это движение сверху вниз; то есть сначала рассмотреть экономические фундаментальные принципы, приводящие в движение весь экономический цикл; затем изучить производные тренды на фондовых рынках, рынках облигаций и рынках товарных фьючерсов, рассматриваемых в целом; и наконец, исследовать отдельные акции, облигации и фьючерсы.

Заработную плату платит не предприниматель, он только лишь управляет деньгами. Заработную плату платит продукт производства. — Генри Форд

👉 Экономический цикл — прямой результат денежно-кредитной и налоговой политики, определяемой нашими лидерами в Вашингтоне.

Волнообразное движение, воздействующее на экономическую систему, повторение периодов бумов, сопровождаемых периодами депрессий [спадов], неизбежный результат повторяемых снова и снова попыток понизить рыночную норму процента кредитной экспансии.

В этой же главе представлен прекрасный анекдот иллюстрирующий основы механизма экономического цикла.

Деньги — средство расчетов — наиболее легко продаваемый товар, приобретаемый людьми, потому что они хотят предложить его в более поздних актах межличностного обмена. Деньги — предмет, служащий как общепринятое и используемое всеми средство расчетов. Это их единственная функция. Все другие функции, приписываемые деньгам, лишь специфические аспекты их единственной первичной функции, функции средства расчетов.

👉 Цикл повышения цен следует подобной модели:

1. Сначала повышаются оптовые цены, но из-за немедленного характера увеличения потребительского спроса цены на потребительские товары вскоре начинают повышаться более быстрыми темпами.

2. Предприниматели, введенные в заблуждение иллюзорной прибылью, интерпретируют повышающиеся цены как увеличение спроса и обращаются к кредитным учреждениям за дополнительными ссудами для расширения производства.

3. Кредиторы, видя увеличение спроса на ссуды в сочетании с повышением цен, добавляют к рыночным процентным ставкам ценовой премиальный компонент, и номинальная ставка процента растет.

4. Однако из-за снижения «обычного» процента общая рыночная процентная ставка, независимо от уровня номинальной ставки, продолжает падать.

5. В результате выдается больше ссуд.

6. Опять происходит вызванное увеличением денежной массы изменение в денежном отношении.

7.Опять увеличивается период ожидания расходных материалов при сохранении на прежнем уровне или увеличении потребительского спроса.

8. Опять цены на потребительские товары стремятся к повышению.

Основная причина экономического цикла — это государственные усилия уменьшить общерыночную ставку процента кредитной экспансией. Когда это происходит, предприниматели думают, что имеется большее количество основного капитала, чем есть на самом деле. Основывая свои подсчеты и прогнозы на иллюзорных данных, они втягиваются во многие предприятия, обреченные с самого начала. Но огромный инновационный потенциал людей на рынке часто смягчает последствия, позволяя в течение каждого цикла производить новое чистое реальное богатство.

Кредит не может создавать новое богатство страны. Доверие не может создавать новое богатство. Увеличенный совокупный спрос не может создавать новое богатство. Увеличенное потребление и другие подобные факторы уменьшают потенциал создания нового богатства. Только капитальные накопления — результат производства — могут вести к новому богатству.

Экономический цикл — порочный круг, бесконечная игра в кошки-мышки, планируемая и осуществляемая правительственными «экспертами». Их намерения обычно хороши, но результаты всегда те же самые. Пока существуют центральные банковские системы, пока государство пытается регулировать экономический рост или его снижение, управляя общерыночной нормой процента, будут бумы и спады, и непрерывный рост цен.

Чтобы точно предсказывать будущее экономической деятельности, следовательно, и движение цен на финансовых рынках, надо уметь идентифицировать и объединять результаты воздействия денежно-кредитной и бюджетной политики на экономический цикл. Но экономический цикл определяется не одной лишь денежно-кредитной политикой. Другой фактор — бюджетная политика государства — налоги, бюджетные расходы и государственное заимствование.

Ключевый посыл :

Если методы налогообложения вызывают потребление капитала или ограничивают накопление нового капитала, капитала, необходимого для минимальной занятости, не хватает. Поэтому расширения инвестирования, которое было бы осуществлено при отсутствии этих налогов, не происходит.

👉 Хорошим примером налога, приведшего к чистому потреблению капитала, является 10-процентный налог на «предметы роскоши». Отрасль прогулочных судов потерпела крах. То же произошло с продажами небольших самолетов.То же с продажами неболыцих холодильников, выпускавшихся главным образом для прогулочных судов; уволены тысячи рабочих.

👉 Следствие налога на прирост капитал — уменьшение инвестиций в новые рисковые бизнес-проекты. В результате снижается потенциал экономики.

----Вершины и основания фондового рынка появляются за несколько месяцев перед экономическими подъемами и спадами (медиана опережения 5,3 месяца).

-Бычьи и Медвежьи рынки, определяемые подтверждающими датами теории Доу, начинаются за несколько недель до подъемов и спадов (медиана опережения 1,1 месяца).

-Экономические подъемы (по данным NBER) и бычьи рынки (измеренные строгой интерпретацией теории Доу) близко соотносятся: срединная продолжительность 2 года 3 месяца (NBER) по сравнению с 2 годами 2 месяцами (теория Доу). То же верно и для спада; оба измерения показывают срединную продолжительность 1 год 1 месяц.

NBER — некоммерческая организация, анализирует экономические циклы и классифицирует даты их высших и низших точек. Теория Доу — использование прогнозирующей силы самого фондового рынка по индексу Доу-Джонса

Фондовый рынок — точный предсказатель экономических трендов. Весомость исторических доказательств бесспорна: максимумы и минимумы фондового рынка последовательно отражают взлеты и падения общей экономики, причем заранее. Если мы берем рынок в целом, то получаем время опережения почти в шесть месяцев. Если применяем более консервативный подход и используем в качестве контрольных точек подтверждающие даты теории Доу, все равно получаем время упреждения больше одного месяца.

👉Единственный фактор, могущий ослабить точность этого прогнозирующего инструмента, — неожиданные действия властей.

Рынок всего лишь тандемом следует за ФРС или предвосхищает будущую политику Федеральной резервной системы.

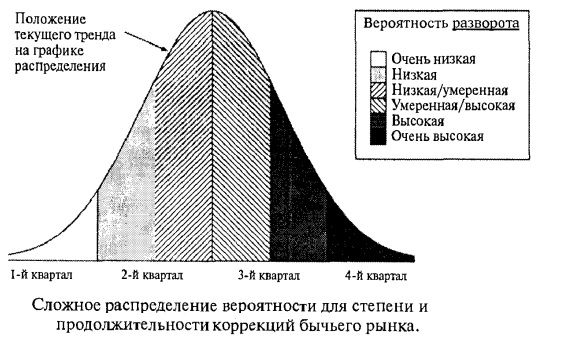

Автор предлагает использовать продолжительность жизни рынка ориентируясь на исторические данные.

ЧЕМ ПОЛЬЗУЕТСЯ АВТОР ПРИ ПРИНЯТИИ РЕШЕНИЙ?

👉 ПРАВИЛО 1—2—3

Изменение критериев тренда

1. Линия тренда должна быть пробита — цены должны пересечь линию тренда, нанесенную на графике.

2. Цены должны перестать делать более высокие максимумы в восходящем тренде или более низкие минимумы в нисходящем тренде. Например, в восходящем тренде после незначительной распродажи цены могут снова повыситься, но не смогут пройти выше предыдущего максимума или только пробьют максимум и сразу откатятся назад. Обратное применимо к нисходящему тренду. Это часто описывается как «проба» максимума или минимума и обычно, но не всегда, происходит, когда тренд в процессе изменения. Когда этого не происходит, движения цен почти всегда вызываются важными новостями, заставляющими цены прыгать вверх или вниз и двигаться беспорядочно по сравнению с «нормальным» движением цен.

3. Цены должны пройти выше максимума предыдущего краткосрочного второстепенного роста в нисходящем тренде или ниже минимума предыдущей краткосрочной второстепенной распродажи в восходящем тренде.

👉 Правило 2В

Восходящий тренд может развернуться, если цены проникают за предыдущий максимум, не могут продолжить движение и затем немедленно понижаются ниже предыдущего максимума. Обратное справедливо для нисходящих трендов.

ВТОРИЧНЫЕ ТЕХНИЧЕСКИЕ ИНСТРУМЕНТЫ

👉 Отношения объемов

1. Объем стремится двигаться вместе с трендом; это значит, что на бычьем рынке объем стремится быть больше в течение роста и меньше во время снижений; на медвежьих рынках справедливо обратное. Исключением является приближение рынка к коррекции, что охвачено следующим соображением.

2. Во время промежуточного роста — бычьего или медвежьего — перекупленный рынок стремится терять объем на подъемах и увеличивать на снижениях. Наоборот, во время промежуточного снижения перепроданный рынок стремится увеличивать объем на подъемах и терять на снижениях.

3. Бычьи рынки почти всегда заканчиваются в период необычно большого объема (относительно предыдущих периодов) и начинаются на малом объеме, и, наоборот, медвежьи рынки почти всегда начинаются с большого объема и заканчиваются на малом объеме.

👉 Относительная сила

Использование 200-дневиой скользящей средней

1. Если линия 200-дневной скользящей средней после предыдущего снижения сглаживается или продвигается и цены прорываются через скользящую среднюю в верхнюю сторону, то эти события — сигнал для долгосрочной покупки.

2. Если 200-дневная скользящая средняя после предыдущего повышения сглаживается или снижается и цены прорываются через скользящую среднюю в нижнюю сторону, эти события — сигнал для долгосрочной продажи.

👉 Ширина и осцилляторы моментума + Правило четырех дней

Когда рынок разворачивается в форме 4-дневной восходящей или нисходящей последовательности от максимума или минимума после того, как имело место среднесрочное движение, шансы, что тренд изменился, очень высоки.

⚡ ЗАКЛЮЧЕНИЕ (как принимает торговое решение автор?)

Виктор оценивает биржевые индексы с помощью критериев 1—2—3, правила 2В и профилей продолжительности жизни рынка. Если шансы складываются в пользу изменения тренда с чистым соотношением вознаграждения к риску 3 к 1 или больше, он смотрит на отношения объемов, скользящие средние, ширину и осцилляторы моментума. Незабываем про фундаментальные причины открытия позиций!

В книге много полезных практических примеров + торговля опционами!

👉 Ваш прогноз должен основываться на следующих компонентах:1. Знание долгосрочного, среднесрочного и краткосрочного тренда.

2. Ощущение и понимание экономических новостей дня.

3. Знание сезонных факторов (что происходит в каждое время года).

4. Понимание технических деталей. Имеются в виду: сроки истечения опционов, принципы программной торговли, фигуры графиков, предрасположенность институциональных управляющих капиталом (то есть повышение цен в конце квартала), сообщения о доходах и оттоки или притоки частных капиталов во взаимных фондах.

5. Осведомленность об ожидаемых политических изменениях.

6. Умение интерпретировать заседания по выработке политики ФРС и ее рыночные интервенции, которые все имеют значение.

7. Хорошая начитанность по всем текущим темам во всем мире, например, по состоянию экономик европейских стран.

8. Здоровая мыслительная позиция, свободная от внешнего давления.

9. Хорошая физическая форма — здоровое, активное, бдительное состояние.

10. Сосредоточенное, внимательное, интенсивное отношение и глубоко концентрированное мышление обо всех рынках и их взаимосвязях.

Всем хорошего дня 😊 !

еще у него первая книга есть,

рекомендую.