Портфель по законам Талмуда

Старые еврейские мудрости всегда в цене! Мне больше нравится название “Мудрый портфель”.

«Пусть каждый разделит свои деньги на три части и вложит одну треть в землю, другую треть в коммерцию, а последнюю треть оставит в резерве.» Талмуд

Вот бы нам Анатолий Борисович Чубайс в 90-х перед приватизацией такой портфель показал🤣. Хотя может быть и показал, но не всем))).

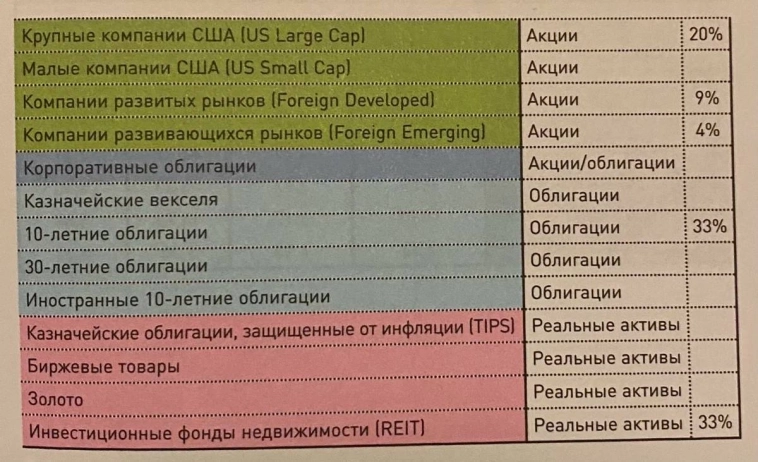

В интерпретации Меба Фабера (в его книге «Лучшие мировые инвестиционные стратегии») портфель выглядит так:

Ввиду отсутствия безопасной возможности создавать пока страновую диверсификацию, можно не заморачиваться на разные рынки акций и просто разделить по 1/3 по разным рынкам капитала.

Главное, что отличает от многих этот портфель — отсутствие аллокации на товарные рынки и золото в частности. И если, например брать только рублевые облигации и акции, то не будет диверсификации по валютам. Хорошо это или плохо, но я не знаю пока никого, чтобы системно вел такой портфель.

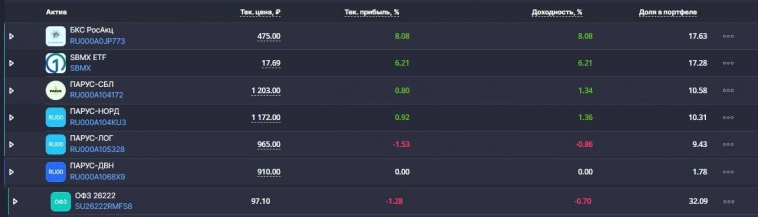

Физическая недвижимость (коммерческая или жилая не всем доступна), поэтому можно сформировать эту часть через закрытые фонды недвижимости $RU000A104KU3 $RU000A104172. Рентный доход и рост «тела» пая должны обеспечить плавный рост этой части портфеля с периодическими ребалансировками до 1/3 при пополнениях или без них (у меня с довнесениями). Данные фонды доступны только квалифицированным инвесторам.

Консервативную часть формирую пока через ОФЗ. Облигации $26222 были куплены при первоначальной загрузке портфеля. В августе добавлю $26226, с погашением в октябре 2026 года. Повышение ключевой ставки рано или поздно закончится и диверсификация в этом классе активов тоже нужна.

Рискованную часть в акциях делаю на фондах. $SBMX комбинирую еще с одним фондом активного управления. Как раз посмотрим насколько БПИФы с низкими издержками способны на практике показывать лучшую доходность, по сравнению с ПИФами, где комиссия гораздо выше.

Портфель до ребалансировки:

После:

Пополнение делаю каждый месяц. Частота принципиального значения не имеет. Главное выдерживать структуру между классами активов по 1/3. В последней ребалансировке доля акций докупалась меньше всех.

Данный портфель не претендует на высокую доходность и можно подобрать разные «ингридиенты» внутри каждого класса активов (дело вкуса).

Недвижимость и особенно облигации не вырастут в разы (по крайней мере на стабильном рынке). Задача данной структуры избежать лишней волотильности и получить стабильный прирост на длинном отрезке времени.

Портфель подробно: https://intelinvest.ru/public-portfolio/582552/

Не является инвестиционной рекомендацией

по заветам

земля это земля 1/3,

сбережения это деньги золото и валюта фикс доход, конкретно 1/3

работа ваша это торговый портфель набитый фондами, акциями, чем угодно 1/3