❗️Примеры типовых портфелей через российских брокеров согласно MPT❗️

Всего будет три типовых портфеля — консервативный (низкий риск), сбалансированный (средний риск) и роста (высокий риск).

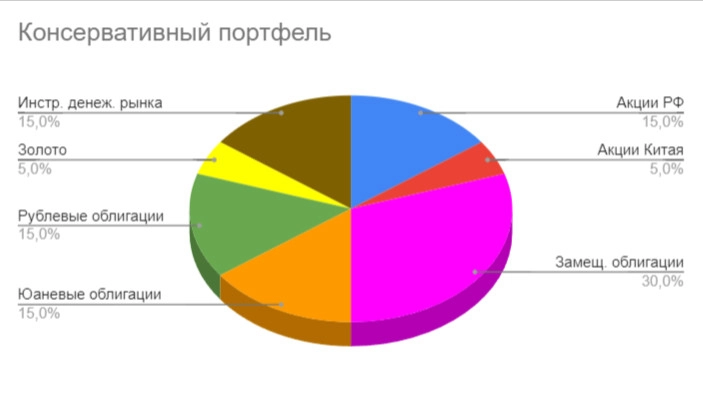

Консервативный портфель (низкий риск)

▪️Акции — 20%, в том числе:

▫️акции РФ — 15%

▫️акции Китая — 5%

▪️Облигации РФ — 60%, в том числе:

▫️замещающие облигации — 30%

▫️юаневые облигации — 15%

▫️рублевые облигации — 15%

▪️Товары (золото) — 5%

▪️Инструменты денежного рынка — 15%

Сбалансированный портфель (средний риск)

▪️Акции — 50%, в том числе:

▫️акции РФ — 35%

▫️акции Китая — 15%

▪️Облигации РФ — 30%, в том числе:

▫️замещающие облигации — 10%

▫️юаневые облигации — 10%

▫️рублевые облигации — 10%

▪️Товары (золото) — 10%

▪️Инструменты денежного рынка — 10%

Портфель роста (высокий риск)

▪️Акции — 70%, в том числе:

▫️акции РФ — 50%

▫️акции Китая — 20%

▪️Облигации РФ — 10%, в том числе:

▫️замещающие облигации — 5%

▫️юаневые облигации — 5%

▪️Товары — 10%, в том числе:

▫️золото — 5%

▫️серебро — 5%

▪️Инструменты денежного рынка — 10%

Напоминаю, что это типовые портфели, которые, конечно, можно использовать в реальности. Но для всех инвесторов они не подойдут, портфель должен составляться под каждого конкретного человека, исходя из различных условий и обстоятельств (цель, горизонт инвестирования, риск-профиль, финансовое положение и т.д.)

Кто говорит, что нельзя в России инвестировать по Asset Allocation сильно заблуждается… Типовые портфели сейчас соответствуют главному критерию портфельной теории, а именно распределение капитала по классам активов. В портфели входят и акции, и облигации, и товары, а также инструменты денежного рынка. У нас даже получилось применить валютную и страновую диверсификацию!

Теперь, предвещая вопросы, а какие именно ценные бумаги покупать через брокера, дам вам тоже примеры, но не в качестве инвестиционной рекомендации, а в качестве информационной и обучающей информации. Здесь могут подойти как БПИФ, так и отдельные акции и даже спотовые контракты. Да, да, многие ошибочно думают, что в этой стратегии нельзя покупать отдельные ценные бумаги, но это не так. Пассивные инвестиции подразумевают отказ от выбора отдельных ценных бумаг и выбора времени покупки. Но кто вам мешает взять индекс и покупать из него отдельные ценные бумаги, при этом вы соблюдаете правила пассивных инвестиций, так как вы покупаете бумаги из индекса и не отбираете их, а также покупаете постоянно, несмотря на цены.

▪️Акции РФ — БПИФ (TMOS, EQMX, SBMX) и/или отдельные акции

▪️Акции Китая — ETF (Tracker Fund of Hong Kong, iShares FTSE China A50 ETF) и/или отдельные гонконгские акции

▪️Замещающие облигации — отдельные выпуски эмитентов (Газпром, Лукойл, ПИК и т.д.)

▪️Юаневые облигации — БПИФ (YUAN, SBCN, SBBY) и/или отдельные выпуски (Полюс, Русал и т.д.)

▪️Рублевые облигации — БПИФ (SBRB, INGO, OBLG, TBRU) и/или отдельные выпуски (ОФЗ, корпораты, ВДО)

▪️Золото — БПИФ (GOLD, TGLD, SBGD) и/или gldrub_tom

▪️Серебро — slvrub_tom

▪️Инструменты денежного рынка — БПИФ (SBMM, LQDT) и/или краткосрочные облигации со сроком обращения до 1 года и/или просто кэш

Какой именно фонд выбрать, то есть как отобрать оптимальный, рассказывал здесь. Но сразу отмечу, что фонды, которые я привел в пример выше, все адекватные (по СЧА, комиссиям и т.д.) и могут быть использованы. Также есть некие нюансы, например, за прибыль gldrub_tom и slvrub_tom нужно отчитываться самостоятельно, если владели активами менее 3х лет. Поэтому нужно глубже погружаться в сферу инвестиций, если хотите грамотно и безопасно управлять своим капиталом, но а я в этом буду вам помогать!

----

👆Обязательно подписывайтесь на канал, чтобы стабильно зарабатывать на фондовом рынке!

Имеет ли вообще смысл делать доли меньше 10-20%?