Защитный ПУТ - страховка вашего портфеля от падения

Повышенная волатильность и турбулентность остаются неизменными спутниками практически всех финансовых и фондовых рынков.

Наверняка любителям акций будет полезно узнать, а может быть и воспользоваться советом, как можно застраховать свой портфель от риска неожиданного падения.

Если вы хотите ограничить риск при первом приобретении акций, все, что вам нужно, — это защитный пут. Стратегия защитного пута является важной темой в мире бизнеса и опционной стратегии. Риск неизбежен в современном деловом мире. Однако им можно управлять. Одной из обычно используемых стратегий управления рисками и опционов является защитный пут.

Что такое защитный пут?Защитный пут — это стратегия управления рисками, которую инвесторы используют для защиты от потери владения акциями или активами. Стратегия хеджирования требует, чтобы инвестор купил опцион пут за плату, называемую премией.

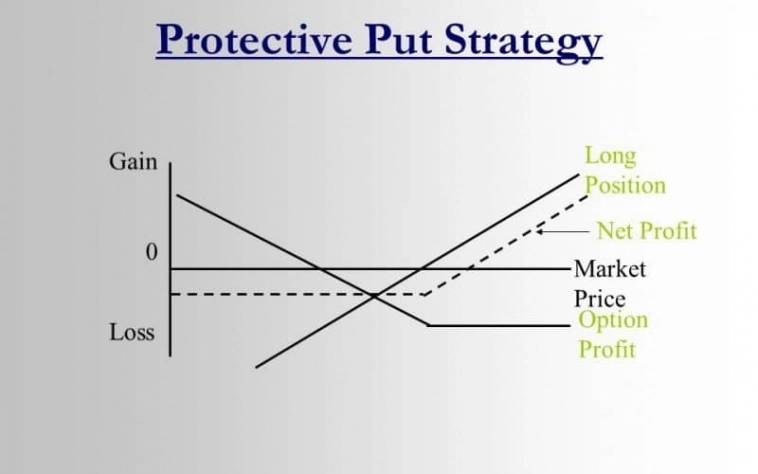

Кроме того, защитный пут — это стратегия управления рисками и опционов.Это влечет за собой удержание длинной позиции по базовому активу, такому как акции, и покупку опциона пут с ценой исполнения, равной или близкой к текущей цене акции (центральный страйк).

Стратегию защитного пут также называют синтетическим коллом.

По сути, защитная стратегия пут аналогична природе страхования.

Его основная цель — сузить потенциальные убытки, которые могут возникнуть в результате непредвиденного падения цены базового актива.

Однако принятие этой стратегии не накладывает бесконечных ограничений на потенциальную прибыль инвестора.

Прибыль от тактики определяется потенциалом роста базового актива.

С другой стороны, часть прибыли уменьшается на премию, уплаченную за пут.

Защитные опционы пут могут быть установлены на акции, валюты, сырьевые товары и индексы и дают защиту от падения.

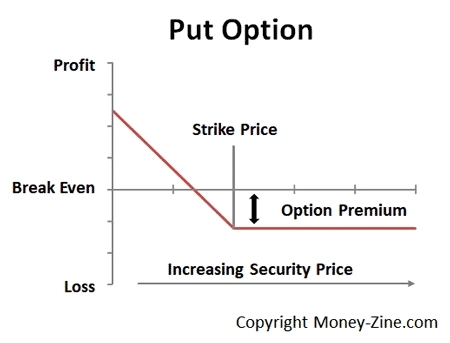

Покупка защитного опциона пут дает вам возможность продать акции, которыми вы уже владеете, по цене исполнения.

Защитные опционы пут полезны, когда у вас бычий прогноз, но вы хотите защитить стоимость акций в своем портфеле в случае спада.

Кроме того, это поможет вам сохранить свое спокойствие и нервы.

Действительно, защитные путы часто используются как вариант стоп-приказов. Проблема со стоп-приказами заключается в том, что они иногда срабатывают, когда вы не хотите, чтобы они срабатывали. Однако, когда они действительно нужны, они вообще не работают. Например, если цена акции колеблется, но на самом деле не падает, стоп-приказ может вывести вас из позиции раньше.

Если это произойдет, вы, очевидно, не будете слишком счастливы, если акции восстановятся.

Или, если в одночасье произойдет крупное новостное событие, и цена акций значительно упадет на открытии, вы можете не выйти по стоп-цене. Вместо этого вы выйдете по следующей доступной рыночной цене, которая может быть намного ниже.

Если вы покупаете защитный пут, у вас есть полный контроль над тем, когда вы используете свой опцион, и цена, которую вы получите за свои акции, является запланированной.

Однако эти преимущества имеют свою цену.

В то время как стоп-ордер является бесплатным, вам придется заплатить, чтобы купить пут.

Так что было бы полезно, если бы акции выросли хотя бы только для того, чтобы покрыть премию, уплаченную за опцион пут.

Теперь давайте кратко обсудим защитный пут с покрытым коллом.

Защитный пут с покрытым колломОба они являются торговыми опционами, так что можно простить, когда новички путают защитный пут с опционом

ПОКРЫТЫЙ КОЛЛ.

Как упоминалось ранее, важно показать вам разницу между ними.

Стратегия:

Покрытый колл — это базовая стратегия торговли опционами, обычно используемая инвесторами для защиты своих крупных пакетов акций.

Это стратегия, в которой трейдеры владеют акциями компании и продают опционы OTM Call компании в аналогичной пропорции.

Есть еще стратегия Protective Call.

Является стратегией хеджирования.

В этой стратегии трейдер закрывает позицию по базовому активу (продает акции или фьючерсы) и покупает опцион колл , чтобы покрыть рост цены базового актива.

Когда использовать

Стратегия защитного опциона Call применяется, когда инвесторы смотрят на рынок с медвежьей точки зрения и хотят продать акции, чтобы извлечь из этого выгоду. С другой стороны, покрытый колл-опцион хорошо работает, когда инвесторы придерживаются умеренно оптимистичного взгляда на рынок и ожидают умеренного роста ценовых вложений в будущем.

ОСОБЕННОСТИ

Для защитного опциона пут максимальный убыток ограничен премией, уплаченной за покупку опциона колл. Это происходит, когда цена базового актива ниже цены исполнения опциона колл.

Однако для покрываемых коллов максимальная потеря не ограничена. Это зависит от того, насколько упадет цена базового актива. Убыток возникает, когда цена базового актива падает ниже цены покупки базового актива.

ВАЖНО!

Максимальная прибыль не ограничена в стратегии защитного пута.

Прибыль зависит от цены продажи базового актива.

В то время как для покрытых коллов инвесторы получают только премию за продажу колла.

Максимальная прибыль возникает, когда цена покупки базового актива превышает цену исполнения опциона колл.

Преимущество защитного пута заключается в том, что он сводит к минимуму риск при открытии короткой позиции, сохраняя при этом ограниченный потенциал прибыли.

Однако его недостатком является то, что премия, уплаченная за опцион колл, может уменьшать вашу прибыль.

Пример защитного путаПредположим, вы владеете 1000 акций, каждая из которых оценивается в 1000 рублей. Полагая, что цена ваших акций будет расти в будущем. Однако вы хотите застраховаться от риска неожиданного снижения цены. Следовательно, вы решаете купить один защитный пут-контракт ( если один пут-контракт содержит 1000 акций, по практике FORTS объем может быть меньше — 100, 10 акций) с ценой исполнения 1000 рублей. Премия защитного пута составляет 50 рублей.

Выплата по защитному путу зависит от будущей цены акций компании. Следующие сценарии обязательно произойдут:

Сценарий 1: Цена акции выше 1050.

Если цена акции превысит 1050 рублей, вы получите нереализованную прибыль. Прибыль может быть рассчитана как текущая цена акции – 1050 руб. (включая первоначальную цену акции плюс премию пут). Пут не будет исполнен.

Сценарий 2: Цена акций от 1000 до 1050.

В этом случае цена акций останется прежней или немного вырастет. Тем не менее, вы все равно потеряете деньги или в лучшем случае достигнете точки безубыточности. Небольшой убыток вызван премией, которую вы заплатили за контракт пут. Как и в предыдущем сценарии, пут не будет исполнен.

Сценарий 3: Цена акции ниже 1000.

В этом случае вы воспользуетесь защитным опционом пут, чтобы ограничить убытки. После исполнения опциона пут вы продаете свои 1000 акций по цене 1000 долларов. Таким образом, ваш убыток будет ограничен премией, уплаченной за защитный пут.

Заключение

Таким образом, защитная стратегия пут должна быть полностью понята и принята инвесторами.

Кроме того, защитный пут и покрытый колл — это не одно и то же.

И это следует иметь в виду.

На FORTS торгуются ликвидные фьючерсы и опционы на индекс РТС (валютный) и менее ликвидные на индекс Мосбиржи (рублевый).

Если у вас портфель состоит из многих акций, то лучше использовать для хеджирования опционы на индекс РТС или индекс Мосбиржи с нужным коэффициентом и эквивалентной оценкой.

А чем защитный шорт индекса хуже защитного пута?

С уважением

Пользуйтесь и наглядно изучайте профиль доходности защитного ПУТА на интересующих вас БА и по реальным рыночным ценам.

или по фьючерсам, если они вам ближе пока )))

тоже нормальный вариант )))