Стремительные процентные ставки незаметно меняют рынок нефти

Для нефтяных быков одно из самых больших ограничений цен в этом году превращается в попутный ветер.

Падение нефти на 10% в 2023 году сбило с толку ожидания некоторых аналитиков и трейдеров относительно трехзначных цен, поскольку Китай вновь открылся для бизнеса после принятия мер по борьбе с Covid-19.

Вместо этого один из самых агрессивных циклов ужесточения процентных ставок центральными банками за последние десятилетия привел к кажущемуся торможению спроса, одновременно стимулируя трейдеров продавать нефть, хранящуюся в хранилищах. Это увеличило краткосрочные поставки на рынок, в то время как экспорт российской и иранской нефти также резко увеличился.

Но теперь, благодаря сокращениям ОПЕК+ и тому же повышению стоимости заимствований, запасы демонстрируют признаки начала снижения. В связи с растущей стоимостью денег, помогающей вытеснить баррели из резервуаров для хранения, некоторые быки теперь утверждают, что рынок приближается к переломному моменту, что приводит к дальнейшему скачку цен на нефть.

«Никто не хочет держать запасы, и я думаю, что мы, как мир, идем к более низкому авансовому покрытию запасов», — сказала Амрита Сен, соучредитель и директор по исследованиям Energy Aspects, в интервью Bloomberg TV в прошлом месяце. «Если вы спросите меня, что я пропустил в этом году, так это рост стоимости капитала и то, что это делает с рынком, который сокращает запасы».

Дополнительные затраты на хранение нефти в период устойчивых высоких процентных ставок огромны.

Возьмите два миллиона баррелей груза по цене, скажем, 80 долларов за баррель. Исходя из процентной ставки в 5%, удержание партии обойдется трейдеру в 8 миллионов долларов в год.

Фактически это означает, что поддержание запасов стоит дополнительно 30 центов за баррель в месяц. Отсутствие стимула к хранению удваивается, когда более поздние цены на нефть торгуются со скидкой по сравнению с соседними — структура, известная как бэквордация, которая присутствует в данный момент, — потому что это означает, что трейдеры вынуждены продавать баррели, которые они хранили, с убытком.

Нефтепереработчики, которые покупают сырую нефть, а затем продают топливо, такое как бензин и дизельное топливо, также сталкиваются с сокращением своей прибыли из-за более высоких затрат на финансирование.

Все это служит увеличению шансов мира на то, что ему придется привыкать к более низким уровням запасов нефти.

Подробнее: Товарные трейдеры предупреждают, что мегаприбыли, вероятно, не повторятся

«Более высокая стоимость капитала стимулирует сокращение запасов», — написали в недавней заметке аналитики Goldman Sachs Group Inc., включая Каллума Брюса. «Сокращение запасов заканчивается, когда запасы достигают нового, более низкого равновесия».

Банк подсчитал, что более высокие процентные ставки оказали давление на ключевые временные спреды — по сути, на форму кривой фьючерсов — в течение следующих трех лет на 8 долларов за баррель. Они добавили, что это самое большое влияние такого рода за последние десятилетия.

Рисует Рассвет

Быки, чей оптимизм в этом году оказался неуместным, утверждают, что на рынке вот-вот начнется крупный дефицит запасов нефти.

Международное энергетическое агентство прогнозирует спрос на нефть ОПЕК и ее запасы на уровне более 30 млн баррелей в день во второй половине года.

Это почти на 2 миллиона баррелей в день больше, чем группа добыла в прошлом месяце. Между тем, подразделение правительства США по исследованиям в области энергетики также прогнозирует сокращение запасов во втором полугодии.

Этот фундаментальный оптимизм заключается в том, чтобы одновременно бороться с некоторыми другими — негативными — последствиями более высоких ставок.

С момента первого повышения Федеральной резервной системы цены на нефть постоянно находились под давлением. Протоколы июньского заседания ФРС показали, что подавляющее большинство политиков согласились с тем, что в этом году, вероятно, потребуются дополнительные ужесточения.

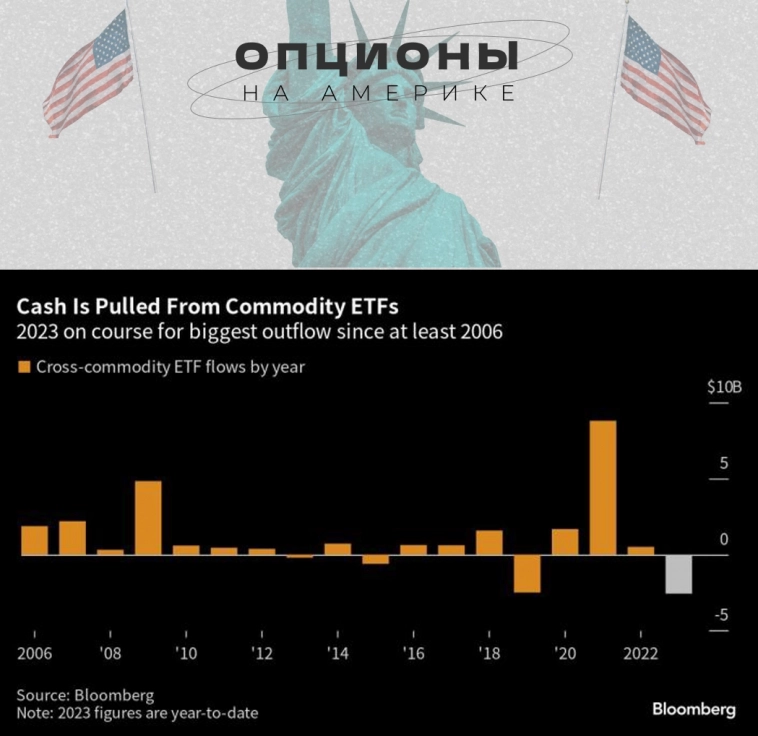

Наряду с опасениями, что глобальное потребление энергии пострадает из-за замедления экономического роста, инвесторы устремились в активы с более высокой доходностью и меньшим предполагаемым риском. Согласно данным, собранным Bloomberg, корзина из 16 кросс-товарных ETF находится на пути к самому большому годовому оттоку как минимум с 2006 года.

«Инвесторам не нужно так агрессивно охотиться за доходностью, как мы наблюдаем в условиях низких процентных ставок», — сказал Уоррен Паттерсон, глава отдела стратегии сырьевых товаров в ING Groep NV.

На этой неделе лидеры ОПЕК+, Саудовской Аравии и России удвоили усилия по ужесточению рынка, пообещав продолжить сокращение поставок в следующем месяце. Наряду с признаками сокращения запасов в США быки утверждают, что на горизонте наступает период укрепления рынка.

Теперь вопрос заключается в том, укрепят ли более высокие процентные ставки эту силу за счет опустошения резервуаров для хранения.

«Существует более высокая стоимость владения, это очевидно», — сказал Гэри Росс, опытный нефтяной консультант, ставший менеджером хедж-фонда в Black Gold Investors LLC. «Вы не хотите наращивать запасы при хромающей китайской экономике и росте процентных ставок. У нас не было выбора, потому что предложение превышало спрос, но теперь мы собираем запасы».