Вводная на открытие недели

Предстоящая неделя будет перенасыщена важными событиями по ФА, причем внимание участников рынка будет сфокусировано на инфляции CPI США с заседанием ФРС, но, в конечном итоге, после отыгрыша этих главных событий, динамика рынков будет зависеть от количества долларовой ликвидности и от роста экономики, а исход этих событий ясен: минфин США выкачает с рынков ликвидность, а уже сделанных повышений ставок ФРС достаточно для погружения экономики США в глубокую рецессию.

Падение фондового рынка вследствие уменьшения ликвидности с наступлением рецессии неизбежно, но решение ФРС может приблизить это падение или отложить его до конца августа.

При этом ФРС ошибалась в своих прогнозах так часто на протяжении крайних лет, что инвесторы привыкли опираться только на данные, в связи с чем отчет по инфляции CPI США по важности не уступает решению ФРС.

Отчет по инфляции CPI США не только отразиться на риторике Пауэлла в среду, но он даст основу для реакции/угол зрения на риторику/прогнозы ФРС, а при сильном расхождении с прогнозом рынки могут отыграть решение ФРС заранее во вторник.

Заседание ФРС.

ФРС вряд ли повысит ставку на заседании в среду, ибо Пауэлл на майской конференции заявил, что ФРС может себе позволить понаблюдать за данными дольше, чем до июньского заседания, члены ФРС в неделю перед началом периода тишины высказывались за «пропуск» июньского заседания, отчеты по экономике США выходят противоречивыми, но рост инфляции явно замедляется.

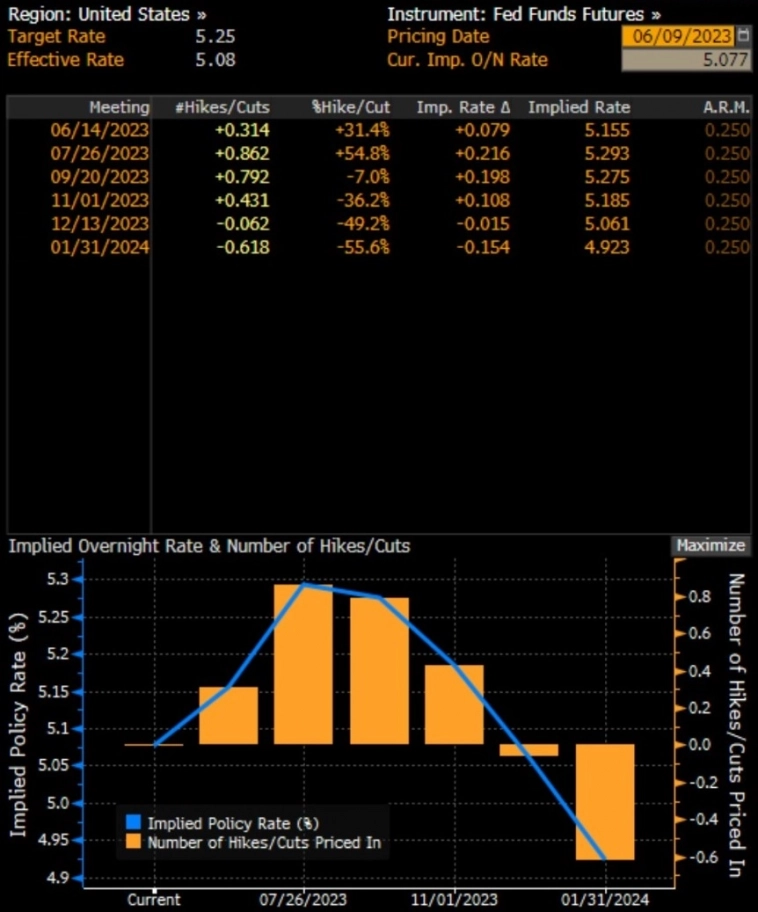

Кроме того, ФРС не хочет удивлять рынки своим решением, а вероятность повышения ставки на заседании 14 июня оценивается с шансом 31%, но вероятность повышения ставки на июльском заседании 86% (шансы на повышение ставки в июле напрямую зависят от инфляции CPI США во вторник):

Риторика ФРС может быть умеренно ястребиной при незначительном падении инфляции CPI во вторник или очень ястребиной при росте базовой инфляции CPI, но основная реакция рынка будет на точечные прогнозы членов ФРС по траектории ставок.

Члены ФРС давно хотят исключить прогнозы по ставкам на квартальной основе, но пока не решаются сие сделать, Пауэлл может говорить что угодно, указания в сопроводительном заявлении можно формулировать витиевато, но прогнозы по ставкам дадут четкое понимание перспектив за одним исключением: отчет CPI США во вторник не войдет в прогнозы, ибо они составляются заранее.

В основном банки, включая Голдман Сакс, ожидают, что медиана покажет намерение повысить ставку ещё на 0,25%, при этом члены ФРС скорректируют свои прогнозы по темпам снижения ставок в 2024 в меньшую сторону, т.е. потолок ставок ФРС составит 5,25%-5,50% и ставки останутся на хаях дольше, нежели планировалось ранее.

Риторика Пауэлла может резко отличаться от риторики сопроводительного заявления и прогнозов членов ФРС по ставкам, но если базовая инфляция в секторе услуг в майском отчете не упадет, то Пауэлл попытается умерить хайп на фондовом рынке США, ибо смягчение финансовых условий приводит к росту инфляции.

ЕЦБ повысит ставку на заседании в четверг, новые прогнозы будут важны, как будет заикаться Лагард в ответ на вопросы о дальнейшем пути ставок с учетом неожиданной рецессии в Еврозоне – любопытно глянуть, если гарантий по повышению ставки ЕЦБ в июле не будет – евро упадет, сила падения, конечно же, зависит от ФРС.

Для фунта важен отчет по рынку труда Британии во вторник с последующими комментами главы ВоЕ Бейли.

Экономические отчеты Китая и решение ЦБ Китае по ставкам кредитования в четверг важны, снижение ставок кредитования откроет путь к снижению основной ставки ЦБ Китая через неделю.

Блок данных США в четверг огромен и важен, он может как усилить реакцию рынков на решение ФРС, так и привести к значительной коррекции, причем даже при голубином ФРС откровенно провальные о состоянии экономики США могут привести к значительной нисходящей коррекции на фондовом рынке.

На заседании ВоЯ, согласно заверениям Уэды, изменений не планируется.

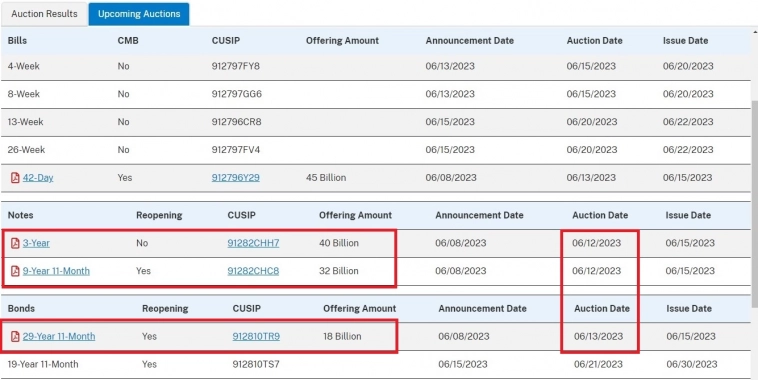

Откачка ликвидности с рынков минфином США началась, понятно, что после повышения потолка госдолга доходность краткосрочных ГКО США будет падать и они будут продаваться как горячие пирожки, а вот доходность долгосрочных ГКО США по идее должна вырасти, следим за успехом аукционов и откуда пойдут деньги.

Пятничные рисунки оставляю неизменными, аннотации к ним в пятничном обзоре, следует учитывать, что на предстоящей неделе балом будет править ФА, а по ТА следует смотреть развилки только на старших ТФ.

Ключевые ФА-события предстоящей недели:

— Понедельник:

Аукционы 3-летних и 10-летних ГКО США.

— Вторник:

Отчет по рынку труда Британии.

Инфляция CPI Германии и Испании за май в финальном чтении.

ZEW Германии.

Инфляция CPI США.

Выступление главы ВоЕ Бейли в 17.00мск.

Аукцион 30-летних ГКО США.

— Среда:

Блок данных Британии во главе с ВВП.

Инфляция PPI США.

Заседание ФРС.

— Четверг:

Решение ЦБ Китая по ставке 1-летнего кредитования.

Блок данных Китая, включая промышленное производство и розничные продажи.

Инфляция CPI Франции за май в финальном чтении.

Заседание ЕЦБ.

Блок данных США во главе с розничными продажами.

— Пятница:

Заседание ЦБ Японии.

Инфляция CPI Еврозоны за май в финальном чтении.

Исследование настроений потребителей США по версии Мичигана.

Публикация еженедельных обзоров пока не запланирована.

Информация копируется в два канала Телеграм: приватный для подписчиков «Конференции» и открытый канал Аналитика Omega:

t.me/analitycs_omega

Ответы на вопросы открыты лишь для тех подписчиков, у кого был оплачен форум на момент 24.02.2022, для всех форумчан общей ветки текущий период будет бесплатным до указанного неопределенного времени.