💥 Всё ещё рассчитываете ставку дисконтирования с помощью таблиц Дамодарана? Часть 4 (предпоследняя)

Добрый день, друзья!

Продолжение.

Часть 1 – smart-lab.ru/blog/903001.php

Часть 2 – smart-lab.ru/blog/905219.php

Часть 3 – https://smart-lab.ru/blog/907392.php

Краткое содержание предыдущих частей

Наша исследовательская группа поставила задачу рассчитать параметры моделей CAPM, WACC и ставку дисконтирования, базируясь исключительно на российской финансовой статистике.

Для этого мы определили доходность безрискового актива и премию за рыночный (корпоративный) риск для российского фондового рынка, а также отраслевые коэффициенты бета и сегодня переходим к оценке премий за страновой риск, за размер компании и за специфические риски.

Премия за страновой риск (С) в классическом варианте (с недружественным безрисковым активом) определяется как разность между доходностью гособлигаций США и гособлигаций оцениваемой страны, либо на основании дефолтных рейтингов, присваиваемых странам специализированными рейтинговыми агентствами (Standard & Poor's, Moody's, Fitch и др.).

Однако, в нашем случае безрисковым активом выступают российские гособлигации. Их доходность включает все национальные геополитические, валютные и прочие риски. Поэтому дополнительная надбавка за страновой риск не требуется (С = 0).

👉 Подчеркнём, что неверно будет трактовать нулевую надбавку за страновой риск, как его игнорирование. Он уже учтён в статистике российского фондового рынка и поэтому дополнительная надбавка создавала бы повторный учёт указанного риска.

По той же причине отпадет необходимость в инфляционной корректировке, которая требуется при переводе валютных денежных потоков в российские рубли.

Премия за размер компании (S1) отражает дополнительную премию за инвестирование в непубличные и малые компании, характеризующиеся повышенными рисками.

Исследования американских экономистов, проведённые в начале 80-х годов 20 века, показали, что небольшие фирмы показывают бо́льшую доходность по сравнению с крупными компаниями (особый вклад в изучение премии за размер внесли Фама и Френч).

С тех пор включение в модель ценообразования капитальных активов надбавки за размер (за малую капитализацию) стало распространённой практикой. Указанная надбавка, как правило, определяется по данным консалтинговых компаний (к примеру, Duff&Phelps или Morningstar) и, в зависимости от размера компании, составляет от 1 до 4%.

👉 В то же время, с применением премии за малый размер компании согласны далеко не все экономисты. Так, А. Дамодаран. в своих публикациях указывает на то, что дополнительная доходность малых и средних фирм статистически наблюдалась лишь до 1980-х годов. Он полагает, что если дополнительные риски при малом размере компаний существуют, то они уже учтены в коэффициентах β, в силу чего применение отдельной надбавки за размер повлечёт повторный учёт этих рисков. Поэтому А. Дамодаран не использует премию за малый размер компании в своих моделях оценки стоимости капитала.

Ещё более дискуссионным является вопрос о применимости премии за размер в отношении российских компаний. Очевидно, что гипотезы, сформулированные в ходе изучения американского фондового рынка, требуют верификации при использовании на других рынках.

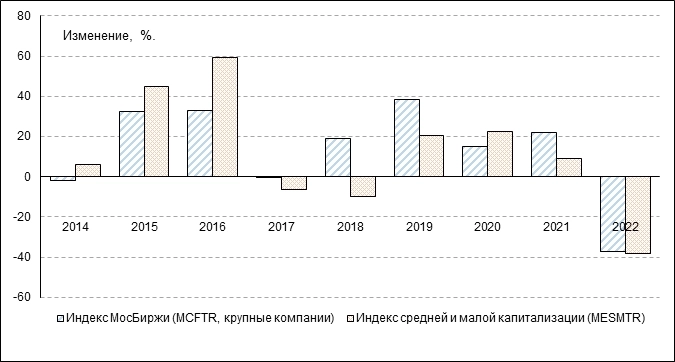

Для ответа на вопрос о существовании премии за размер на отечественном фондовом рынке, мы предлагаем сопоставить доходность основного индекса Московской биржи полной доходности с учётом дивидендных выплат (MCFTR), который включает только крупнейшие российские компании, с доходностью индекса Московской Биржи компаний средней и малой капитализации полной доходности с учётом дивидендных выплат (MESMTR).

Статистика по индексу средней и малой капитализации ведётся биржей с 2013 г., поэтому анализируемый период ограничивается указанным периодом. Динамика индексов представлена на нижеследующем рисунке.

Анализ представленных данных позволяет констатировать, что с 2014 по 2016 гг. наблюдалось превышение доходности компаний средней и малой капитализации над крупными компаниями. Однако, начиная с 2017 г. бо́льшую доходность стабильно демонстрируют крупные компании.

👉 В целом за период с 2014 по 2022 гг. индекс компаний средней и малой капитализации (MESMTR) вырос на 105,6%, показав за 9 лет среднегодовую (среднегеометрическую) доходность 8,3% годовых. За тот же период индекс крупных компаний (MCFTR) вырос на 148,9%, показав за 9 лет среднегодовую (среднегеометрическую) доходность 10,7% годовых.

Следовательно, темпы роста крупных компаний на отечественном фондовом рынке за последние 9 лет были выше, чем компаний средней и малой капитализации (как в последние годы, так и в целом за анализируемый период). Таким образом, гипотеза о наличии премии за малый размер компании на российском рынке не подтверждается.

Безусловно, 9 лет – недостаточно для формирования репрезентативного массива статистики. В то же время, принимая во внимание отсутствие подтверждения премии за размер компании на развитых фондовых рынках (о чём мы говорили выше), полагаем, что для применения указанной рисковой надбавки в отношении российских компаний нет никаких статистических оснований. Поэтому дополнительная надбавка за размер компании на российском рынке не требуется (S1 = 0).

❗ Если честно, складывается впечатление, что статистика о премии за размер компании, «впаривалась» нам недружественными консалтинговыми агентствами как стеклянные бусы папуасам.

Премия за специфические риски компании(S2) отражает несистематические риски, которым подвержена компания. К числу указанных рисков можно отнести низкую диверсификацию поставщиков или покупателей, удалённое местоположение и недостатки инфраструктуры, особенности местных органов власти и повышенные регуляторные требования, а также ряд иных неблагоприятных факторов, которые повышают риски хозяйственной деятельности компании.

Для оценки премии за несистематические риски как правило используются экспертные и рейтинговые оценки. Так, компания Deloitte & Touche использует методику, суть которой заключается в изучении деятельности компании по десяти различным направлениям (от колебаний цен на продукцию, до компетентности руководства), после чего каждое из направлений оценивается рисковой надбавкой до 1%. Легко посчитать, что суммарная рисковая надбавка по этой методике может составить до 10%.

👉 Представьте, что аналитик провёл огромный объём исследований, и, проанализировав многолетний массив финансовой статистики, с точностью до сотых рассчитал, что стоимость собственного капитала до этого шага составила 13,92%. И к этой величине ему предлагается экспертно «накинуть» ещё 10-15% в качестве надбавки за специфические риски.

Очевидно, что такой подход представляется чрезмерно укрупнённым и весьма субъективным. Кроме того, он требует привлечения узких специалистов для проведения экспертной оценки, что, подчас, сложнее, чем анализировать многолетние массивы финансовой статистики.

Поэтому можно с сожалением констатировать, что приемлемой методики количественной оценки специфических рисков компании в настоящее время не предложено, вследствие чего эта премия большинством исследователей не применяется (включая А. Дамодарана).

С одной стороны, я убеждён, что игнорирование специфических рисков является неверным, поскольку обуславливает занижение ставки дисконтирования. С другой стороны, включение специфических рисков в стоимость собственного капитала влечёт две важных методических коллизии.

Во-первых, при расчёте WACC стоимость собственного капитала учитывается пропорционально его доле в источниках финансирования. Тогда при доле собственных средств 20-30% (типичная структура финансирования для отечественного инвестиционного кредитования), «вклад» специфических рисков в ставку дисконтирования снижается в 3-5 раз, что приводит к их недооценке.

Во-вторых, если премия за специфические риски включена в стоимость собственного капитала, то ставка дисконтирования для всех проектов компании со схожей структурой финансирования будет одинаковой. Это противоречит требованиям риск-менеджмента, поскольку различные проекты имеют различный уровень риска.

Поэтому, признавая необходимость учёта специфических рисков, я полагаю, что их оценку следует проводить за рамками моделей CAPM и WACC. Таким образом, учёт специфических рисков на данном этапе не требуется (S2 = 0). Мы обязательно вернёмся к ним позже.

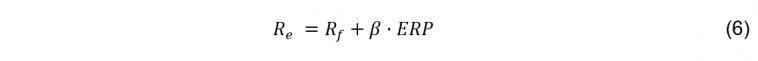

Теперь, оценив все элементы модели CAPM, мы можем рассчитать стоимость собственного капитала компании. С учётом сделанных нами выводов и допущений, выражение (2) приобретает следующий вид:

где Re – ожидаемая доходность (стоимость) собственного капитала, %;

Rf – ожидаемая доходность безрискового актива, %;

β – коэффициент, характеризующий меру рыночного риска актива, ед.;

ERP – премия за рыночный (корпоративный) риск, %;

Может показаться, что мы просто «вычеркнули» рисковые надбавки из модели CAPM. Ещё раз подчеркнём, что это не так. Страновые риски (C) мы учли в доходности безрискового актива, премия за размер компании (S1) на отечественном рынке не наблюдается, а специфические риски (S2) мы выносим за рамки стоимости собственного капитала.

Поэтому кажущееся «исчезновение» некоторых рисковых надбавок не означает их игнорирование, а вытекает из особенностей применения модели CAPM модели на базе российской финансовой статистики. При этом модель стала значительно удобнее в применении и вернулась к первозданному виду, предложенному У. Шарпом в середине 60-х годов прошлого столетия.

Заметим, что А. Дамодаран, заслуженно считающийся непререкаемым авторитетом в инвестиционной оценке, также рассчитывает стоимость собственного капитала именно по канонической модели Шарпа (без премий за размер компании и специфические риски).

✅ Вернёмся к примеру оценки стоимости собственного капитала российской металлургической компании. Ранее мы определили, что безрисковая доходность (Rf) составляет 10,31%; премия за корпоративные риски (ERP)– 4,73%. Также мы рассчитали два варианта коэффициента β:«классический» (с учётом долговой нагрузки анализируемой компании) – 0,76; и «отраслевой» (с учётом среднеотраслевой долговой нагрузки) – 0,70.

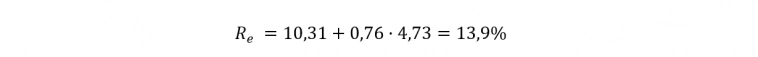

Тогда «классическая» стоимость собственного капитала в нашем примере составит:

«Отраслевой» вариант расчёта стоимости собственного капитала (см. часть 3):

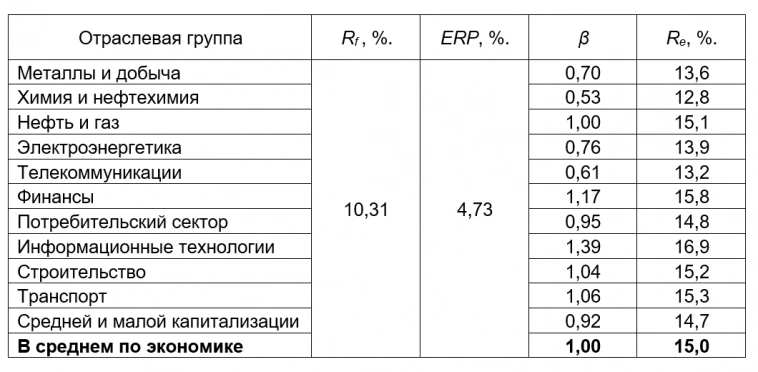

Отраслевой подход позволяет рассчитать показатели стоимости собственного капитала по секторам российской экономики по состоянию на 01.01.2023 г. (см. таблицу ниже).

Если компания является диверсифицированной, то стоимость собственного капитала следует принимать как средневзвешенную величину по нескольким отраслям с учётом их удельного веса в выручке.

Если оценка осуществляется без отраслевой привязки (для российского рынка в целом), то следует принимать средние показатели по экономике (15,0%).

👉 Представленные в таблице показатели могут быть весьма полезны при оценке WACC по отраслям. Предположим, что инвестиционный проект финансируется только из собственных средств. Тогда из формулы WACC следует, что доля заёмного капитала равна нулю и поэтому WACC = Re.

Если также предположить, что проект является низкори́сковым и премия за специфические риски близка к нулю, то ставка дисконтирования будет стремиться к стоимости собственного капитала (α → Re). Следовательно, рассчитанные отраслевые значения собственного капитала (Re) позволяют оперативно оценить уровень отраслевых ставок дисконтирования без заёмного финансирования.

Поскольку значения коэффициентов β и величина ERPотносительно стабильны во времени, то они требуют пересчёта не чаще одного раза в год (как правило, по итогам календарного года). Поэтому они могут без корректировок использоваться российскими аналитиками для построения финансовых моделей как минимум до 2024 г.

Единственная переменная в модели CAPM, которая может изменяться в краткосрочном периоде – ожидаемая доходность российских гособлигаций(Rf).

В то же время её актуализация не требует дополнительных расчётов: достаточно лишь зайти на сайт ЦБ РФ и получить текущую величину доходности гособлигаций. Далее, в соответствии с выражением (6) мы можем легко определить актуальное значение стоимости собственного капитала.

____________

Итак, мы оценили все элементы модели CAPM на базе российской финансовой статистики. В следующей (заключительной) части нашего исследования мы завершим оценку средневзвешенной стоимости капитала (WACC).

👉 Кроме того, в следующий раз мы дадим ссылку на электронные таблицы, в которых содержатся все расчёты, использованные в настоящем исследовании.

Я буду рад ответить на Ваши вопросы, конструктивную критику и комментарии.

… жаль, что вы проигнорировали мой коммент

smart-lab.ru/blog/907392.php#comment15721885