Bridgewater Associates: что ждёт экономику США? Отвечает Рей Далио

На днях мне попался разбор текущей экономической ситуации в США от самого крупного хедж-фонда в мире с активами более 150 млрд $ на английском языке.

Основателем фонда является Рей Далио – один из самых известных инвесторов в мире.

Перевел на русский язык для вашего ознакомления.

Начинаем

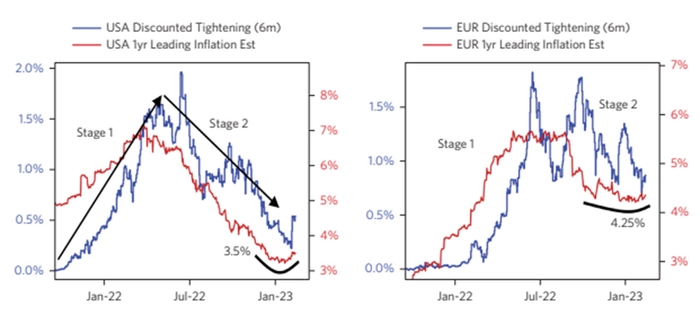

Экономика прошла первые два этапа цикла ужесточения процентных ставок.

Первый этап — это рост инфляции и новый цикл повышения процентных ставок.

Второй этап – инфляция достигла пика и начала снижение.

Далее нас ждёт либо мягкая посадка в экономике (отсутствие рецессии), либо начнётся третий этап – экономический спад.

Согласно моделям фонда, через год инфляция в США составит 3,5%, а в Европе 4,25%.

Что нужно сделать для достижения цели по инфляции?

* Необходимо замедлить рост заработной платы с прежних 5% до примерно 2,5%.

* Чтобы снизить инфляцию заработной платы, нужно сократить номинальные расходы и рост доходов в два раза до 3-5% и повысить уровень безработицы на 2% и более.

* Чтобы повысить уровень безработицы, необходимо добиться роста номинального ВВП существенно ниже роста заработной платы и сократить размер прибыли компаний до уровня, достаточного для снижения доходов примерно на 20%.

* После этого необходимо удерживать краткосрочные процентные ставки стабильными в течение примерно 18 месяцев, пока не будут устойчиво достигнуты 2,5% роста заработной платы, 2% инфляции и 2% реального роста.

* Затем нужно снизить краткосрочные процентные ставки примерно до 1% ниже существовавшей на тот момент доходности облигаций.

Так мы на верном пути или нет? Рассмотрим текущую картину

Номинальные расходы

Уровень номинальных расходов перестал снижаться и стабилизировался на уровне 7%, что является очень высоким показателем.

Упали ли номинальные расходы ниже уровня роста заработной платы? Нет.

Когда рост номинальных расходов за вычетом уровня найма, необходимого для роста экономики, превышает рост заработной платы, корпоративные прибыли могут поддерживаться, а рынки труда могут расти.

Если рынки труда растут, доходы будут устойчивыми.

Расходы остаются слишком высокими по сравнению с ростом заработной платы, чтобы замедлить её снижение.

Сокращаются ли вакансии? Они снижались, но недавно снова выросли

Спрос на рабочую силу, измеряемый по количеству вакансий, является одним из лучших индикаторов предложения рабочей силы и последующего роста заработной платы.

В то время как в прошлом году наблюдалось некоторое похолодание в открытиях, в последние несколько месяцев наблюдался отскок.

Когда вы смотрите на экономику, домохозяйства несут большую часть расходов, а предприятия занимаются наймом.

Учитывая рынки труда, доходы домохозяйств поддерживали устойчивый рост номинальных расходов.

Однако бизнес-источники средств от прибыли и кредита перевернулись и стали отрицательными

Как и следовало ожидать, когда это происходит, они сначала сокращают выкупы и слияния и поглощения, затем капиталовложения и, наконец, найм.

Это указывает на то, что мы близки к линии спада.

Но доходы ещё не упали настолько, чтобы вызвать спад на рынках труда.

Заработок должен упасть, чтобы вызвать увольнения, необходимые для охлаждения рынка труда и снижения роста заработной платы, что является предпосылкой для устойчивого уровня инфляции в 2%.

После охлаждения в конце прошлого года наши еженедельные данные о росте прибыли скорее отскочили, чем ускорились вниз.

Эти ориентиры предполагают, что мягкая посадка не является неизбежной и что впереди третий этап цикла ужесточения, когда процентные ставки останутся высокими или выше, в отличие от устойчивого снижения, которое, как предполагается, начнётся в середине этого года.

Реверсия расходов на товары по сравнению с услугами оказывает влияние

Ещё одним интересным влиянием является возврат моделей потребления от товаров к услугам.

Реальный спрос на товары был слабым.

В то же время спрос на услуги в последнее время был высоким, с небольшими возможностями для дальнейшего восстановления.

Это ясно видно из ежемесячной статистики личного потребления.

Номинальные расходы на услуги продолжали расти быстрыми темпами примерно на 6% в годовом исчислении.

Реальный и номинальный спрос на товары постепенно ослабевает.

Этот сдвиг в структуре спроса имеет последствия.

Расходы на услуги оказывают повышательное давление на занятость и заработную плату, в то время как слабый спрос на товары оказывает более заметное влияние на продажи зарегистрированных на бирже компаний.

Диффузионный индекс ежемесячного реального спроса на товары PCE был хорошим фильтром рецессий.

Как показано ниже, с 1960 года в каждом из шести предыдущих случаев, когда индекс диффузии был отрицательным, наблюдалось сокращение роста.

С другой стороны, когда темпы роста упали до отрицательных значений, но индекс диффузии был положительным, очевидный спад быстро изменился.

Индекс диффузии недавно преодолел нулевую отметку только в седьмой раз с 1960 года — признак того, что мы приближаемся к третьему этапу цикла ужесточения.

Большинство индикаторов говорят о том, что впереди долгая дорога по достижению цели в 2% по инфляции.

Вероятно, ФРС будет поддерживать ставки высокими долгое время, что может привести к рецессии.

Больше интересных материалов для инвесторов можно найти в моем телеграм-канале: t.me/invest_fynbos

— как будете решен социальный фактор? У людей не осталось сбережений, максимальная закредитованность. Считаете с радостью воспримут увольнения и сокращения зп при растущей инфляции?

— инфляция носит структурный, а не монетарный характер. Цены на нефть низкие только за счет продажи резервов.

— пауэлл показал как будет действовать. Региональный банк заставил развернуться на 180 градусов. 400 ярдов почти зачеркнули весь qt

— долго ли протянут союзники сша при такой ставке