Белуга (BELU). Отчет за 2022 год. Дивиденды. Перспективы.

Добрый день, друзья! Приветствую вас на канале, посвященном инвестициям. 10.03.23 вышел отчёт по итогам 2022 г. компании БЕЛУГА (BELU). Этот обзор посвящён разбору компании и этого отчёта.

Оригинал статьи опубликован на платформе Дзен

Еще больше разборов в телеграм: t.me/Investovization_official

О компании.

BELUGA GROUP — крупнейшая алкогольная компания в России, лидер по производству водки и ликеро-водочных изделий в стране, а также один из главных импортеров крепкого алкоголя. Также №4 по производству водки в мире. Входит в ТОП-10 мировых компаний по производству алкоголя.

Группе принадлежат пять ликеро-водочных заводов, один спиртзавод, винное хозяйство «Поместье Голубицкое», собственная система дистрибуции и сеть розничных магазинов «ВинЛаб».

Ключевые собственные бренды: суперпремиальная водка Beluga, водки «Беленькая», «Архангельская», «Белая Сова», «Мягков», тихое вино Golubitskoe Estate, игристое вино Tête de Cheval, биттеры Beluga Hunting, российские коньяки «Золотой Резерв» и «Бастион», джин Green Baboon, шотландский виски Fox & Dogs и ром Devil’s Island.

Текущая цена акций.

Акции Белуги торгуются на Мосбирже уже более пяти лет. Последние три года наблюдается рост котировок, сопровождающийся высокой волатильностью. Компания стойко переживает текущий кризис, акции торгуются выше уровней, которые были до начала СВО в 2022г. С начала 2023 года котировки прибавляют 40%. Почему так происходит и стоит ли еще покупать акции Белуги? Давайте разбираться.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где рассказывается, как можно легко разбираться в финансовой отчётности.

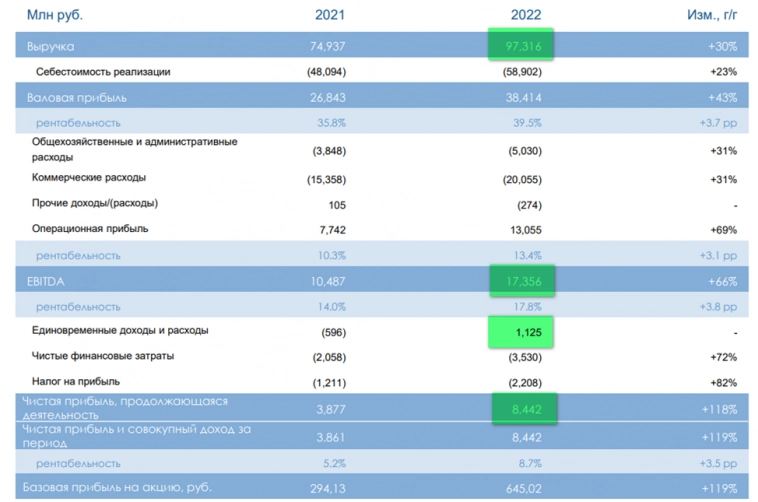

Результаты за 2022 год отличные:

- Выручка 97,3 млрд (+30% г/г);

- EBITDA 17,3 млрд (+66% г/г);

- Чистая прибыль 8,4 млрд (+119% г/г);

- Скорр Чистая прибыль 7,3 млрд (корректировка на единовременные доходы);

Основными драйверами роста стали:

- общий рост отгрузок;

- развитие собственной розничной сети «ВинЛаб»;

- выход магазинов на этап зрелости;

- рост доли премиальной продукции в структуре продаж;

- проактивная ценовая политика;

- единовременные доходы 1,1 млрд от продажи международных прав на флагманский бренд Beluga;

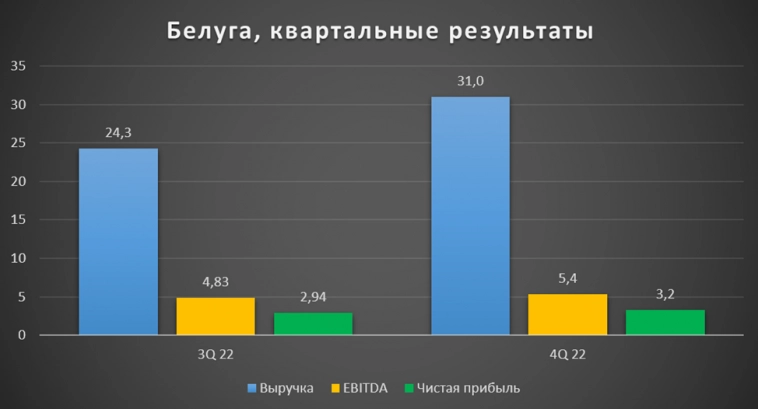

Также рост наблюдается и по итогам 4 квартала по сравнению с предыдущим:

- Выручка 31 млрд (+27%);

- EBITDA 5,4 млрд (+12%);

- Чистая прибыль 3,2 млрд (+9%);

Операционные показатели.

Главный залог успеха – это рост операционных показателей:

- Общие отгрузки: 168 млн литров (+6,8%)

- Отгрузки собственных брендов: 139 млн литров (+5,4%)

- Отгрузки импортных брендов: 29 млн литров (+13,8%)

- Кол-во магазинов «ВИНЛАБ»: 1 351 шт (+35%)

Динамика выручки и прибыли.

Выручка у компании непрерывно растущая. Последние 5 лет она растёт в среднем по 21% в год.

Показатель EBITDA, который важен при определении долговой нагрузки, расчёта дивидендов, и для сравнения с другими компаниями, показывает даже лучшую динамику. Последние 5 лет темпы роста превышают 37%.

Чистая прибыль растёт 7ой год подряд. Темпы роста 69%!

Дивиденды.

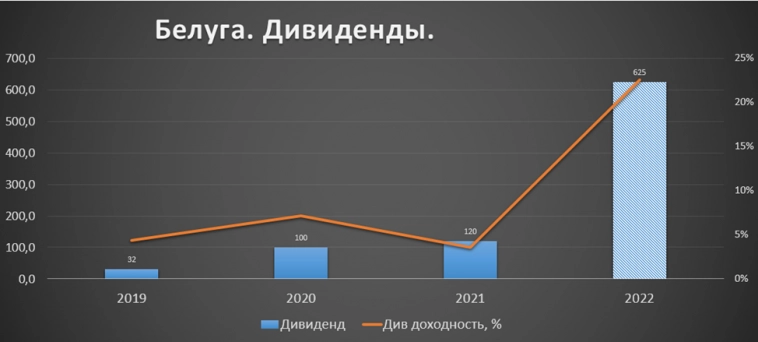

С 20.10.22 была изменена дивидендная политика. Дивиденды устанавливаются на уровне не менее 50% от консолидированной чистой прибыли по МСФО (ранее было 25%). Целевая периодичность остается без изменений – по меньшей мере, два раза в год.

За 2022 год уже было две выплаты суммарно 225₽. Также недавно 13.03.23 совет директоров рекомендовал годовому общему собранию акционеров утвердить выплату финальных дивидендов по итогам 2022 года в размере 400 рублей на одну акцию (10% доходности к текущей цене). Таким образом, если их утвердят, то итоговая доходность за год составит 625₽. Это 16% доходности к текущей цене акций. Дата отсечки 26.04.23.

Эта выплата потребует от компании отправить 4,5 млрд на дивиденды (без учета выплаты дивидендов по казначейским акциям). Суммарно с предыдущими выплатами — это 89% от чистой прибыли, что выше уровня, установленного дивидендной политикой. Скорей всего это разовая большая выплата, ниже разберёмся с чем она связана.

Долговая нагрузка.

Чистый долг резко вырос до 24,8 млрд (+78% г/г). Средняя ставка по займам около 8,6%. ND/EBITDA = 1,4. Что говорит о том, что долговая нагрузка пока средняя.

Рост общей задолженности объясняется увеличением обязательств по аренде в связи с быстрым развитием сети «Винлаб».

Денежный поток.

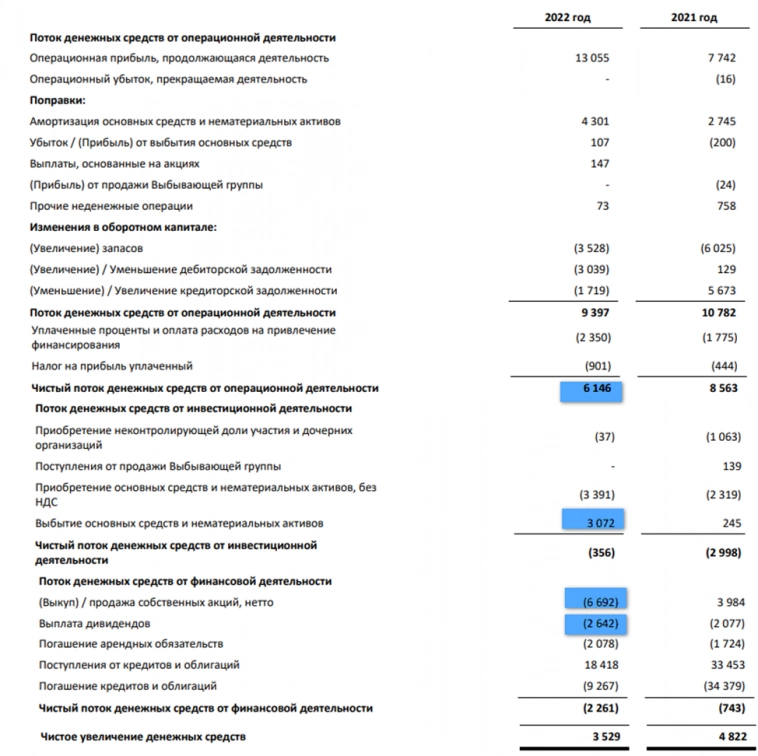

Чистый денежный поток от операционной деятельности составил 6,1 млрд (-28% г/г). Падение в основном из-за роста дебиторской задолженности.

Интересно, что 3 млрд компания получила за продажу международных прав на флагманский бренд Beluga. Но возможно, в 2023 году уже получила или скоро получит еще 2-3 млрд, т.к. сумма сделки составляла не менее $75млн.

На выплату дивидендов уже было направлено 2,6 млрд. И как помним, ближайшее время планируется еще 4,5 млрд. Вероятно, повышенная выплата связана с денежными средствами, полученными от продажи международных прав на бренд. Так что скорей всего это разовый дивиденд.

Также отметим, что 6,7 млрд было потрачено на обратный выкуп своих акций. Этот факт позитивен для акционеров, правда, в данном случае, они квазиказначейские, т.е. выкупаются на баланс дочерних предприятий. На 31.12.22 в собственности компаний, входящих в BELUGA GROUP, находилось 4,6 млн квазиказначейских акций.

Мультипликаторы.

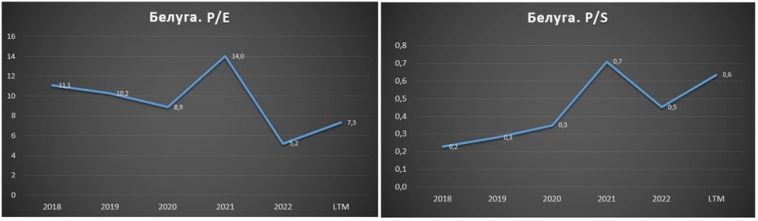

По мультипликаторам Белуга оценена не так дорого, особенно учитывая, что это компания роста:

- Текущая цена акции = 3894 ₽

- Капитализация = 62 млрд ₽

- EV/EBITDA = 5

- P/E = 7,3

- P/E скорр = 8,4 (корректировка на разовую прибыль от продажи бренда)

- P/S = 0,6

- Рентабельность по EBITDA = 17,8%

Риски.

Конечно, как у любой компании, у Белуги есть свои риски:

- Запуск онлайн торговли алкоголем – может снизить эффективность Винлаба;

- Государство может повысить акциз на алкоголь;

- Тренд на ЗОЖ постепенно растет.

Перспективы.

У компании есть стратегия развития до 2024 года. Согласно которой выручка должна достигнуть 130 млрд руб. Учитывая темпы роста, пока нет сомнений, что компания выполнит поставленную цель.

Выводы.

Итак, Белуга — это один из мировых лидеров по производству алкоголя. Продуктовая линейка диверсифицирована. Производство во многом локализовано в РФ. И продав международный бренд, компания сосредоточилась на Российском рынке.

Финансовые результаты по итогам 2022 года позитивны. Продолжился двузначный рост основных финансовых показателей. Операционные показатели также показали органичный рост.

На данный момент Белуга стремительно развивает свою розничную сеть, что хорошо сказывается на выручке. Но в связи с этим увеличиваются и затраты. Вместе с этим растёт и долговая нагрузка. Но пока она не достигла критических отметок, финансовое положение довольно устойчивое.

Белуга – это компания роста, но мультипликаторы в целом не зашкаливают.

Недавно были рекомендованы финальные дивиденды в размере 400₽. Около 10% доходности. Но скорей всего в будущем дивиденды будут раза в 2 меньше.

В целом пока компания выглядит довольно гармонично и сбалансированно. Ближайшие годы, рост должен продолжиться. В первую очередь за счёт развития розничной сети.

Ещё к позитивным моментам относится то, что акции Белуги были переведены Мосбиржей в первый котировальный список, ликвидность повысилась.

Я покупал небольшой пакет акций Белуги в районе 2800₽. Напомню, что о всех своих сделках пишу в нашем телеграм канале. Моя позиция плюсует на 40%. Выше 4000₽, возможно, зафиксирую прибыль и заново позицию начну формировать уже после дивидендного гэпа.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Давайте инвестировать вместе! Подписывайтесь, ставьте лайки, присоединяйтесь:

просто хапнула рынок ушедших из рф брендов, жто разовый эффект