Можно ли платить дивиденды в долг?

На форуме Фосагро развернулась бурная дискуссия. Начали замечать, что пэйаут объявленных дивов Фосагро слишком высок (к слову, я это сразу же отмечал). Кто-то просто радовался большим дивидендам, кто-то задавался резонным вопросом: хорошо ли платить дивы в долг, были же и вовсе истеричные реакции: мол у компании дела шлак (ага, при такой рентабельности то), компанию раздербанивают, всёпропало. Ну, на рынке всегда будут недовольные, а уж среди комментаторов то подавно :)

Размер дивидендов удивил. Направили чуть ли не удвоенную скор. ЧП за квартал. В пересчете на СДП и того выше — почти 3х. Что это может означать? Например у компании весьма дешевые кредиты, поэтому мажоритарии обкешиваются — ведь стабильность компании не вызывает опасений. Тем не менее, я бы предостерег от убеждения что такие высокие дивы сохранятся. Ну или по крайней мере, от такого высокого пэйаута.— zznth

В данном посте хотелось бы обсудить сначала общий вопрос: а допустимо ли выплачивать дивиденды в долг? А затем будет комментарий про конкретные дивы Фосагро.

На российском фондовом рынке, металлурги были пионерами дивидендной политики нового типа: коэффициент дивидендных выплат зависит от долговой устойчивости компании. Затем, их примеру последовала например Алроса.

В чём заключаются основные принципы оной политики? Определяющим показателем для определения коэффициента выплат является мультипликатор NET DEBT/EBITDA. Если он меньше 0.5, то на дивы идёт более 100% свободного денежного потока, если не превышает 1, то просто весь СДП. При превышении 1, пэйаут уменьшается и на дивиденды направляется 0.5*СДП.

На что направлена данная политика? Цель можно описать как: максимизация выплат акционерам, при соблюдении финансовой стабильности компании. Компания считает комфортным уровень долговой нагрузки в 0.5-1 EBITDA, поэтому при выходе из данного диапазона будет увеличивать / уменьшать дивиденды. К слову, тут прямым текстом говорится, что при определенных условиях (низком долге) дивиденды будут платить в долг. Кстати не помню, чтобы были громогласные возгласы мол у металлургов всёплоха раз такую политику принимают :)

Разумеется, может возникнуть вопрос: а зачем максимизировать дивидендные выплаты? Если компания хорошая, почему бы ей не вкладываться в развитие?

Для аналогии приведу другой трюизм: заниматься спортом полезно. Ну, действительно полезно. Но стоит ли заниматься по несколько часов 7 дней в неделю?

Компании то как раз вкладываются в развитие :) Проблема в том, что масштабы возможного развития индивидуальны. Для указанных компаний возможности экстенсивного развития крайне лимитированы. Рынок сбалансирован, возможности скупки конкурентов или невозможны (Алроса монополист) или затруднительны (металлурги: основные игроки слишком крупны). Кроме того, при высокой монополизации, поглощение конкурентов — это уменьшение конкуренции, а значит скорее негатив для акционеров.

Разумеется, для компаний с хорошо масштабируемым бизнесом (например технологические стартапы) выгоднее быстрее расти, а не выплачивать сиюминутные дивиденды. Даже Berkshire Hathaway столкнулась с эффектом масштаба и проводит байбеки, а ведь Баффет ярый противник дивидендов. Повторюсь, нет какого-то универсального принципа: стоит ли максимизировать или минимизировать выплаты акционерам, это зависит от этапа жизненного пути компании — её размера и состояния отрасли!

Может возникнуть вопрос другого рода: а зачем выплачивать дивиденды, если есть долг? Отметим, что вся современная экономика построена на кредитовании; в долговой нагрузке per se ничего плохого нету, главное чтобы стабильным было финансовое положение. В конце концов не засаливать же огурцы (простите кеш) на счетах.

Подытоживая: для стабильных, развитых компаний без возможности существенного экстенсивного роста, крайне разумной является политика максимизации дивидендных выплат (при условии сохранения финансовой устойчивости компании). Величина комфортной долговой нагрузки определяется типом бизнеса компании. В случае сырьевых компаний, отрасли которых цикличны, все зависит от амплитуды колебаний маржинальности.

Отдельно хочется рассмотреть случай компаний, у которых есть определенный потенциал экстенсивного роста (расширения производств). Все-таки химики как раз являются хорошим примером. В частности у Фосагро среднегодовой рост производственных мощностей ~8%.

Подчеркну, что для уже достаточно больших компаний, с весьма сбалансированным рынком, потенциал экстенсивного роста ограничен. Таким образом, кратно увеличить капексы невозможно: или маржинальность пострадает или качество управления или это будет чрезмерно рискованно (например из-за логистических проблем).

Однако, сам факт экстенсивного роста уже говорит, что финансовые показатели будут расти*. Здесь, конечно надо сделать оговорку про цикличность: рост будет в среднем за цикл (ну или при текущей конъюнктуре). Таким образом, получаем (не)очевидное следствие: если EBITDA в следующем периоде будет выше на величину экстенсивного роста, то при неизменной степени долговой нагрузке можно позволить себе и рост чистого долга!

Таким образом, для экстенсивно растущих компаний, выплата дивов из долга выглядит более чем нормальной. Главное чтобы долг оставался на приемлемом уровне, а компания пользовалась редкими возможностями увеличить производственные мощности.

Ну и напоследок про конкретные дивы Фосагро. На форуме я давал простую оценку:

Чистый долг на конец года — 180 ярдов.На дивы (выплата в начале 2го квартала) уйдет 60 ярдов. За 1й квартал заработают где-то 35 ярдов. Капекс порядка 15 ярдов в квартал.Итого, с учетом предстоящих выплат, на конец 1го квартала чистый долг можно оценить как 220 ярдов. Все еще меньше годовой ебитды.—

Конечно, могут резонно возразить: это сейчас конъюнктура хорошая, а если цены упадут, уменьшится и EBITDA, долговая нагрузка вырастет. С учетом роста производства, весьма невысокие уровни цен с 18го по 20й годы соответствуют 100 ярдам EBITDA для текущей компании. Net Debt/EBITDA ~ 2 — это немало, но и отнюдь не критично.

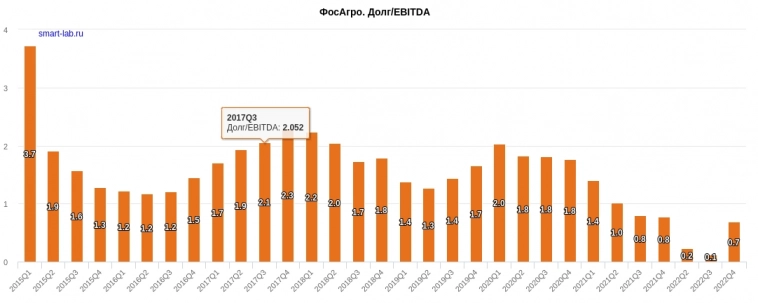

Динамика долговой нагрузки у компании такова. Как можно наблюдать исторически приемлемым уровнем долга является 1-2*EBITDA.

Резюмируя: для растущих компаний выплата дивидендов в долг является более чем допустимой. Ключевым фактором является не сама величина долга, а масштаб долговой нагрузки. В случае Фосагро, уровень долговой нагрузки скорее ниже исторически комфортных минимумов, так что выплата повышенных дивидендов вполне рациональна.

Разумеется, если уровень долговой нагрузки вырастет, а компания продолжит выплачивать повышенные дивиденды — то это будет поводом призадуматься. Но на текущий момент причины быть недовольными отнюдь не прослеживаются.

Если прибыль бумажная, то кэш берется в кредит

Что-то очень много написано

хотя можно было быстрее — если ROA выше ставки кредитования, то выгоднее платить дивы, если ниже, то погашать долг