11 ноября 2012, 20:11

Статуя Несвободы.

Бальзак в «Утраченных иллюзиях» сказал: «Долги — это наши неотложные нужды, это прихоти наших пороков». Прихоти растут по мере роста долгов. Это то, что называется разрат. Мне не приходилось видеть, чтобы заемщики становились разумными и переставали брать в долг. Люди делятся на тех, кто готов брать кредиты и ссуды, и тех, кто являются ярыми противниками тратить больше, чем зарабатывают. Первых много-много-много больше...

Я согласна, что свободные деньги должны работать, но не согласна, когда работа с деньгами лишает свободы. Должник не свободен.

И так, проблема кредитного долга США после выборов президента, стала «неприятной неожиданностью». Правда лично я думала, что несколько дней рынок порастет на «новом» президенте. Но я ошиблась. Эта «благая весть» уже не радует сердце американских инвесторов и спекулянтов фондового рынка. А малейшие намеки на ограничения в дешевых деньгах вызывают судороги на биржах. Выступление Барака Обамы в пятницу вызвало эффект прохладного душа.) А ведь ликовали четыре года назад!

Сегодня, сейчас. когда я пишу это, сумма кредитного долга составляет 16 триллионов 251 миллиард 410 миллионов 951 тысячу 651 доллар… Ой, нет, уже 411 миллионов...412 миллионов… 413… Нет, это невозможно! Долг растет. Этот долг представляет собой деньги, которые Федеральное правительство США взяло в долг у кредиторов. Долг этот растет весь двадцатый век и начало двадцать первого века. Уже все давно привыкли к факту самого долга, а размер его не помещается в сознании по причине астрономичности суммы. Точно так не может вместиться в сознание размер одного светового года: цифра один вмещается, а световой год — нет; 16 вмещается, а триллион — нет, так себе, просто слово...

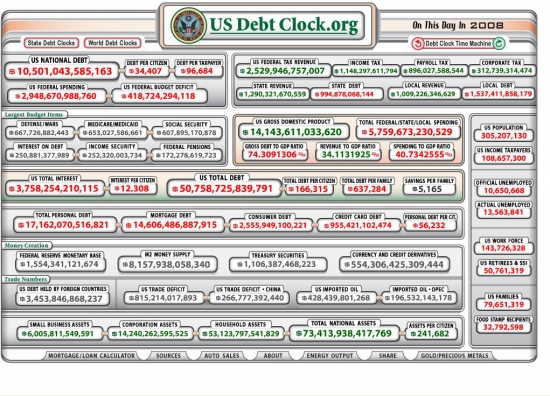

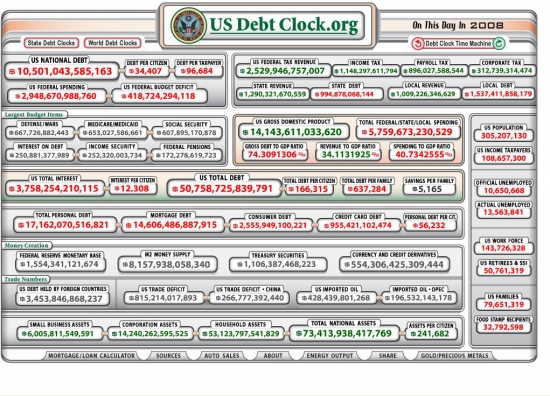

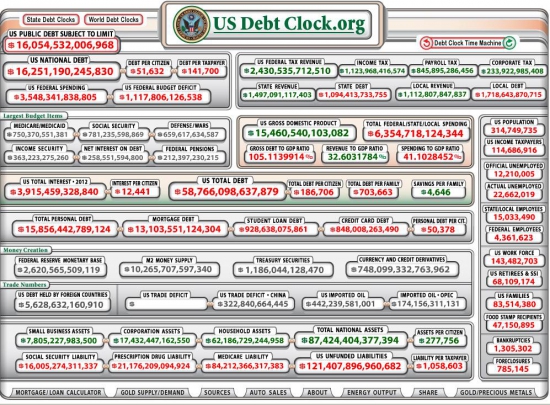

Я сделала три скрина для сравнения: на 11 ноября 2008 года, на сегодня и на 11 ноября 2016 года.

В 2008 году долг на гражданина составлял 34 407, на налогопалтельщика 96 684. Общий долг США, включая домохозяйства, бизнес, штаты, правительства штатов, всевозможных финансовых институтов и правительства США составлял 50 триллионов 758 миллиардов 725 миллионов 839 тысяч 791 доллар при общем размере национальных активов 73 триллиона 413 миллиардов 938 миллионов 417 тысяч 769 долларов.

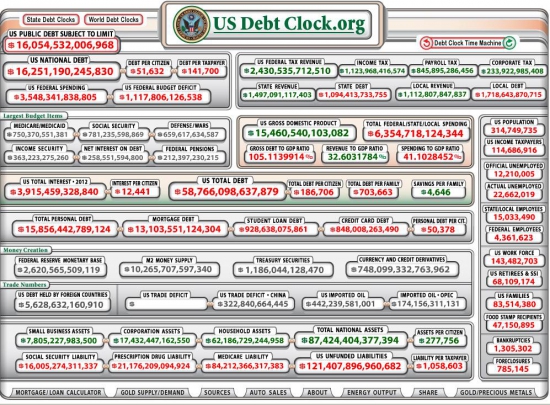

Динамика роста долга составляет в среднем около полутора триллиона долларов в год. Сегодня картина такая:

Национальные активы США выросли с 73 триллионов до 87 — на 14 триллионов, национальный долг вырос на 6 триллионов, а общий долг вырос на 8 триллионов. Теперь уже каждый гражданин должен 51 632 доллара, каждый налогоплательщик 141 400, общий долг на одну американскую семью составил 703 663 долларов. Америка — страна миллионеров. Только миллионеры могут позволить себе иметь такие долги в 700 тысяч на семью

Если в 2008 году не было нижней красной сторочки по обязателствам социального страхования и всяким медицинским обслуживаниям, то теперь можно наблюдать астрономические цифры этих обязательств, суммарно равных 1 миллион 58 тысяч 603 доллара на одного налогоплательщика. Миллионеры!

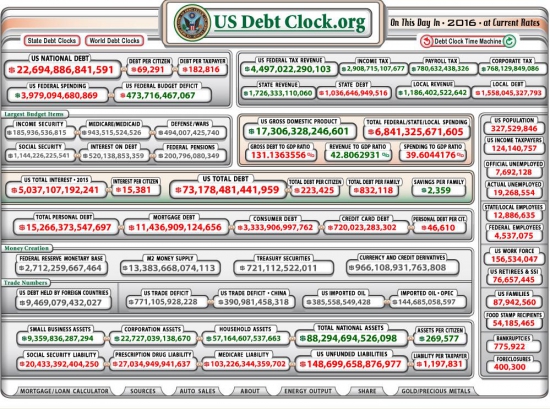

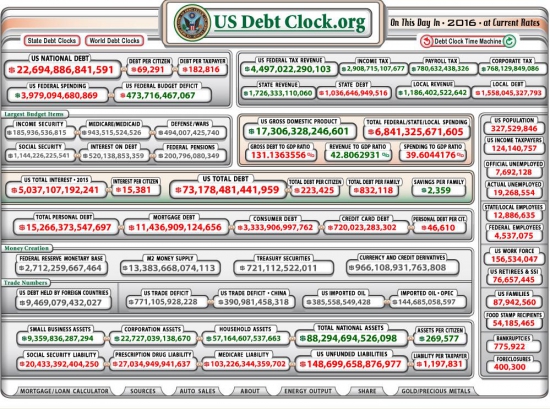

Теперь на машине времени переместимся в 2016 год.

Если ничего не предпринимать, то ситуация к 2016 году будет следующая: Федеральный долг станет больше 22 триллионов, общий национальный долг станет больше 73 триллионов долларов при величине всех активов более 88 триллионов. Активы растут много меньше, чем долги. Америка работает на увеличение долгов и обязательств. Каждый гражданин, включая только что родившихся младенцев и стариков, будет иметь долг в сумме 69 291, а налогоплательщики задолжают 182 816 долларов. Размер долга на одну американскую семью составит 832 118 долларов.

Америка — богатая страна. Это видит любой, кто туда приезжает. Богатые дома, богатые города, богатые, благополучные граждане страны, потакающей своим порокам и умножающей свои долги. Долги, которые за сто лет выросли с 2,5 миллиардов до 16 триллионов 251 миллиарда.

Пятерка кредиторов выглядит в порядке убывания так: Китай, Япония, ОПЕК, Бразилия, Банки стран Карибского бассейна. Наша страна на восьмом месте и сумма наших средств в этом долге в 10 раз меньше, чем у Китая.

И правда, получается, что чтобы не платить по долгам, их нужно делать в государственном масштабе.

Впереди у Федерального правительства, Президента США, Сената и Конгресса трудные прения, без которых невозможно Америке и всемирной экономике работать дальше. Трудные прения по единственно возможному, «единственно правильному» решению — повысить лимит национального долга. Такие решения принимались за последние семьдесят лет уже почти сто раз. Какие есть основания нарушать данную последовательность? Никаких!..

Неужели этого не случится, неужели не будет повышен лимит федеральных заимствований, не будет выпущены на следующий день после этого «единственно правильного решения»государственные облигации на миллиарды?! Не может быть!..

Я согласна, что свободные деньги должны работать, но не согласна, когда работа с деньгами лишает свободы. Должник не свободен.

И так, проблема кредитного долга США после выборов президента, стала «неприятной неожиданностью». Правда лично я думала, что несколько дней рынок порастет на «новом» президенте. Но я ошиблась. Эта «благая весть» уже не радует сердце американских инвесторов и спекулянтов фондового рынка. А малейшие намеки на ограничения в дешевых деньгах вызывают судороги на биржах. Выступление Барака Обамы в пятницу вызвало эффект прохладного душа.) А ведь ликовали четыре года назад!

Сегодня, сейчас. когда я пишу это, сумма кредитного долга составляет 16 триллионов 251 миллиард 410 миллионов 951 тысячу 651 доллар… Ой, нет, уже 411 миллионов...412 миллионов… 413… Нет, это невозможно! Долг растет. Этот долг представляет собой деньги, которые Федеральное правительство США взяло в долг у кредиторов. Долг этот растет весь двадцатый век и начало двадцать первого века. Уже все давно привыкли к факту самого долга, а размер его не помещается в сознании по причине астрономичности суммы. Точно так не может вместиться в сознание размер одного светового года: цифра один вмещается, а световой год — нет; 16 вмещается, а триллион — нет, так себе, просто слово...

Я сделала три скрина для сравнения: на 11 ноября 2008 года, на сегодня и на 11 ноября 2016 года.

В 2008 году долг на гражданина составлял 34 407, на налогопалтельщика 96 684. Общий долг США, включая домохозяйства, бизнес, штаты, правительства штатов, всевозможных финансовых институтов и правительства США составлял 50 триллионов 758 миллиардов 725 миллионов 839 тысяч 791 доллар при общем размере национальных активов 73 триллиона 413 миллиардов 938 миллионов 417 тысяч 769 долларов.

Динамика роста долга составляет в среднем около полутора триллиона долларов в год. Сегодня картина такая:

Национальные активы США выросли с 73 триллионов до 87 — на 14 триллионов, национальный долг вырос на 6 триллионов, а общий долг вырос на 8 триллионов. Теперь уже каждый гражданин должен 51 632 доллара, каждый налогоплательщик 141 400, общий долг на одну американскую семью составил 703 663 долларов. Америка — страна миллионеров. Только миллионеры могут позволить себе иметь такие долги в 700 тысяч на семью

Если в 2008 году не было нижней красной сторочки по обязателствам социального страхования и всяким медицинским обслуживаниям, то теперь можно наблюдать астрономические цифры этих обязательств, суммарно равных 1 миллион 58 тысяч 603 доллара на одного налогоплательщика. Миллионеры!

Теперь на машине времени переместимся в 2016 год.

Если ничего не предпринимать, то ситуация к 2016 году будет следующая: Федеральный долг станет больше 22 триллионов, общий национальный долг станет больше 73 триллионов долларов при величине всех активов более 88 триллионов. Активы растут много меньше, чем долги. Америка работает на увеличение долгов и обязательств. Каждый гражданин, включая только что родившихся младенцев и стариков, будет иметь долг в сумме 69 291, а налогоплательщики задолжают 182 816 долларов. Размер долга на одну американскую семью составит 832 118 долларов.

Америка — богатая страна. Это видит любой, кто туда приезжает. Богатые дома, богатые города, богатые, благополучные граждане страны, потакающей своим порокам и умножающей свои долги. Долги, которые за сто лет выросли с 2,5 миллиардов до 16 триллионов 251 миллиарда.

Пятерка кредиторов выглядит в порядке убывания так: Китай, Япония, ОПЕК, Бразилия, Банки стран Карибского бассейна. Наша страна на восьмом месте и сумма наших средств в этом долге в 10 раз меньше, чем у Китая.

И правда, получается, что чтобы не платить по долгам, их нужно делать в государственном масштабе.

Впереди у Федерального правительства, Президента США, Сената и Конгресса трудные прения, без которых невозможно Америке и всемирной экономике работать дальше. Трудные прения по единственно возможному, «единственно правильному» решению — повысить лимит национального долга. Такие решения принимались за последние семьдесят лет уже почти сто раз. Какие есть основания нарушать данную последовательность? Никаких!..

Неужели этого не случится, неужели не будет повышен лимит федеральных заимствований, не будет выпущены на следующий день после этого «единственно правильного решения»государственные облигации на миллиарды?! Не может быть!..

95 Комментариев

ЁR11 ноября 2012, 20:19весь текст вдыхал, а выдыхать когда?0

ЁR11 ноября 2012, 20:19весь текст вдыхал, а выдыхать когда?0 UpReal11 ноября 2012, 20:42С точки зрения спекулянта, мне интересно когда этот фактор проявит себя. Проблема настолько глобальна, что активизировать черного лебедя может через месяц, год, 10 лет… При таких неопределенностях надо сокращать сроки инвестирования и эта мысль наверное приходит не только мне.0

UpReal11 ноября 2012, 20:42С точки зрения спекулянта, мне интересно когда этот фактор проявит себя. Проблема настолько глобальна, что активизировать черного лебедя может через месяц, год, 10 лет… При таких неопределенностях надо сокращать сроки инвестирования и эта мысль наверное приходит не только мне.0 DimonD 11 ноября 2012, 20:47Люди могут подумать, что наш современный мир несколько отличается от того, что было раньше, и сейчас мы не можем столкнуться с еще одной «Тюльпановой» историей или Великой Депрессией. Конечно, можем и столкнемся. И это может случиться в любую минуту, и мы не заметим ее, пока она не станет историей0

DimonD 11 ноября 2012, 20:47Люди могут подумать, что наш современный мир несколько отличается от того, что было раньше, и сейчас мы не можем столкнуться с еще одной «Тюльпановой» историей или Великой Депрессией. Конечно, можем и столкнемся. И это может случиться в любую минуту, и мы не заметим ее, пока она не станет историей0

Читайте на SMART-LAB:

5 фактов, которые рушат стереотипы!

🔍 Накануне 8 марта мы задали женщинам по всей России вопрос , какой автомобиль они хотели бы приобрести, а также проанализировали нашу базу залоговых автомобилей. В результате — разрушили...

11:32

✅ ПАО «МГКЛ» завершило размещение второго выпуска облигаций на СПБ Бирже

ПАО «МГКЛ» успешно завершило размещение биржевых облигаций серии 001PS-02 на СПБ Бирже объёмом 1 млрд рублей. Выпуск был размещён в полном объёме. 📌 Итоговые параметры выпуска:

🟠 ставка...

06.03.2026

💼 Хэдхантер: дивиденды съедают проценты

Крупнейшая онлайн-платформа по поиску работы отчиталась по МСФО за 4 квартал и весь прошлый год Хэдхантер (HEAD) ➡️ Инфо и показатели Результаты за 4 квартал — выручка: ₽10,4...

06.03.2026

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост: smart-lab.ru/mobile/topic/1229385/

Почему...

05.03.2026