03 ноября 2012, 15:38

Портфель разумного инвестора. Концепция долгосрочных инвестиций. Часть 2

ЧТО ПОКУПАТЬ?

Выбор акций производится по методике определения справедливой стоимости (фундаментальный анализ) основанной на трудах Уоррена Баффетта и Бенджамена Грэхема (их книги «Эссе …» и «Разумный инвестор»).

Основные критерии при отборе компаний для начала оценки компаний:

— Лидерские позиции в своей отрасли, граничащие с монополизмом («незаменимый продукт»);

— Наличие широко известного бренда;

— Отличное руководство;

— Поступательное развитие компании – рост выручки, чистой прибыли и собственного капитала за последние 5 лет (отсутствие убытков);

— Капитализация компании не менее 200 млн. долл.

Далее проводиться количественная оценка финансового положения компания, расчет «справедливой» цены акции и соотношение его с котировками на рынке. Основная идея не в том, что приобретаются просто акции (как «фишки» в казино) на краткий срок, а в том, что покупая акции компании – ты становишься совладельцем компании.

Численные показатели результатов работы компаний брались из финансовых отчетов по МСФО, в редких случаях приходилось пользоваться отчетами РСБУ. Исследовались годовые отчеты компаний.

Справедливая стоимость компании определяется как средняя оценка, состоящая из суммы оценок по различным показателям с учетом поправочных коэффициентов (вес оценки) для каждой из оценок — см. Методика в файле: dl.dropbox.com/u/25570098/%D0%9E%D0%A6%D0%95%D0%9D%D0%9A%D0%90%20%D0%BA%D0%BE%D0%BC%D0%BF%D0%B0%D0%BD%D0%B8%D0%B9_30.06.2011.xls

Для определения возможности инвестирования в акции, той или иной компании, кроме качественных показателей используются следующие количественные показатели:

-рентабельность собственного капитала ROE (ROE=чистая прибыль/собственный капитал), дополнительно в расчет принимается рентабельность активов ROА=чистая прибыль/активы;

-коэффициент P/S (Капитализация/Выручка),

-коэффициент P/BV (Капитализация/Собственный капитал);

-коэффициент P/E (Капитализация/Чистая прибыль);

-коэффициент текущие активы / текущие обязательства;

-выполнение условия — долгосрочные обязательства должны быть меньше текущих активов;

-коэффициент P/B (цена / активы);

-рост выручки, прибыли;

-допустимое соотношение долг/(средняя чистая прибыль за 3 года);

-размер и стабильность выплаты дивидендов.

Скажу сразу, что удовлетворяющих всем условий компаний, да и еще по приемлемым ценам практически нет, но иногда встречаются идеальные варианты, особенно в моменты кризиса. Так что кризис, для фундаменталиста – это хорошее время!!!

О методе DCF несколько слов. Метод дисконтированных денежных потоков (DCF) я не применяю, так как при использовании метода DCF в оценке предприятий можно получить практически любую цифру. Метод DCF является логически противоречивым, расчетные параметры этой модели фактически невозможно сколько-нибудь убедительно обосновать даже для небольших предприятий, а вычисляемая стоимость обладает огромной чувствительностью даже к небольшим изменениям прогнозируемых величин. Предполагается, что оценщик может дать аргументированную оценку темпа роста денежного потока в будущие периоды, что представляется абсолютно нереальным. По-моему, в мире нет ни одного оценщика в здравом уме, кто возьмется ответственно предсказать, например, цену нефти в 2013 году, а уж тем более предсказать долгосрочный темп изменений этой цены.

Последний мой публичный отчет по оценке компаний по итогам 2010 года (смотри smart-lab.ru/blog/11809.php) — только 9 компаний с рекомендацией ПОКУПАТЬ и еще 5 компаний ДЕРЖАТЬ. Сказывались «пиковые» значения рынка и не очень хорошее состояние экономики. Получается не очень много компаний с отличным финансовым состоянием и еще меньше с адекватной ценой.

Теперь еще очень важный вопрос: когда покупать и продавать акции?

Тут перед инвестором возникает дилемма: покупать ли стоящую компанию по приемлемым ценам, или дожидаться еще более привлекательных цен; а также при достаточном росте рынка акций стоит ли фиксировать профит, либо просто прекратить новые покупки, и акции «хороших» компаний не продавать никогда!

Конечно, если Вы ортодоксальный фундаменталист системного инвестирования как Баффетт, то Вы покупаете навечно! Но даже и у него тут есть оговорки — основанием для продажи может служить отрицательно коренное изменение условий ведения бизнеса, руководства либо продукта, а также в случаях перегретости рынка (когда цена акции более целевой цены в 2 раза выше).

Но я не до такой степени долгосрочник (хотя для некоторых инвестиции более одного года – это уже вечность), хочу предложить интересную методику входа-выхода в позиции по фундаментальному анализу, но со спекулятивным уклоном.

ПОПУТНЫЙ ВЕТЕР

В чем отличие инвестора от спекулянта: спекулянт пытается заработать денег на колебаниях рынка, а инвестор на росте бизнеса. Соответственно спекулянт принимает на себя риски рыночных колебаний, а инвестор — риски бизнеса.

Грэхем указывает на забавную закономерность. Инвесторов, покупающих акции хороших бизнесов подешевле в разгар «медвежьего» рынка, всегда называют спекулянтами, считая их сделки рискованными, а значит — спекулятивными. А спекулянтов, когда они покупают дорогие акции в разгар «бычьего» рынка в расчете на продолжение роста, называют инвесторами, после того, как рынок меняет настроение, подразумевая очевидно, что им теперь придется просидеть с этими акциями очень долго, если они не захотят фиксировать убытки. То есть широкая публика очевидно считает, что все рискованное спекулятивно, а все безнадежное и долгосрочное инвестиционно. Это действительно забавно, тем более, что так оно и есть по сути, несмотря на поверхностную путаницу. Спекулянт действительно принимает на себя большие риски в надежде, что рынок предсказуем. Инвестор действительно действует не опираясь на надежду (как и на страх с жадностью), а опираясь на трезвый расчет и здравый смысл. И инвестор знает, что если расчет верен, доходные результаты будут радовать долгосрочно.

А теперь перейдем к самому главному – способу определения, когда ДЕШЕВО, а когда ДОРОГО! И попробуем объединить спекулянта и инвестора в одном лице.

Для определения «дешевая» или «дорогая» акция используют обычно коэффициенты – P/E, P/B, P/BV, P/S – все об этом знают. Наиболее популярный коэффициент — P/E (Капитализация/Чистая прибыль). Считается, нормальным значение до 12-15, при значении 20-30 компания уже дорогая, а при 3-6 дешевая.

Вроде всё просто, но есть один нюанс, который многие не учитывают. Коэффициент Р/Е показывает за сколько лет компания через чистую прибыль «вернет» инвестиции при текущей стоимости и уровне чистой прибыли, а обратный коэффициент Е/Р соответственно дает оценку доходности долевых инструментов (акций). Но данная доходность не существует в вакууме – ведь кроме доходности инвестиций от акций, есть инфляция и есть альтернатива акциям – вложение в долговые инструменты (облигации). И тут есть историческая зависимость, которая дает конкретно понять, когда акции «дешевы», а когда «дороги».

На тесную взаимосвязь доходности акций и облигаций указывали еще Грэхем и Баффетт, а в наше время в городе Санкт-Петербург аналитики из одной инвест. компании «А» провели довольно качественную работу в плане выражения в конкретных цифрах стоимости акций по принципу дешево-дорого в зависимости от уровня чистой прибыли компаний и доходности долговых инструментов – итог их работы «Индекс А». Я ранее анализировал их деятельность и многим показалось, что я их «пиарю» даже, но денег мне никто не заплатил (обращайтесь от денег я не откажусь))), странно, ведь моя статья была довольно критическая (ну да ладно, может многие больше двух абзацев не читают, и уже, если Вы это место читаете – большое Вам спасибо за потраченное время и внимание).

Для обнаружения данных взаимосвязей я использовал всю историю российского организованного фондового рынка (за последние 15 лет – с октября 1997 года), и все имеющиеся данные по американскому фондовому рынку (142 года и 9 месяцев – с начала 1871 года). В итоге удалось построить довольно четко работающую систему (конечно, после данной статьи она может перестать работать, хотя, скорее всего, останется всё как есть, так как люди не меняются). Но обо всем по порядку.

Об «Индексе А», как его находят:

Первый этап расчета индекса — оценка доходности, требуемой от вложения в долевые инструменты. Для ее определения используется информация об уровне доходности долговых инструментов. Для России используется — корзина ОФЗ(облигации федерального займа). Доходность долговых инструментов с довольно консервативным коэффициентом 1,5 позволяет определить доходность, требуемую от вложения в долевые инструменты, другими словами, получить коэффициент E/P (величина обратная Р/Е).

Как показывают исследования требуемая доходность по долевым инструментам в 1,5 раза превышает доходность долговых. Данный коэффициент влияет на расположение нулевой отметки на оси Y графика «Индекса А», сама форма графика при изменении коэффициента не меняется.

На втором этапе, используя информацию о прибылях компаний, входящих в индекс ММВБ, рассчитываем фундаментальную капитализацию индекса ММВБ по следующей формуле:

Pфунд = E/(E/P), где

Pфунд — фундаментальная капитализация индекса ММВБ;

E — прибыль компаний, входящих в индекс ММВБ (прибыль берется скользящим окном за 4 квартала);

E/P — доходность, требуемая от вложения в долевые инструменты.

Третий этап. Разделив фундаментальную капитализацию индекса ММВБ на фактическую (и выразив эту величину как процентное отклонение), получаем цифровую характеристику отклонения фундаментальной капитализации от фактической — индекс А.

По факту мы рассчитываем «справедливое» значение коэффициента Р/Е и сравниваем с текущим, и от этого находим потенциал роста цены акций.

Например, расчет индекса А на 20 сентября 2012 года:

1) Берем ставку ОФЗ (7,94%)

2) Рассчитываем P/E целевой (8,40)

3) Считаем прибыль по индексу (801 млрд)

4) Считаем фактическую капитализацию индекса (4,1 трлн)

5) Рассчитываем целевую капитализацию индекса 8,40*801=6,7 трлн

6) Сравниваем два значения капитализации и получаем значение индекса А(6,7/4,1)-1*100%=62%

Всё очень просто можно и самому всё рассчитать, пользуясь Excel. РОССИЯ

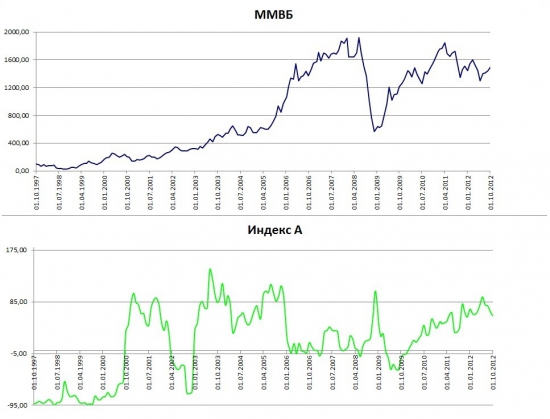

Теперь сравним индекс ММВБ и индекс А:

Что мы видим? Октябрь 1997 — сентябрь 2000 гг. значение Индекса А было аномально низкое. Это связано с методикой расчета, свой вклад в оценку внесли как ставки ОФЗ (при высоких ставках расчетный P/E был меньше 1), так и низкий уровень прибыли компаний, когда фактическая капитализация индекса была в 10-15 раз выше прибыли.

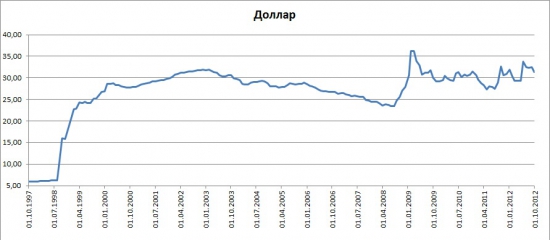

Но если вспомнить этот период, что происходило в тот момент? Был «КРИЗИС-1998», девальвация рубля, крах ГКО и прочее. Это было время намного страшнее для России, чем последний «Кризис – 2008». И даже, несмотря на доходность, которую показал рынок акций сразу после обвала – покупка акций в тот момент был не самый разумный вариант инвестирования. Покупка наличной валюты – это было решение всех проблем в то время!!!

История показывает, что в кризисные моменты наличный доллар помогал «спасти» свои деньги. За последние 15 лет лишь на очень коротких отрезках времени банковские депозиты спасали от инфляции. Сейчас как раз такой момент, когда банковский процент выше инфляции (если верить Росстату). Но как долго это продлиться, хотя и доллар уже не тот, всё меняется. Но всё-таки помещая на депозит рубли их можно хеджировать через фьючерс Si при росте доллара.

Далее подробнее рассмотрим период с октября 2000 по октябрь 2012 года. При построении графиков использовал значения закрытия первого рабочего дня месяца (можно использовать любой день месяца, в глобальном масштабе это никак не влияет на результат). Проанализировав корреляцию двух графиков (ММВБ и индекс А), я пришел к следующим выводам:

— значения «Индекса А» более +85 указывают на то, что можно и нужно покупать акции;

— значения «Индекса А» менее 0 не всегда указывает на то, что акции нужно продавать, и поэтому использовать «Индекс А» в системе принятия решения о продаже нецелесообразно.

С «окнами возможных покупок» понятно. Осталось выяснить – когда продавать?! Так как значения индекса А ниже 0 не дают четкого сигнала на продажу, а также высокие коэффициенты P/E, P/B, P/BV, P/S тоже не могут «подсказать» — так как предугадать решения «безумцев» на фондовом рынке не возможно, решил пойти другим путем.

Помогла статистика. Я сравнил изменения рынка во времени от точек входа – через 3, 6, 12, 18, 24, 30, 36 и 60 месяцев – и самым оптимальным вариантом – это удержание позиции в течение 25-30 месяцев (до 2,5 лет). Если сигналы перекрываются между собой, то действует последний по времени. И еще одно правило, которое я обнаружил уже на американском рынке (на более длинном временном отрезке) – закрывать позиции можно только, если рынок вырос от последнего сигнала. А если он остался на том же уровне или снизился, то пролонгировать срок удержания позиций еще на 25-30 месяцев. Об этом подробнее далее. На российском рынке такого еще не было, у нас всегда был рост.

И тот же график доходности с учетом инфляции. Правда, и в первом и во втором графиках не учитываются дивиденды.

Еще раз вернусь к периоду 1997-2000 гг., если посчитать доходность в долларах США (можно сказать это доходность для западных инвесторов) получим следующий график:

Видно, что уровень реальной доходности инвестиций сделанных в акции в 2001-2005 гг. на том же уровне, что и доходности инвестиций сделанных в кризисный 1998 год, но соотношение доходность/риск стало совсем другое.

Но еще раз повторюсь, что главнейшей задачей является покупка акций компаний по разумной цене, чья экономическая деятельность Вам вполне понятна и чьи доходы будут существенно увеличиваться. «Попутный ветер» не главное, но он будет помогать…

Продолжение следует...

1 Комментарий

madpampers18 декабря 2012, 03:15спасибо!0

madpampers18 декабря 2012, 03:15спасибо!0