Когда шортить S&P500 (Light)

Плох тот спекулянт, который не мечтает заработать на снижении американского рынка :)

Однако делать это нужно правильно. В данном посте представлю свои размышления по данному вопросу в облегченной версии, без уравнений и эконометрики, только самую суть. Hard версию выложил pdf файлом в своем телеграме.

Алгоритм следующий:

1. Считаем трехмесячный импульс спреда между US High Yield Index Effective Yield и Aaa Corporate Bond Yield.

2. Вычисляем значение спреда, при котором доходность S&P500 равна 0. Для вычисления такого уровня спреда используются CAPE, а таже отношение доходности 10-ти летних государственных облигаций США к средней за предыдущие 10 лет.

3. Если в конце месяца 1>2, то принимаем решение держать короткую позицию по S&P500 на следующий месяц. Если 1<2, то на следующий месяц держим длинную позицию.

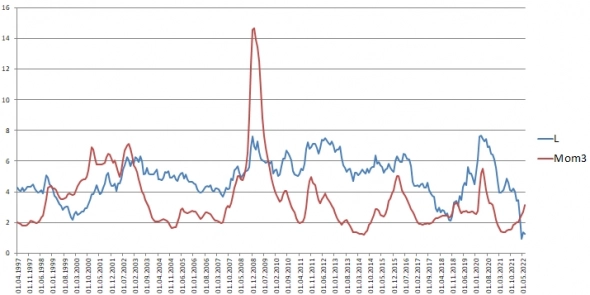

Обратимся к графику ниже. Mom3 — трехмесячный импульс спреда. L — значение спреда, при котором доходность S&P500 равна 0. Как видно из графика, поводом для открытия шорта может быть не только растущий Mom3, но и падающий L. Сейчас L находится на очень низком уровне из-за высокого CAPE и высоких ставках по облигациям США.

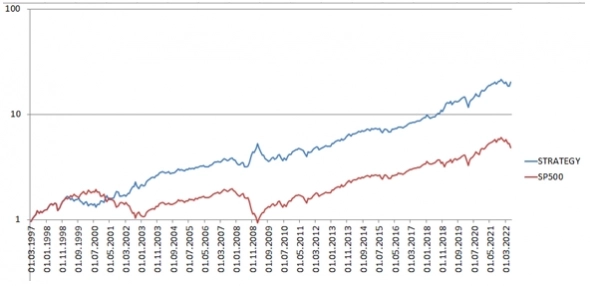

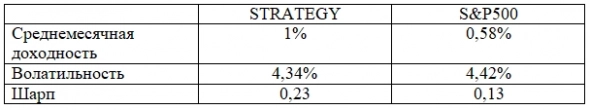

Результаты стратегии представлены на рисунке и графике ниже. При тестировании не учитывались издержки. Так как частота принятия решения 1 раз в месяц и среднее время удержания позиции составляет больше 1 года, то можно предположить, что издержки довольно малы.

Шкала логарифмическая. За рассматриваемый период индекс S&P500 вырос в 4,78 раза, в то время как стратегия увеличила депозит в 20,09 раз.

В этом году сигналы на шорт появились в конце апреля. Однако сам я открыл короткую позицию через SPYF только в конце мая, когда закончил необходимые расчеты. Открытый шорт все еще держу.

Спасибо за чтение и удачи в инвестициях.

Олег Кузьмичев24 июля 2022, 12:37Спасибо, интересный алгоритм. На реальном счете тестируете?+3

Олег Кузьмичев24 июля 2022, 12:37Спасибо, интересный алгоритм. На реальном счете тестируете?+3 Cash24 июля 2022, 17:02Имхо, но смотреть лишь на эти индикаторы недостаточно. Вы VIX, а также etf типа vxx не рассматриваете?+1

Cash24 июля 2022, 17:02Имхо, но смотреть лишь на эти индикаторы недостаточно. Вы VIX, а также etf типа vxx не рассматриваете?+1 Astrolog24 июля 2022, 17:15И какая текущая просадка на локально растущем индексе?+1

Astrolog24 июля 2022, 17:15И какая текущая просадка на локально растущем индексе?+1 Astrolog24 июля 2022, 18:38Йеллен предложила считать текущее состояние американской экономики не «рецессией», а необходимым «замедлением» после роста.+1

Astrolog24 июля 2022, 18:38Йеллен предложила считать текущее состояние американской экономики не «рецессией», а необходимым «замедлением» после роста.+1