Падение доходностей в облигациях (это хорошо)

Статья состоит из теоретического и практического блока. Если уже работали с облигациями – переходите ко второму.

Теория.

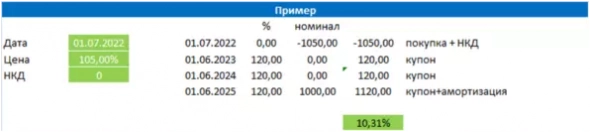

Пример:

Ключевая ставка 10%

Купон облигации 12%

Срок 3 года

Такая облигация торгуется около своего номинала, то есть по 100%. Но если ставки на рынке снизятся, например, до 8%, а купон остается 12%, то за такую облигацию при продаже дают больше, чем номинал. Ведь ее доходность выше среднерыночной. И тогда ее можно продать за 105%. Получается, что доходность облигации для нового покупателя выросла, а продавец помимо купона в 12% получил прирост стоимости в 5%.

Что же получает покупатель? Обычно номинал облигации 1000 рублей. Значит он купил за 1050 (=105% х 1000) то, что дает 12% купон. Купонная доходность покупателя будет 11,43% (=12%/105%), но в конце срока он получит лишь номинал облигации (то есть 100% вместо уплаченных 105%).

Чтобы не погружаться в ручные расчеты я строю простейший расчет с формулой ЧИСТВНДОХ, но можно и довериться данным с торгового приложения. Я же люблю перепроверять.

Итоговая доходность 10,3%. Вот такая математика.

Практика.

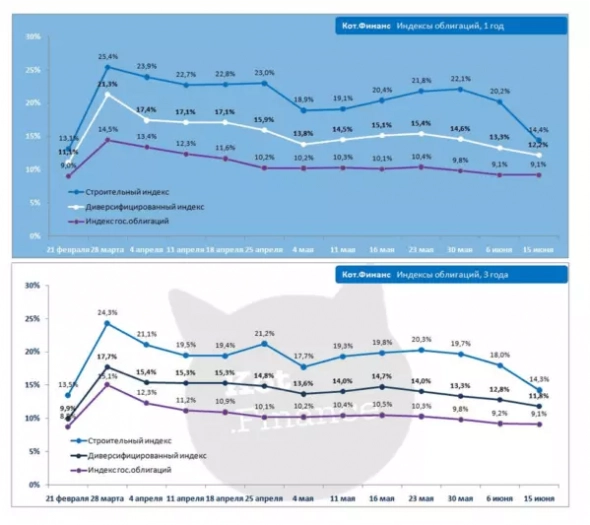

Уже несколько месяцев я рассчитываю индексы в облигациях, чтобы понимать, какая доходность на рынке прямо сейчас. Рассчитываю три сегмента:

— государственные облигации, как пример безрисковой ставки.

— диверсифицированный индекс – это компании с рейтингом не ниже ruBBB

— строительный индекс – это рискованный сегмент в стройке (но даже там исключаю зомби-компании)

Индексы использую индикативно. Чтобы понимать сколько стоит риск.

Всегда беру пятерку самых доходных, но качественных активов. То есть, Обувь России туда не попадет, я люблю смотреть отчетность.

Так вот, каждое снижение ключевой ставки сопровождалось соответствующей корректировкой в доходностях. На прошлой же неделе, доходности самого рискованного сегмента значительно опередили снижение ставки, дав заработать своим держателям хороший доход. Смотрите сами:

За одну только неделю доходность строительных компаний из индекса снизилась на 5,8 процентных пунктов в годовых облигациях и на 3,7% в трехлетних.

Облигации из диверсифицированного индекса снизили доходность на 0,9-1,0 пунктов.

А гос.облигации почти не изменились (куда уж ниже 9%))))

Помимо снижения ключевой ставки, этому способствовала выплата купонов рядом компаний (Легенда, Пионер, Брусника...) — то есть получив подтверждение, что компании могут без проблем обслуживать обязательства — инвесторы реинвестируют их в те же выпуски. Облигации одной лишь Легенды из этой рекомендации выросли за неделю на 7%

Буквально за неделю разница между риском и безриском почти стерлась. В середине мая писал, что безрисковая доходность — 10%, надежный корпорат — 15%, рискованные облигации -20%. Шаг в пять пунктов — привлекателен. Сейчас же цифры другие: 9%-12%-14% — соответственно. Такие реалии.

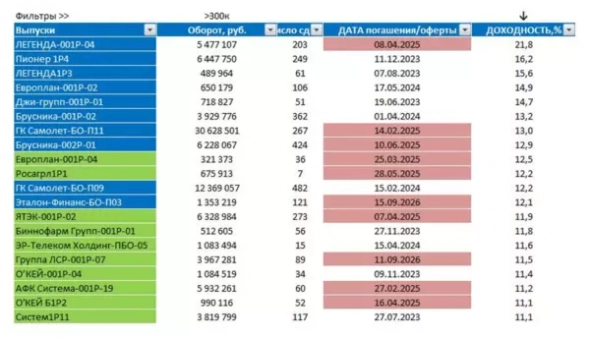

Сейчас структура индексов такая:

Синяя заливка — из строительного индекса, зеленая — из диверсифицированного. В колонке <Дата погашения> выделил длинные выпуски (~3 года).

-----

Если интересны облигации – вам будет интересен мой канал в Телеграм: акции, облигации, недвижимость, инвестиционные идеи. Подписывайтесь!