21 апреля 2022, 16:14

Уралкалий, ПБО-06-P: возможность зафиксировать высокую реальную доходность на несколько лет - Финам

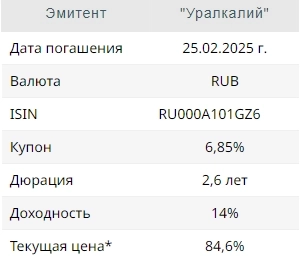

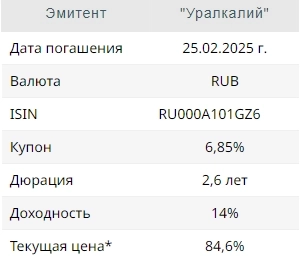

На фоне замедления инфляции ожидается дальнейшее смягчение денежно-кредитной политики ЦБ, а снижение ставок в большей степени окажет поддержку ценам облигаций со средней и длинной дюрацией. Для инвестора в среднесрочные и длинные бумаги крайне важна ликвидность, одной из подходящих бумаг в этом плане является выпуск «Уралкалия» с погашением в феврале 2025 года, по которому сейчас есть возможность зафиксировать доходность около 14% годовых.

Санкционные ограничения против российских экспортеров существенно увеличивают цены на рынке минеральных удобрений из-за давления на предложение, поскольку доля России в мировом экспорте по данному сегменту составляет около 25%.

«Уралкалий» — ведущий игрок на мировом рынке калийных удобрений, основными регионами продаж которого являются Бразилия, Индия, Китай и страны Юго-Восточной Азии, а доля США и Европы в выручке последние годы составляла порядка 15%. Таким образом, ограничения со стороны стран Запада окажут негативное влияние на деятельность компании в меньшей степени. Более того, недавно правительство увеличило квоты на экспорт удобрений с целью поддержки производителей.

Согласно отчетности по МСФО за 2021 год — компания значительно улучшила свои показатели: EBITDA увеличилась более чем в два раза, резко сократилась долговая нагрузка. Мы считаем, что в 2022 году на фоне продолжающегося ралли в ценах на рынке удобрений «Уралкалий» продолжит получать сверхприбыль и по итогам года сможет заработать рекордную выручку.

Спред доходности выпуска к кривой ОФЗ выглядит расширенным и в последнее время составляет более 350 б. п. Учитывая все вышеперечисленные факторы, считаем, что премия за риск выглядит завышенной и будет стремиться к своим историческим значениям.

Выпуск может быть интересен при формировании умеренно консервативного портфеля с целью удержания до погашения, к тому же, если принимать во внимание, что инфляция в 2023 и 2024 годах может сложиться существенно ниже текущих уровней, то инвесторы получат очень хорошую реальную доходность.

Риски:

Низкая диверсификация выручки — сильная зависимость от цен на хлористый калий. Высокие риски аварийных ситуаций ввиду геологических особенностей и специфики добычи породы в калийных шахтах. Давление на кредитные метрики в связи с требованием ЦБ об обязательной продаже 80% валютной выручки, поскольку большая часть долга компании номинирована в иностранной валюте. Возможный кросс-дефолт (из-за общих для российских компаний проблем с международными платежами) по выпуску еврооблигаций на сумму $ 500 млн со всеми вытекающими из этого последствиями. Вероятность (крайне низкая) включения в SDN-список США, что сделает компанию «токсичной» для всех международных контрагентов.

Выпуск ПБО-06-Р

Еще недавно на рынке была хорошая возможность получить высокую доходность от инвестирования в ОФЗ, но сейчас в госбумагах цены уже существенно выросли (доходности упали), поэтому инвесторам целесообразно присматриваться к выпускам корпоративных эмитентов, которые дают хорошую премию к безрисковым ставкам. Более того, на фоне замедления инфляции ожидается дальнейшее смягчение денежно-кредитной политики ЦБ, а снижение ставок в большей степени окажет поддержку облигациям со средней и длинной дюрацией. Таким образом, мы считаем, что сейчас стоит обратить внимание на среднесрочные и длинные корпоративные выпуски, обеспечивающие хорошую премию к ОФЗ, причем с хорошей ликвидностью (в отличие от ОФЗ, в корпоративных бумагах с этим тяжело). Выпуск «Уралкалия» с погашением в феврале 2025 года является одним из полностью удовлетворяющих всем условиям.

Выпуск ПБО-06-Р достаточно ликвидный, а текущая доходность выглядит привлекательно по сравнению с аналогами из отрасли минеральных удобрений (исторически доходности «Уралкалия» всегда были выше за счет более низкого кредитного рейтинга). Спред доходности к кривой ОФЗ последнее время составляет более 350 б. п., при среднем историческом значении 100–150 б. п. Учитывая значительную долю компании на мировом рынке, ограниченные риски в связи с санкционным давлением, потенциал роста выручки из-за роста цен на удобрения и улучшение показателей долговой нагрузки, считаем, что премия за риск по этому выпуску завышена и будет стремиться к своим историческим значениям.

ФГ «Финам»

Санкционные ограничения против российских экспортеров существенно увеличивают цены на рынке минеральных удобрений из-за давления на предложение, поскольку доля России в мировом экспорте по данному сегменту составляет около 25%.

«Уралкалий» — ведущий игрок на мировом рынке калийных удобрений, основными регионами продаж которого являются Бразилия, Индия, Китай и страны Юго-Восточной Азии, а доля США и Европы в выручке последние годы составляла порядка 15%. Таким образом, ограничения со стороны стран Запада окажут негативное влияние на деятельность компании в меньшей степени. Более того, недавно правительство увеличило квоты на экспорт удобрений с целью поддержки производителей.

Согласно отчетности по МСФО за 2021 год — компания значительно улучшила свои показатели: EBITDA увеличилась более чем в два раза, резко сократилась долговая нагрузка. Мы считаем, что в 2022 году на фоне продолжающегося ралли в ценах на рынке удобрений «Уралкалий» продолжит получать сверхприбыль и по итогам года сможет заработать рекордную выручку.

Спред доходности выпуска к кривой ОФЗ выглядит расширенным и в последнее время составляет более 350 б. п. Учитывая все вышеперечисленные факторы, считаем, что премия за риск выглядит завышенной и будет стремиться к своим историческим значениям.

Выпуск может быть интересен при формировании умеренно консервативного портфеля с целью удержания до погашения, к тому же, если принимать во внимание, что инфляция в 2023 и 2024 годах может сложиться существенно ниже текущих уровней, то инвесторы получат очень хорошую реальную доходность.

Риски:

Низкая диверсификация выручки — сильная зависимость от цен на хлористый калий. Высокие риски аварийных ситуаций ввиду геологических особенностей и специфики добычи породы в калийных шахтах. Давление на кредитные метрики в связи с требованием ЦБ об обязательной продаже 80% валютной выручки, поскольку большая часть долга компании номинирована в иностранной валюте. Возможный кросс-дефолт (из-за общих для российских компаний проблем с международными платежами) по выпуску еврооблигаций на сумму $ 500 млн со всеми вытекающими из этого последствиями. Вероятность (крайне низкая) включения в SDN-список США, что сделает компанию «токсичной» для всех международных контрагентов.

Выпуск ПБО-06-Р

Еще недавно на рынке была хорошая возможность получить высокую доходность от инвестирования в ОФЗ, но сейчас в госбумагах цены уже существенно выросли (доходности упали), поэтому инвесторам целесообразно присматриваться к выпускам корпоративных эмитентов, которые дают хорошую премию к безрисковым ставкам. Более того, на фоне замедления инфляции ожидается дальнейшее смягчение денежно-кредитной политики ЦБ, а снижение ставок в большей степени окажет поддержку облигациям со средней и длинной дюрацией. Таким образом, мы считаем, что сейчас стоит обратить внимание на среднесрочные и длинные корпоративные выпуски, обеспечивающие хорошую премию к ОФЗ, причем с хорошей ликвидностью (в отличие от ОФЗ, в корпоративных бумагах с этим тяжело). Выпуск «Уралкалия» с погашением в феврале 2025 года является одним из полностью удовлетворяющих всем условиям.

Выпуск ПБО-06-Р достаточно ликвидный, а текущая доходность выглядит привлекательно по сравнению с аналогами из отрасли минеральных удобрений (исторически доходности «Уралкалия» всегда были выше за счет более низкого кредитного рейтинга). Спред доходности к кривой ОФЗ последнее время составляет более 350 б. п., при среднем историческом значении 100–150 б. п. Учитывая значительную долю компании на мировом рынке, ограниченные риски в связи с санкционным давлением, потенциал роста выручки из-за роста цен на удобрения и улучшение показателей долговой нагрузки, считаем, что премия за риск по этому выпуску завышена и будет стремиться к своим историческим значениям.

Ввиду среднесрочного характера бумаги она может быть использована при формировании умеренно консервативного портфеля с целью удержания до погашения, к тому же, если принимать во внимание, что инфляция в 2023 и 2024 годах может сложиться существенно ниже текущих уровней, то инвесторы получат очень хорошую реальную доходность.Козлов Алексей

ФГ «Финам»

0 Комментариев

Читайте на SMART-LAB:

Режим risk-off: почему удар по Ирану усилил доллар, но не поддержал облигации

Понедельник начался с довольного нетипичного режима риск-офф: доллар укрепляется по всему рынку, мировые акции снижаются, золото выросло более чем на 4%, Brent в моменте подскакивал на 13%....

02.03.2026

Подводим итоги по вводу жилья с начала года

Друзья, мы продолжаем делиться результатами нашей работы и сегодня подводим итоги по вводу с начала года. 🔥 Поддерживаем высокий темп: за январь-февраль этого года мы передали клиентам 5 445...

02.03.2026