31 факт из отчетности крупнейших компаний США, на которые инвестору стоит обратить внимание.

В последние недели было много эмоций и спекуляций по поводу отчетности крупнейших американских компаний. Предлагаю спокойно и вдумчиво посмотреть на последние результаты крупнейших представителей индекса S&P500, чтобы понять реальные тенденции в бизнесе и экономике.

Аббревиатура FANGMAN используется в СМИ, чтобы перечислить семь крупнейших технологических компаний рынка:

• Facebook/Meta (FB)

• Apple (AAPL)

• Netflix (NFLX)

• Google/Alphabet (GOOGL)

• Microsoft (MSFT)

• Amazon (AMZN)

• NVIDIA (NVDA)

NVIDIA отчитается только 16 февраля, поэтому вместо нее добавим Tesla. Получается FANGMAT.

✉️Мои заметки с аналитикой по акциям в Telegram, во Вконтакте

Meta Platforms/Facebook — главное разочарование?

Рейтинг отчетности: Weak ⭐️⭐️

1. После публикации отчетности акции компании показали рекордное падение. Стоимость материнской Meta Platforms упала на 26% за день. В общей сложности компания потеряла >$230 млрд рыночной капитализации. Это настоящая паника рынка по поводу будущего Facebook. Что же такого страшного произошло?

2. Компания теряет в доходах из-за Apple. Выручка Facebook в последнем квартале выросла всего на 20%, что заметно ниже темпов роста на 30-40% в предыдущие кварталы. Менеджмент объясняет это негативным эффектом от изменения политики конфиденциальности Apple. Пользователи продукции Apple теперь могут запретить приложениям отслеживать персональную информацию, что резко снижает эффективность рекламного таргетинга и размер бюджетов, которые компании тратят на рекламу в соцсетях Meta. Компания оценивает потери в $10 млрд в 2022 году, что составляет 8% от годовой выручки.

3. Инвестиции в метавселенную ведут к снижению прибыльности. Meta ожидает, что в этом году капзатраты вырастут примерно на $20 млрд из-за вложений в создание метавселенной, которую многие считают следующей стадией эволюции интернета. Расходы уже оказывают негативный эффект на результаты компании. Прибыль в последнем квартале снизилась на 8%.

4. Meta/Facebook стоит дешево как никогда — позитивный момент. Если раньше компания была дешевой, то теперь она выглядит супердешевой. Meta торгуется при оценке в 17 ожидаемых прибылей в ближайший год, что на 40% меньше, чем у аналогов. Компания все равно будет расти по выручке на 10-15% в год и при всех проблемах цена выглядит более чем адекватной.

Акции Meta Platforms/Facebook были в активном портфеле и останутся в нем.

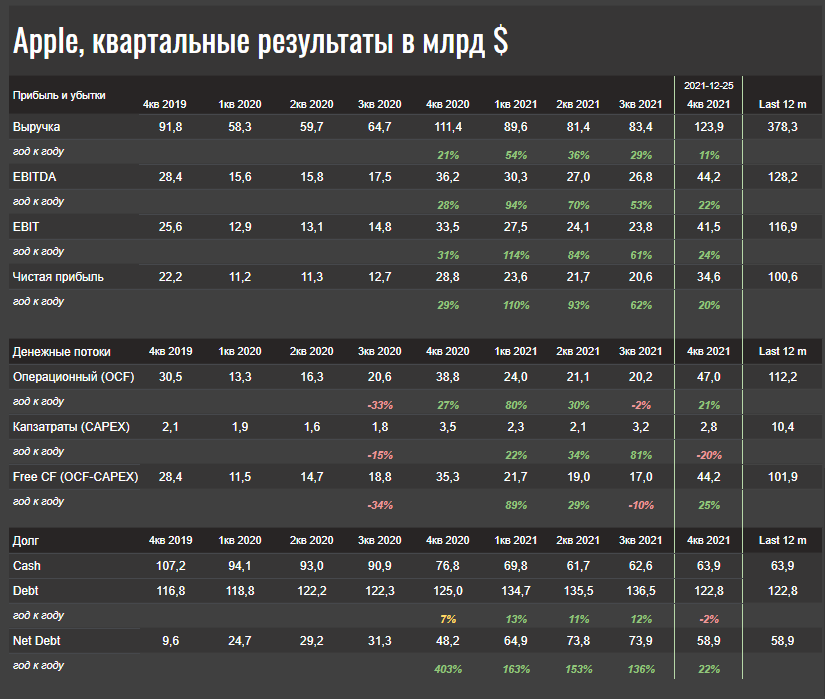

Apple — все еще хороша

Рейтинг отчетности: Neutral ⭐️⭐️⭐️

1. Нарушения в глобальных цепочках поставок мешают достичь целей по выручке. В последнем квартале доходы Apple выросли на 11% в годовом выражении. Темп роста был бы больше, если бы не дефицит чипов, который не позволил продать оптимальное количество Ipad и Iphone. Тим Кук оценивает недостачу в доходах на уровне более $6 млрд.

2. Продажи Iphone выросли на 9% до $71,6 млрд. Выручка от компьютеров Mac +25,1% до $10,9 млрд, носимые устройства и товары для дома +13,3% до $14,7 млрд. Продажи iPad снизились на 14,1% до $7,2 млрд.

3. У Apple отлично продаются услуги. 785 млн человек пользуются различными услугами компании, куда входят доходы от платежей в магазине приложений, подписки на облачные сервисы, видео-, аудиостриминг и множество других сервисов. Доходы от направления в последнем квартале выросли на 24% до $19,5 млрд.

4. Общие продажи в Китае выросли на 21% — очень хороший темп роста. Это результат проблем с производством у местных конкурентов, прежде всего, Huawei, попавшего под американские санкции и потерявшего доступ к технологиям для производства современных телефонов.

5. Аналитики ждут нового гаджета. Apple в начале года стала первой компанией мира, чья капитализация достигла $3 трлн. Такая стоимость включает не только оценку текущей линейки продуктов, но и ожидания появления новых прорывных гаджетов, прежде всего, устройств дополненной реальности.

Apple стоит дорого для своих ожидаемых темпов роста. Однако выпуск новых устройств может оправдать такую оценку. Также стоит помнить, что Apple это не только телефоны, ноутбуки и услуги. Это еще и данные 1 млрд пользователей по всему миру, что также нужно учитывать в оценке. Кандидат в активный портфель.

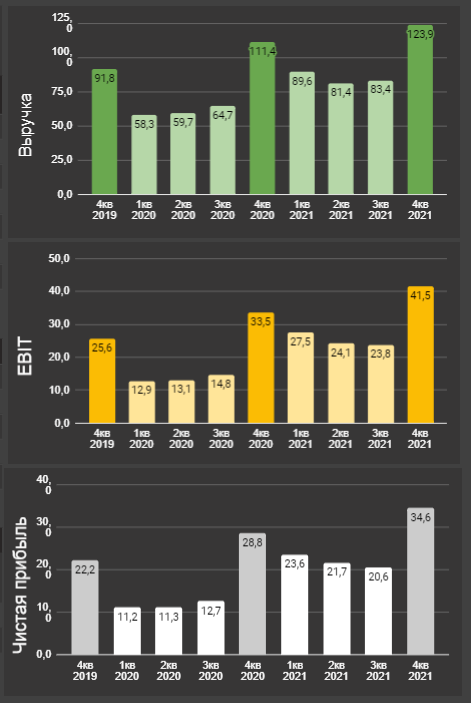

Microsoft — стабильный рост

Рейтинг отчетности: Strong ⭐️⭐️⭐️⭐️

1. Рост продаж компьютеров и обновленная Windows поддерживают доходы. CEO компании Сатья Наделла отметил, что рынок персональных компьютеров переживает настоящий ренессанс. Выручка сегмента куда входят продажи Windows прибавила 15% до $17,5 млрд.

2. Облачные сервисы — главный источник роста. В последнем квартале его выручка выросла на 32% в годовом выражении до $22,1 млрд (темп роста кварталом ранее — 36%).

3. Общий темп роста выручки Microsoft в последнем квартале составил 20%. Консенсус-прогноз предполагает продолжения роста доходов компании среднегодовом темпом на 15% в год до 2026 года. Ожидается, что из $180 млрд дополнительной выручки 2/3 дадут облачные сервисы Azure.

Акции являются хорошей ставкой для инвесторов, которые ищут активы с сильными драйверами роста, сильной ценовой политикой и отличным потенциалом роста прибыли темпом выше инфляции. В активном портфеле.

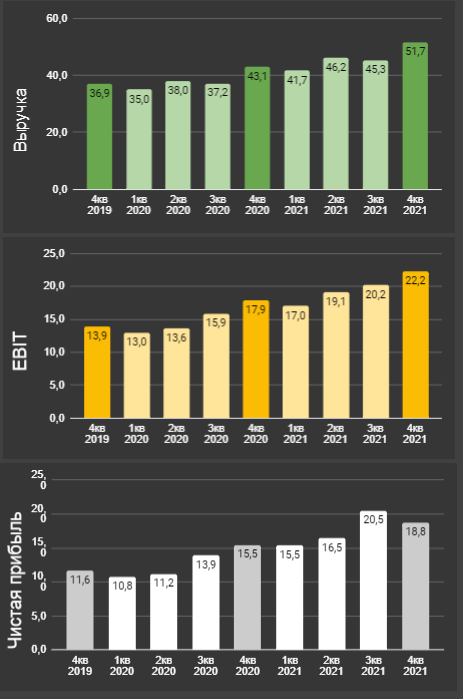

Alphabet/Google

Рейтинг отчетности: Strong ⭐️⭐️⭐️⭐️

1. Alphabet показала еще один квартал отличного роста продаж на 32% в годовом выражении. Доминирование компании в онлайн-поиске сделало ее одним из главных бенефициаров бешеного роста рынка цифровой рекламы. В прошлом году как малый, так и крупный бизнес наводнили рынок, стремясь привлечь клиентов, которые провели период пандемии в изоляции.

2. Youtube — машина для роста доходов. Принадлежащий Google видеосервис заработал в 2021 году $28,8 млрд выручки, что на 46% больше, чем годом ранее. По доходам в последнем квартале Youtube уже перегнал Netflix при фактически нулевых затратах на контент. Если бы Youtube торговался на бирже отдельно, то только его бы оценка составила под $500 млрд.

3. Alphabet тоже развивает облака. Инвесторы давно требуют от компании диверсификации в доходах, чтобы меньше зависеть от рекламы. В последнем квартале выручка облачного направления выросла на 45% до $5,5 млрд. У компании сейчас 6% облачного рынка. У Amazon и Microsoft доли в 41% и 20% рынка соответственно.

4. Компания проведет долгожданный сплит акций 20 к 1. Это сделает их более доступными для широкого круга инвесторов. Для фундаментальной оценки это не имеет значения, зато для небольших портфелей это очень хорошая новость. Теперь минимальный размер позиции по компании составит $140, вместо $2800.

5. Самая большая опасность для Google исходит от регулирующих органов в США и Европе, которые подают судебные иски и предлагают законы, чтобы ограничить ее доминирование. В лучшем случае это обременит компанию судебными издержками и не позволит делать приобретения других компаний. В худшем случае Alphabet может быть вынуждена продавать бизнес-подразделения, чтобы соответствовать судебным решениям или новым законам.

Акции Alphabet остаются лучшей компанией в секторе цифровой рекламы. В портфеле по активной стратегии. Мнение — позитивное.

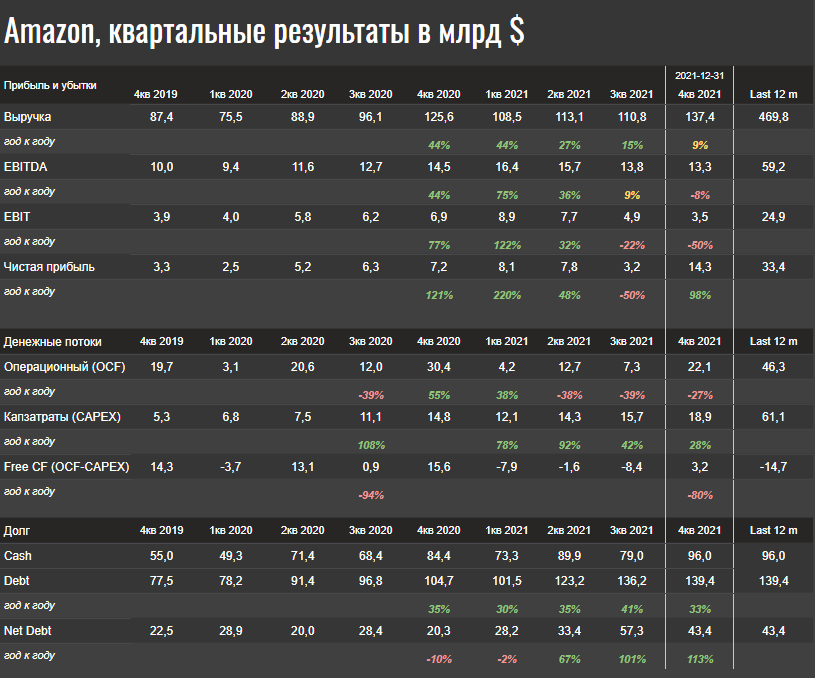

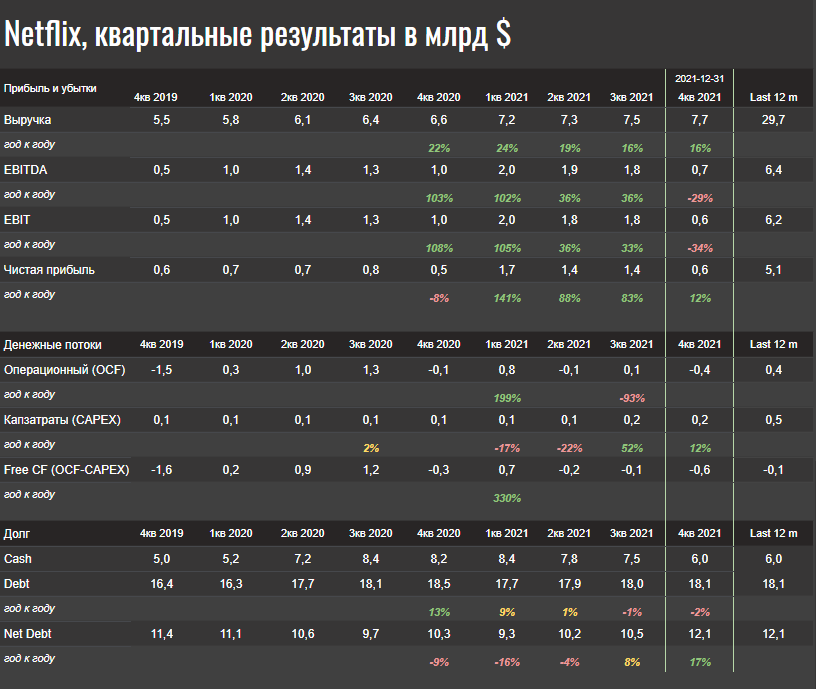

Amazon — облака в плюс, онлайн-продажи в минус

Рейтинг отчетности: Very Weak ⭐️

1. Рост выручки не впечатляет. В последнем квартале он составил всего 9%. Продажи собственных товаров онлайн упали на 1%. Продажи сторонних продавцов выросли на 11% — ниже прогнозов.

2. Рекордная квартальная прибыль обеспечена разовым фактором — IPO Rivian. Показатель достиг $14,3 млрд, но из них $11,8 млрд — бумажная переоценка стоимости производителя электрогрузовиков Rivian, в котором у Amazon есть доля.

3. Проблем у Amazon предостаточно. Операционная прибыль падает из-за глобальных сбоев в цепочке поставок, недостатка рабочей силы и необходимости увеличения зарплат. Традиционный бизнес интернет-продаж товаров остается операционно убыточным.

4. Реклама и облака тянут Amazon вверх. Amazon Web Services сдает в аренду вычислительные и сетевые ресурсы пользователям и является лидером мирового рынка облачных услуг. В последнем квартале выручка сегмента продемонстрировала рост на 40% до $17,8 млрд. Операционная прибыль — $5 млрд. Продажи рекламы Amazon в последнем квартале выросли на 32% до $9,7 млрд. Это тоже отличный источник диверсификации доходов.

Акций компании нет в активном портфеле.

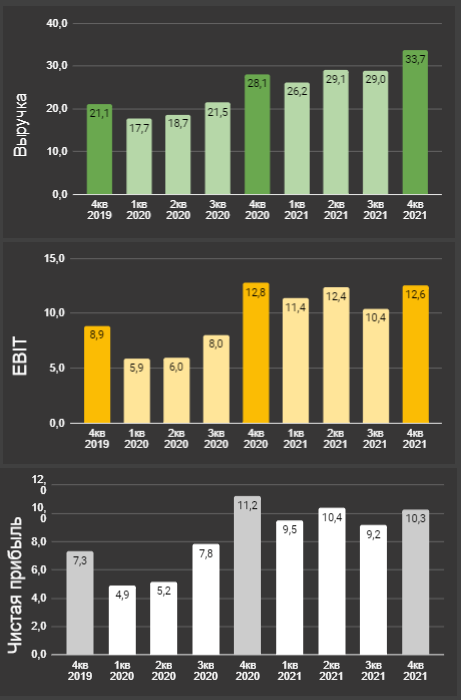

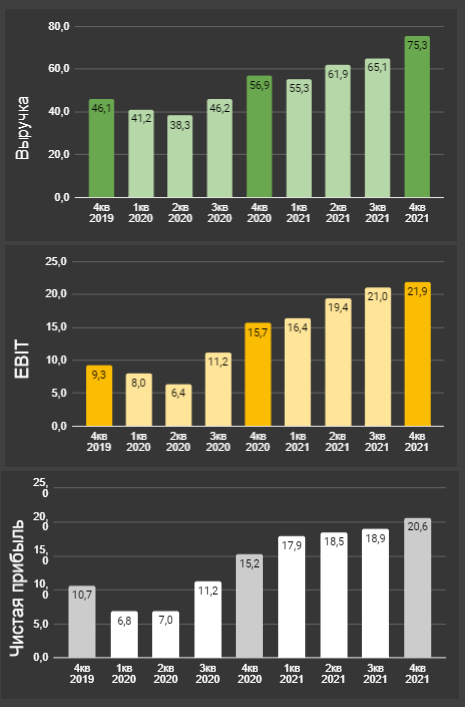

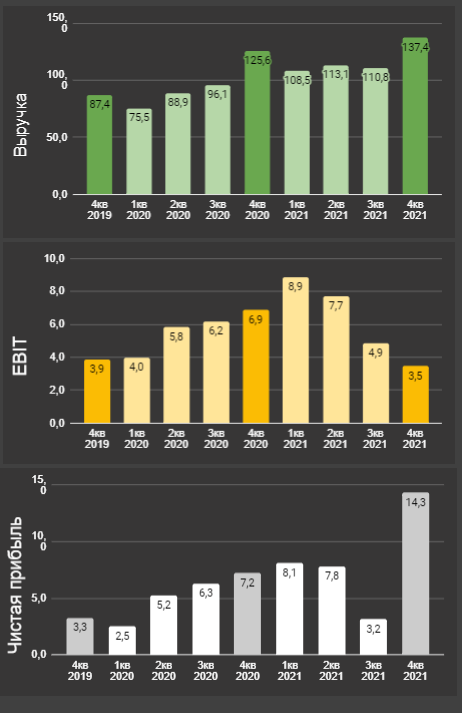

Netflix

Рейтинг отчетности: Very Weak ⭐️

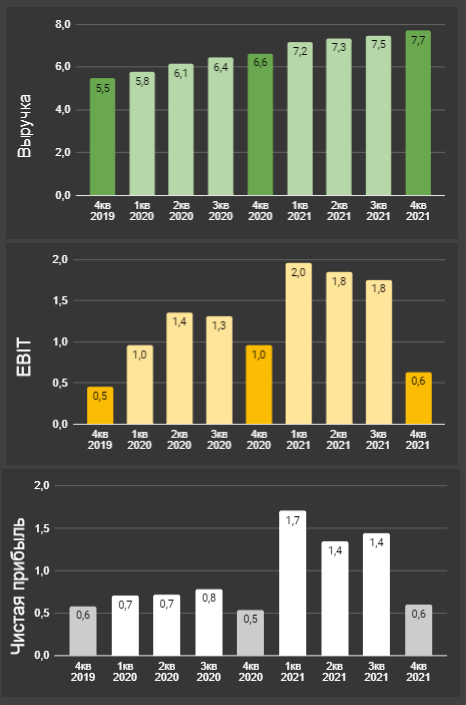

1. Рост подписчиков видеостриминга замедляется. Игра в кальмара привлекла не так много пользователей, как ожидалось. В последнем квартале у Netflix добавилось 8,3 млн подписчиков вместо ожидавшихся 8,5 млн. Кроме того, компания спрогнозировала, что в текущим квартале рост составит всего 2,5 млн (4 млн год назад).

2. Выручка Netflix за квартал выросла на 16% до $7,7 млрд. Операционная маржа за квартал составила 8,2% по сравнению с 14,4% годом ранее. Снижение прибыльности компания объясняет дороговизной программного обеспечения.

3. Конкуренция будет все сильнее. Фильмы и сериалы Netflix получают оскары и очень высокие рейтинги количества просмотров. Однако конкурентов на рынке видеостриминга уже очень много. Disney, HBO, Apple, Amazon, Hulu также тратят миллиардные бюджеты, чтобы привлечь внимание аудитории. При этом их контент стоит гораздо дешевле.

4. Компания все еще не зарабатывает кэша. Ожидалось, что в 2021 году Netflix выйдет на положительный свободный денежный поток, который позволит сократить долг до $10-15 млрд. По факту долг остался на уровне в $18 млрд.

5. Добавили игры. Netflix в ноябре запустил мобильные игры для устройств Android и iOS. В настоящее время планируется выпуск до 10 игр. «Еще рано говорить о результатах, но мы довольны нашим прогрессом» — говорится в сообщении компании.

Акций Netflix нет в активном портфеле, добавление не планируется.

Tesla — отличный отчет

Рейтинг отчетности: Very Strong ⭐️⭐️⭐️⭐️⭐️

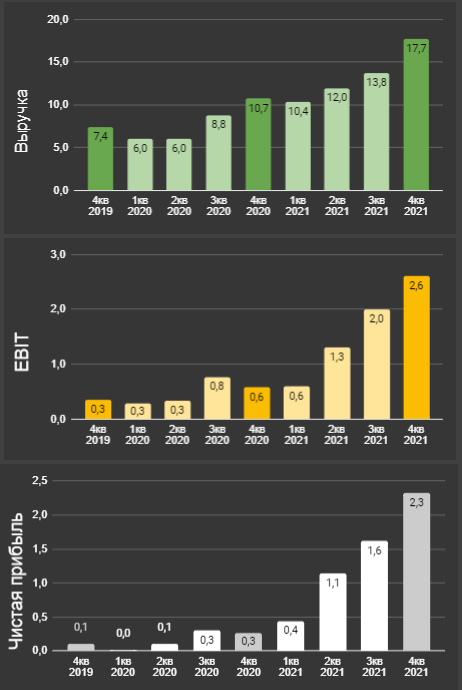

1. Лучший отчет в подборке. Маск доказал, что может зарабатывать прибыль и ральный кэш, продавая электромобили. С помощью Китая Tesla превратилась в необычайно прибыльного производителя автомобилей. Выручка в последнем квартале выросла на 65%. Чистая прибыль — в 8,5 раз.

2. Прибыльность удивляет. Операционная маржа в последнем квартале составила 14,7%. В автомобильной отрасли ее уровень выше 10% считается элитным. Аналитики гадают, как Tesla это удается. Одной из причин называют модель прямых продаж — в отличие от других автопроизводителей, она не дает дилерам никакой маржи.

3. Проблемы с цепочками поставок коснутся и Tesla. Дефицит материалов и рост цен на никель и литий могут сдержать планы компании по экспансии. В этом году к заводам в Калифорнии и Шанхае должны прибавиться фабрики в Техасе и Берлине. Рост капексов сократит прибыльность.

4. Дешевой машины не будет. Маск говорит, что разработка модели стоимостью 25 000 больше не ведется.

5. В 2022 году продажи Tesla должны вырасти еще на 50%. По данным FactSet, аналитики ожидают, что Tesla продолжит прошлогодний импульс роста, поставив клиентам почти 1,5 миллиона автомобилей в 2022 году.

Акции компании не входят в активный портфель.

/> BastionEDIT