Продолжение портфельного алгоритма

Самая большая проблема у меня — поиск алгоритма, который будет доходнее чем если б мы инвестировали 20лет назад и забыли о торговле.

То есть купили акции и держим. Яркий пример — попробуйте сделать алгоритм который превысит доходность например биткоина, если б вы купили его в первый день торгов на 1000$. Да, охренелеард процентов обогнать сложно, в этом и суть.

Часто при построении алгоритма этот момент упускается из виду (конкретно у меня). Итак на примере я взял акции мосбиржи (как я думал, но случайно скачал фьючерсы… а так как это не конец, то позволил себе лень и не переделал под акции) с 2009 года. То есть практически постоянный рост бумаг имеем, и соответственно наш алгоритм должен быть как к минимум не хуже.

Напоминаю, суть именно данного алгоритма, только лонги по портфелю акций, но внутри мы распределяем количество, уменьшая и увеличивая количество купленных акций.

В предыдущей статье показал пример использования одного из фильтров по недельному росту/падению. В принципе вместо недели можно использовать месяц, день, минуту — это вопрос скорее а надо ли нам оно, чем сама эффективность. В данном случае логика сохраняется. Если неделя была растущая то мы докупаем 10% дополнительно акций, если падающая неделя была то продаем либо 5 либо 10% бумаг. Разница только лишь в нашем риске, если скидываем по 10% то уменьшаем свой риск так как чем продолжительнее падение тем меньше у нас денег останется в рынке, и больше денег тем самым сохраним, и при зарождении роста — будем покупать по более выгодной цене. Но если продолжительных падений не предвидится то естественно оставаясь в рынке большей суммой — возможность заработать больше — растет. Сама процентовка пока что примитивная — только для примера.

Следующее ограничение — бюджет. У нас нет самосвала денег, потому для начала используем 1млн, с возможностью максимум добрать до 5млн (на примере фьючерсов реальных денег конечно будет задействовано меньше, но я игнорировал ГО и расчет вел по именно полной максимальной сумме денег (то есть если фьюч газпрома стоит 30 000 то значит именно эта сумма требуется для покупки 1 лота, а не по ГО).

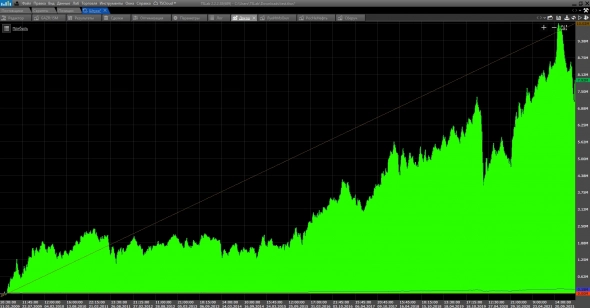

Вот так выглядел бы график если мы просто затарились на 1млн денег на сбере, газпроме, лукойле и роснефти в 2009году.

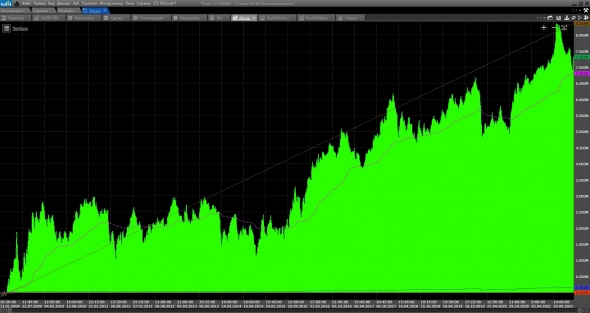

Теперь пример портфеля который пока, что примитивно увеличивает позицию и уменьшает ее по мере роста и падения цены

Пока что похвастаться нечем на самом деле, кроме удерживание от более серьезных просадок чем в режиме купили и держим.

Следующий шаг будет уже перераспределять средства внутри портфеля между бумагами, в зависимости от доходности той или иной бумаги.

Естественно цель не преследуется догнать и перегнать режим везучего инвестора который купил на кучу денег и сидит считает свою прибыль!) Главная задача это правильное распределение средств в портфеле, чтобы в целом получить стабильный портфель с гладкой эквити, и достаточной прибылью само собой!)

Спасибо тем кто дочитал!)

Элементарно — алгоритм всего лишь должен находить актив, показавший бешенный рост, и заходить туда задним числом, как в примере с битком. Охренелеард гарантирован.

Пример с условными цифрами: допустим, ты купил сбер по 50 в 2015-м, а потом работал по изложенному алгоритму постепенно увеличивая позицию и её среднюю, которая стала допустим 150. Пусть текущая цена сбера к этому моменту будет 300.

А теперь допустим, что за 5 недель до дивотсечки с предполагаемым дивом 27 рублей (т.е. 18% к твоей средней) приключается некое событие, заставляющее сбер сильно падать, как он падал вот этой осенью-зимой, на 40%. 5 недель по твоей схеме — это 5 урезаний по 10%. Твои действия: отдашь в рынок 50% позиции, с хорошей средней и собиравшейся годами, по которой через 5 недель светит получение 18% дивидендами?

Geist, Это же альтернатива пассивному инвестированию, как раз с мыслью о колебаниях рынка. При том форс мажоры с резким падением цены тоже будут учтены и часть бумаг (но не весь портфель) могут закрыться в ноль либо какие либо незначительные лоты останутся.

Ну а вариаций аппокалиптичного развития и в том числе банкротства или слияния и тд не рассматриваем. поэтапно все что буду делать с портфелем — опишу подробнее. То есть тут нет цели обогнать профитность или озолотиться!) я до сих пор не смог сделать алгоритм лучше своего трендовика который собрал еще в 11м году, потому на лавры не претендую)

сезонка микса обгоняет любой портфель пассивного инвестора в одни ворота.

я кстати недавно запилил такой...

на 30ти бумагах с 2002г

на 5ти минутках тслаб затыкался и вылетал

пришлось пускать на 15ти минутках...

вообщем в итоге… получилось вполне себе стабильно… доходность 25% в год + дивы… шикарно отрабатываются падения рынка… но боковик просто -40% и 2.5 года пилы 2 раза... вообщем застойно и тухло… как и должно было быть… вообщем не реально для торговли… я еде понимаю год боковика с просадкой -20% но чтоб 2.5 года да -40% это как то свовсем неудобно

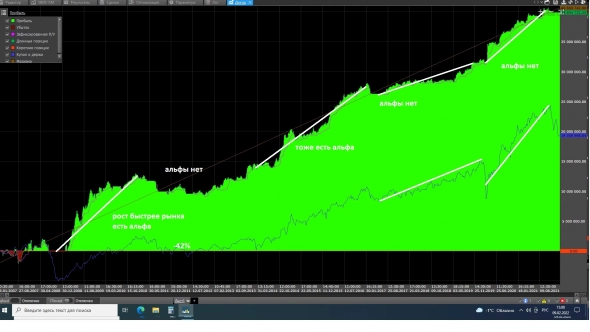

с 2017г альфы нет

вообще у мя одно из основных требований к боту — переигрывание бай анд холда… т.е должна быть альфа… если альфы нет то бота можно сразу выкидывать

с 2017г альфы нет

это тест на постоянной сумме 10мио без рефинансирования

и кстати… у тя неудачный мм… там задачка для 5го класса школы...

у акций за этот период еще и дивы были. Для сравнения можно взять индекс мосбиржи полной доходности.

И если речь идет о сравнении с индексом, то портфель нао обязательно тестировать с реинвестирование, так как байенд холд это делает по умолчанию.