Забудьте кнопку BUY на долгие годы!

Выход на пенсию трейдера-инвестора откладывается как минимум на 5 лет и более.

Хотели в 35 будет в 40. Это минимум.

Хэдж фонды далее выслали письма своим инвесторам с подробным разъяснением.

С целью избежать дальнейших исков в судах. О невыполнении цели в 35.

Теперь что же пишет СПАЙДЕЛЛ.

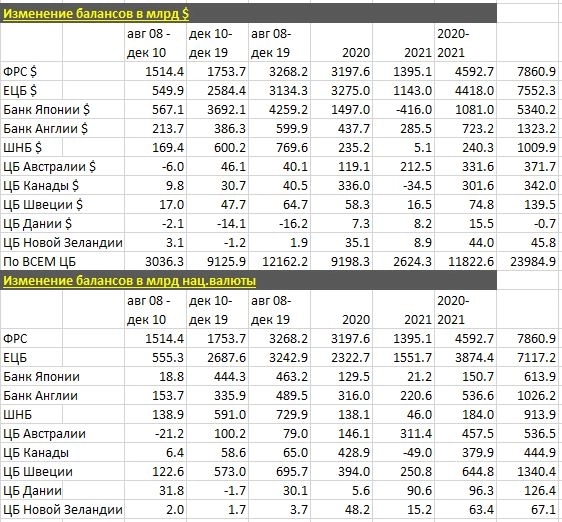

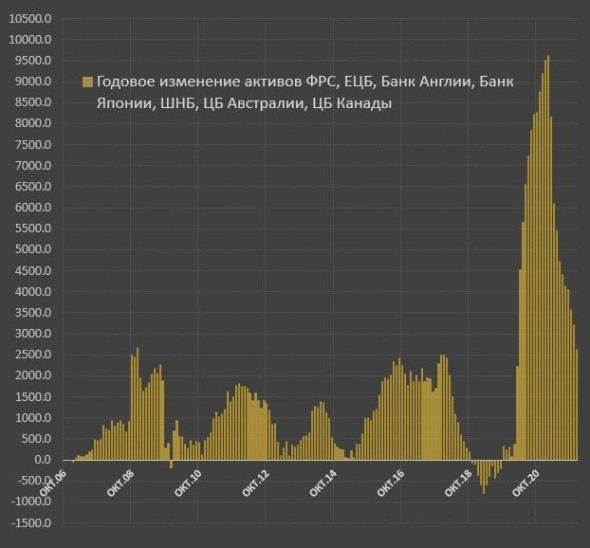

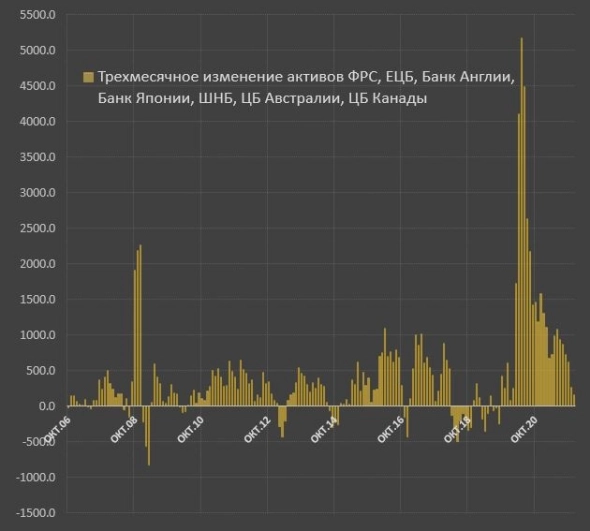

Неадекватная монетарная вакханалия подходит к своему завершению. 9.2 трлн долл поступило от ведущих мировых ЦБ в 2020 и лишь 2.6 трлн долл в 2021, причем практически все пришлось на ФРС и ЕЦБ (1.4 трлн $ и 1.15 трлн $ соответственно), следовательно все остальные ЦБ сработали по нулям, преимущественно за счет долларового сокращения баланса ЦБ Японии.

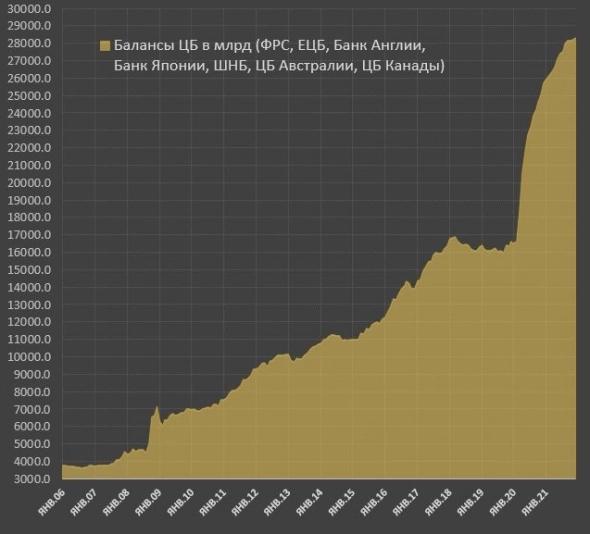

За 2020-2021 влили 11.8 трлн, что сопоставимо с 10 летним периодом до 2020 (август 2008-декабрь 2019) и всеми безумными операциями QE и программами кредитования от вышеуказанных ЦБ.

Интегральная реакция на кризис 2008-2009 составила ничтожные по нынешним меркам 3 трлн долл, сейчас в 4 раза больше.

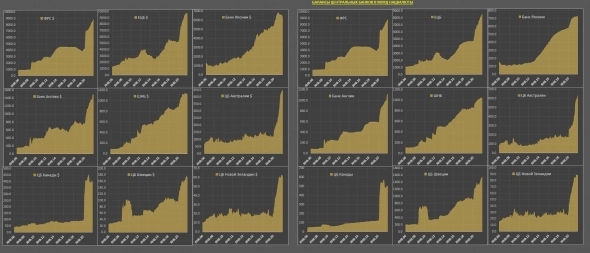

В совокупности за весь период монетарного бешенства от августа 2008 по настоящий момент влили 24 трлн, 65% из которых пришлось на ФРС и ЕЦБ, которые примерно поровну сработали. С учетом Банка Японии и Банка Англии доля в общем приросте баланса составляет 92%. Совокупный баланс вышеуказанных ЦБ составляет 28.6 трлн долл.

Темпы годового прироста опустились до пиковых допандемических уровней и остаются пока очень высокими.

Однако, трехмесячные темпы опускаются практически до нуля и могут выйти в отрицательную область.

Важным изменением является остановки прироста баланса Банка Японии, причем темпы выкупа гос.облигаций со стороны ЦБ Японии вышли в отрицательную область, а это основная категория в структуре баланса (доля почти 73%). ФРС в марте закончит, ЕЦБ с апреля снизит темпы выкупа до 30-40 млрд в месяц против текущих 90 млрд. Ожидается завершение от Банка Англии и постепенное сжатие от ЦБ Канады.

QE являлось основной причиной пузырей на финансовых рынках и аккумуляции неразрешимых дисбалансов. Поэтому 2022 неизбежно станет годом карачуна. То, что существует кнопка Buy стоит забыть на многие годы. Триггером выступят долговые и денежные рынки, все это распространится на фондовые и товарные рынки. Коллапс будет несоизмеримо стремительнее и масштабнее, чем в 2008. С тех пор долговые проблемы стали в два раза острее, пузыри в 3 раза больше по мультипликаторам, а основный канал помощи будет заблокирован в виде QE и нулевых ставок из-за инфляционного давления.

spydell.livejournal.com/702184.html

И чё, на вечёрке перед закрытием бакс тарить сёдня?.. хех, ладно надо будет взять…