Техосмотр 05.12.2021 Как ловить ножи и позитивный взгляд на рынок.

Хотелось бы добавить немного философии и поговорить о важных вещах в инвестировании.

Усреднение.

Часто встречаю слова об усреднении, как способ инвестирования. Мне он кажется, крайне ошибочен для большинства участников рынка. Его можно рассматривать в рамках системы «каналья», но это требует четкой систематичности и постоянства, иначе результаты будут плачевными.

В усреднении четко прослеживается мозг ящера, ведь в реальной жизни опустив один палец в кипяток, мы не опускаем туда второй. Т.е. мы признаем ошибку и делаем спасительные для жизни выводы. Но финансовые рынки абсолютно новая среда для мозга, и сделав одну ошибку, мы зачастую начинаем через усреднение ее повторять. Самое страшное, если инвестор срывается и начинает увеличивать объемы и частоту усреднения. Тот самый ТИЛЬТ.

Куда разумнее принять ошибку и провести работу над этой самой ошибкой. А что делать дальше? Разумнее всего, если уж так стало, что вы не используете системные выходы, оставить позицию в покое и попытаться компенсировать потери через поиск новой идеи. Внимание! Я исповедую совсем другие принцы управления, но если вы уж попали в БАБью ловушку, то в 5ый раз усредняться и увеличивать позицию большая ОШИБКА. Главное принять для себя, что ошибаются все! Это НОРМАЛЬНО.

Ловля ножей.

Теперь как ловить ножи? Ловить ножи плохо. Обычно попытки ловли ножей выглядят так… и хорошо если метатель трезв.

Но если вы уж решили попробовать это сделать, то только через злополучный технический анализ и четкий контроль рисков. Все по порядку.

Разворотные или остановочные модели, которые не говорят, что дно именно тут, но хотя бы видно какое-то замедление. По сути их две.

- Локальное обновление лоу.

Цена упала и слегка обновила лоу и желательно еще на падающих объемах. Тогда на образованных пиках волн можно построить трендовую, которая будет некоторым арбитром когда нам входить и когда выходить. Если тело свечи закрылось выше трендовой, то покупаем, если после покупки цена ушла вниз, то кроем от греха подальше.

2. Отскок воскресающей кошки.

Здесь не происходит обновления лоу, а происходит попытка обновления. Опять мы получаем возможность построить трендовую, которая и станет нашим арбитром.

Или вот часовой на Ростелекоме преф.

Если уж Баба, то так.

PS: Внимание! Я считаю, что для большинства инвесторов, ловля ножей плохая тема и ей заниматься не стоит, но кто послушается? Правильно, никто. Поэтому хотя бы по системе.

PS2: Важный нюанс. Если вы берете 5 минутный график, то обязательно наличие 3х точек. Хоть убиться, но надо :) На 60 минутном уже три точки роскошь. (это касается именно ловли ножей, для классической ТАшной системы только 3 точки ВСЕГДА)

PS3: Не ловим нож ради ножа. Не забываем про важность фундаментального анализа.

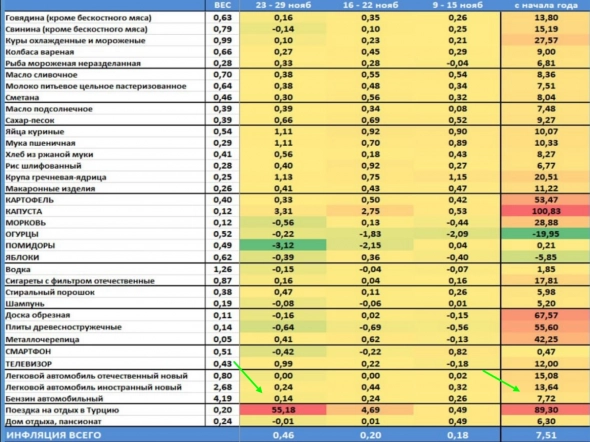

Инфляция.

На этой неделе, Эльвира Сахиюзадовна Набиулина заверила всех, что ставка выше 9.99% в 2022 не поднимется.

И действительно на этой неделе выросли только путевки в Турцию. Вот оттуда удара я не ожидал...

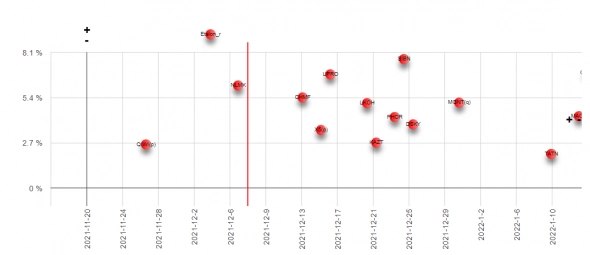

Обратите внимание как остальные составляющие инфляции завернулись вниз. Турция входит как раз в услуги.

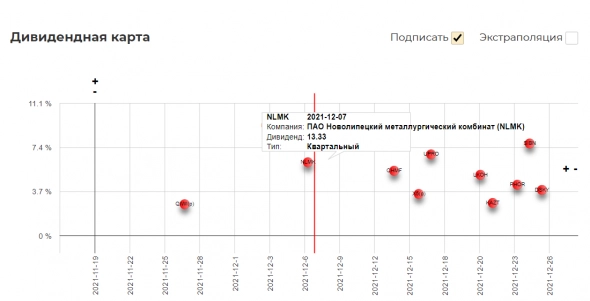

Поэтому пока ловим хорошие доходности нашего рынка. Буквально вчера НЛМК отсекалась с доходностью в 6% за квартал. Когда-то это был стандарт годовой доходности :)

Стоит ЦБ дать понять, что повышение ставок не планируется, то индекс тут же сделает перехай.

Про индексы.

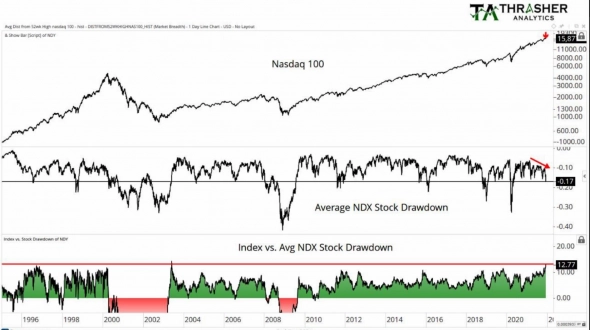

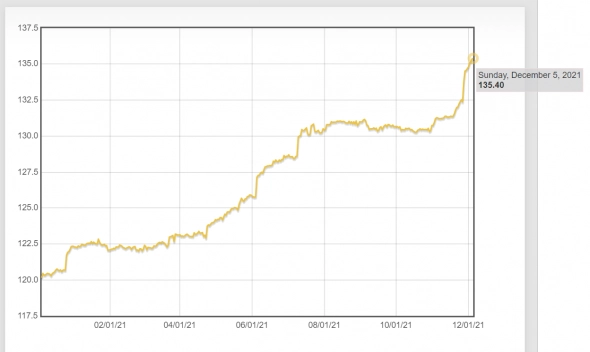

Магия взвешенного индекса творит чудеса. SNP500 упал чуть больше 5%.

Наждак -6.

Тогда как большинство акций входящих в индекс упали на более чем 20%. Канал Менделеев ресерч:

Магия индексов с взвешиванием по рыночной капитализации (market capitalization weighted) — средняя акция, входящая в индекс NASDAQ 100 (ETF — QQQ), падает со своего пика уже на 17%, когда сам NASDAQ 100 держится гигантами и корректируется с максимумов всего на 5%.

Может и правда нет смысла в этой возне, а проще тупо покупать ETF и не дергаться?

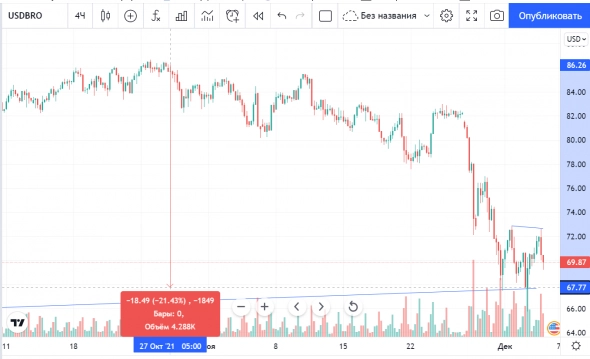

На прошедшей неделе, бросилась в глаза стойкость нефтегаза против падающих котировок нефти. -21% как никак!

А индекс нефтегаза еле еле нападал на -5.8. Очень стронг!

Сезон отчетности закончен.

06.12.2021 На Московской бирже стартует утренняя сессия для рынка акций ГАДЫ!

07.12.2021 День инвестора ММК

07.12.2021 Сбербанк опубликует финансовую отчетность по РСБУ за ноябрь 2021 г.

08.12.2021 Последний день для попадания в реестр акционеров, имеющих право на получение дивидендов Авангарда за 9 месяцев 2021 г.

10.12.2021 АЛРОСА опубликует результаты продаж за ноябрь 2021 г.

10.12.2021 Последний день для попадания в реестр акционеров, имеющих право на получение дивидендов Акрона за 9 месяцев 2021 г.

10.12.2021 Последний день для попадания в реестр акционеров, имеющих право на получение дивидендов Северстали за 9 месяцев 2021 г.

10.12.2021 Черкизово опубликует операционные результаты за ноябрь 2021 г.

Дивиденды.

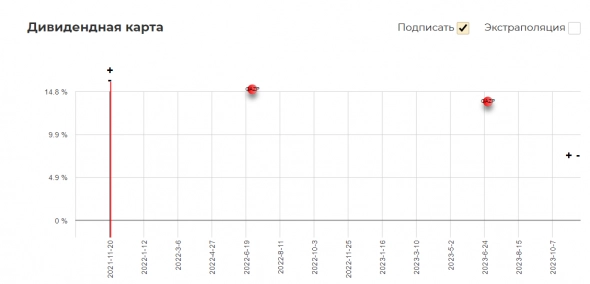

Наступает период «жирных» отсечек.

А летом еще больше. Если декабрь-январь пройдет без потрясений, то ММВБ к лету может себя хорошо показать.

Сбербанк остановился в районе 9% доходности. Если инфляция застопориться, то уже интересно. Интересная трендовая имеется.

ГЗПН готовится к перехаю. Стойкость перед лицом падения нефти намекает на положительный исход. Самое время готовить SPO.

Цены на продукцию Алросы продолжают расти. На конф колее обещали рост цен до 200 долларов в 2022. Это дает очень высокие дивиденды.

Технически есть трендовая и мощный наторгованный объем. Буду пробовать.

Алексей Мидаков насчитал жирные дивы в Газпроме. Нет причин сомневаться. Тридцатка процентов за полтора года....

Технически, появилась интересная трендовая. Буду добирать в спекулятивный портфель при пробое.

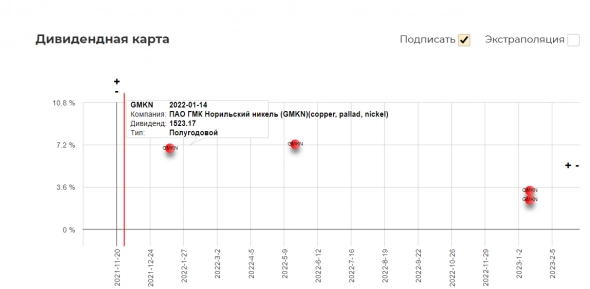

Потанин продолжает тихо скупать акции Нор.Никеля.

Количество и доля (в процентах) голосов, приходящихся на голосующие акции (доли), составляющие уставный капитал эмитента, которыми лицо имело право распоряжаться до наступления указанного основания: 44 375 980 шт./29,0298%.

Количество и доля (в процентах) голосов, приходящихся на голосующие акции (доли), составляющие уставный капитал эмитента, право распоряжаться которыми лицо получило после наступления указанного основания: 46 125 980 шт./30,1746%*.

* Изменение количества голосов, которыми вправе распоряжаться ИНТЕРРОС КЭПИТАЛ ЛИМИТЕД /INTERROS CAPITAL LIMITED, произошло в результате внутригрупповой сделки, что не повлияло на количество голосов, приходящихся на голосующие акции, составляющие уставный капитал эмитента, которыми имеет право распоряжаться Interros Limited (контролирующее лицо компании ИНТЕРРОС КЭПИТАЛ ЛИМИТЕД /INTERROS CAPITAL LIMITED).

За 2021 в течении 2022 дивидендами заплатят 3000р. К 2023 возможно будут какие-то новые договоренности и мы увидим не такое резкое снижение дивидендов. Время в запасе еще есть.

Трендовая для покупок имеется.

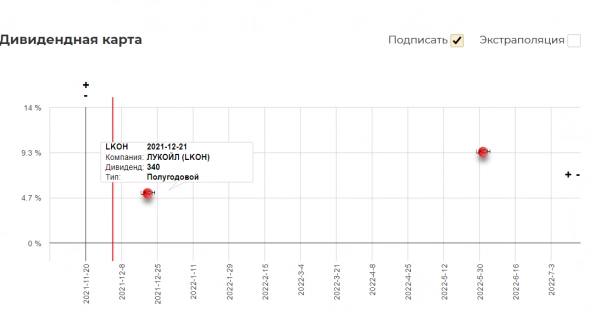

У Лукойла не хватает третьего касания. Очень жду.

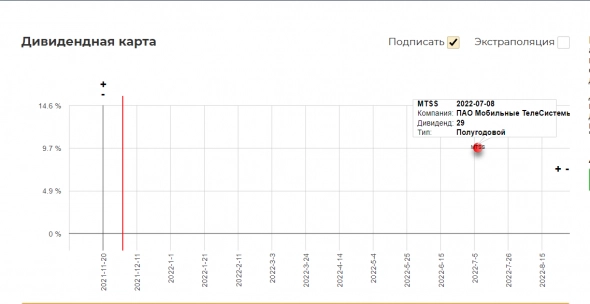

МТС обещает платить больше, чем 28р плюс возможен спец дивиденд от продажи башенного бизнеса. Подробнее разобрал Анатолий здесь.

Технически хотелось, чтобы было так.

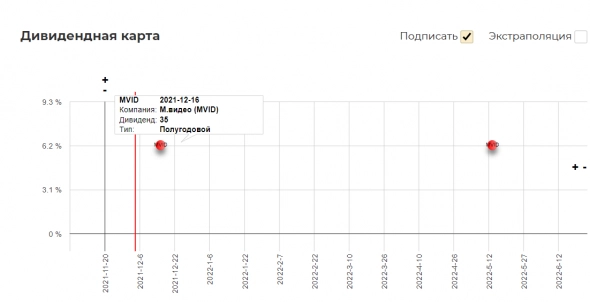

Мвидео платит 35р уже в середине декабря за 1ое полугодие. Верю в столько же летом. Прогноз! 70р за 2021. Михаилу Гуцериеву нужно много денег.

Чуть выше текущих, есть интересная трендовая.

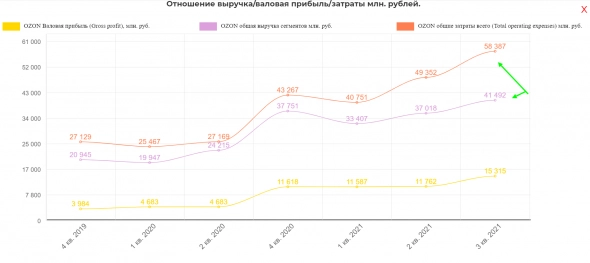

Озон ниже IPO! Скорее всего влияние западного листинга. Покупать опасно, просто ради прикола.

В OZON напрягает отсутствие ядра, генерирующего денежный поток. Яндекс, Пяторочка, Магнит могут долго в убыток развивать онлайн направление. Пока затраты превышают выручку сегментов на 17 млрд. рублей.

Кубышка пока держится.

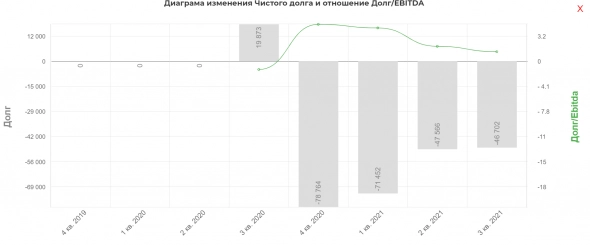

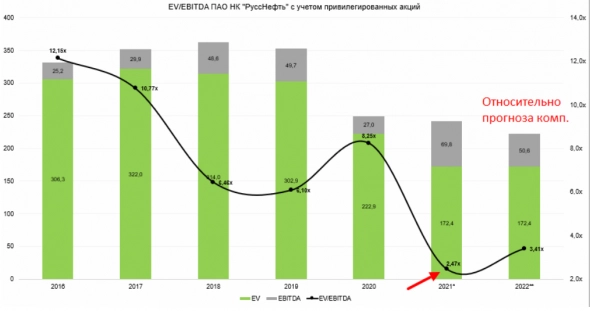

Русснефть выложила сильный пресс релиз за 9 мес. 2021. Оценка бизнеса невероятна.

Маркет Мейкер продолжает держать цену под перелив даже при сильном объеме.

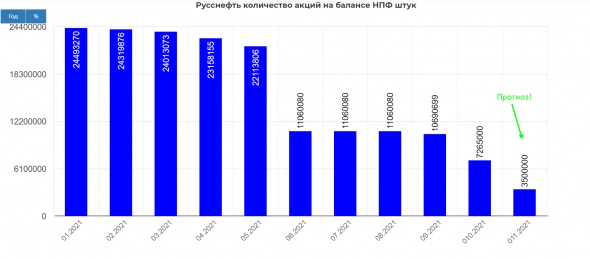

В конце неделе должно быть раскрытие НПФ, как минимум половину от 7 млн. акций уже должны были перелить. Нужно просто ждать.

Итог.

Смотрю крайне позитивно на текущий рынок. Дивидендная доходность необычайно высокая. То что раньше было нормой для годовых, теперь квартальные. Все внимание на инфляцию и ситуацию в Америке. Хотелось бы большего падения.

Типа все ошибаются, а в твоём платном телеграм канале граали раздают всего за 1500 рублей?