5 признаков того, что инвесторы фондового рынка слишком оптимистичны

Статья перевод с сайта zerohedge.com . Несколько интересных графиков и комментариев к ним указывающих на крайнюю перекупленность фондового рынка США . Более подробно: ELLIOTWAVE.ORG

Поскольку инвесторы спешат выйти на фондовый рынок, есть 5 признаков того, что они могут стать слишком бычьими. “Каждую неделю нам кажется, что мы получаем новый заголовок о том, что финансовые рынки делают что-то необычное. Только на этой неделе у нас было:“

- Крипто-токен “игра кальмаров” падает на 99,99% за несколько минут.

- Тесла добавляет сотни миллиардов долларов в стоимость сделки с Hertz, которая даже не была подписана.

- Фондовые рынки США достигли новых рекордных максимумов.

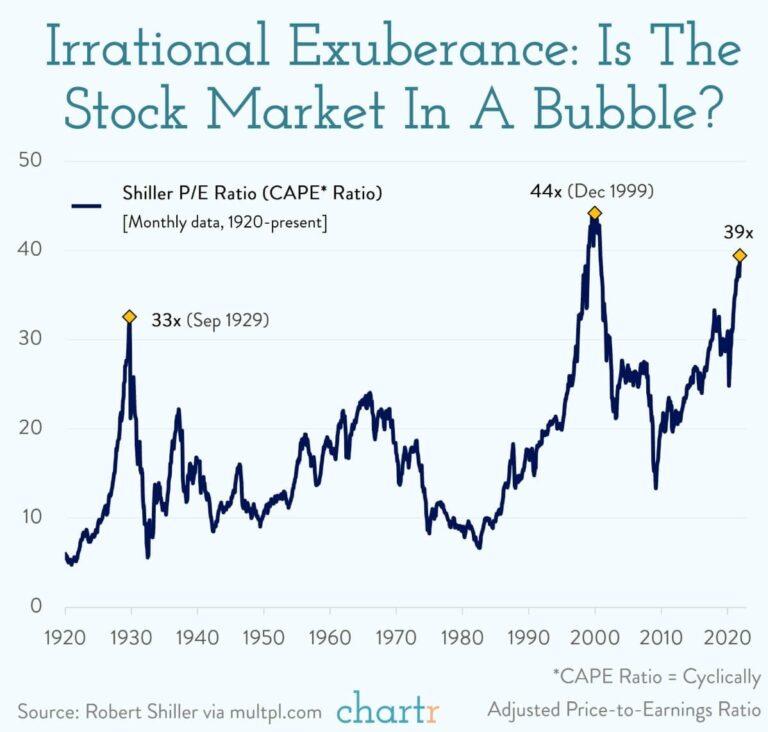

Все это наводит на вопрос: находимся ли мы в пузыре

Считаете ли вы, что рынок находится в пузыре, в основном не имеет значения. То, что заставляет рынок функционировать, — это группа инвесторов, готовых покупать активы по любой цене, и те, кто думает, что они ошибаются.

Как мы отмечали ранее, оценки сами по себе являются ужасным показателем времени. Тем не менее, они многое говорят нам об ожидаемой будущей прибыли и текущей психологии рынка. Более того, учитывая, что оценки отражают готовность покупателя платить увеличивающиеся премии за долевое участие, психологическое изобилие очевидно.

Хотя у рынков был выдающийся год, есть 5 конкретных причин, по которым инвесторы на фондовом рынке должны рассмотреть возможность снижения риска в 2022 году.

1) Инвесторы Чрезвычайно жадны

17 августа мы обсудили получение прибыли и снижение риска в портфелях, учитывая редкость того, что фондовый рынок 6 месяцев подряд демонстрирует положительную доходность.

“В настоящее время на финансовых рынках нет беспокойства по поводу «риска», поскольку «бычий уклон» остается неограниченным. Безусловно, возможно, что продвижение рынка может продолжаться без ослабления на одном из исторически более длинных отрезков. Вопрос только в том, когда это закончится и насколько серьезной будет коррекция?“

В сентябре мы узнали, что рынки сократились на 5%, и CNBC ежедневно публиковал заголовки “Рынки в смятении”. Эта месячная коррекция в значительной степени повлияла на чрезмерные бычьи настроения и агрессивное позиционирование акций в то время. К концу сентября настроения на фондовом рынке были достаточно негативными, чтобы увеличить долю акций в портфелях. Но, конечно, в то время это предложение было встречено большой критикой.

“Поскольку рынки сейчас сильно перепроданы на краткосрочной основе, мы использовали часть наших денежных средств в течение недели, чтобы сбалансировать портфель до нормального уровня распределения”.

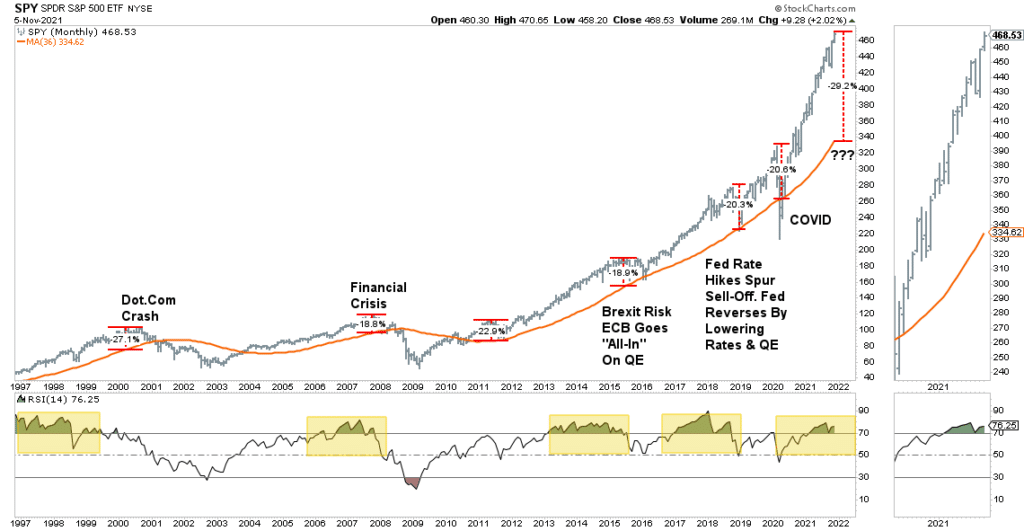

За последний месяц инвесторы довели фондовый рынок до крайне перекупленных, расширенных и отклоненных уровней. В настоящее время отклонение от долгосрочной бычьей месячной скользящей средней является самым большим с 1997 года. Кроме того, фондовый рынок в настоящее время сильно перекуплен, что, как правило, предшествовало более значительным рыночным коррекциям.

2) Распределение акционерного капитала очень агрессивно

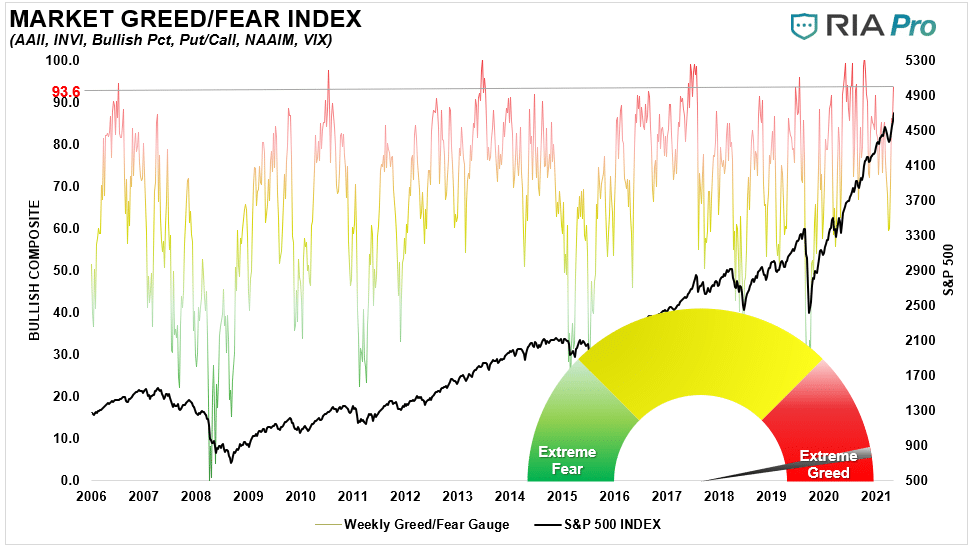

Кроме того, поскольку инвесторы агрессивно вкладываются в акции, риск “панических продаж” будет способствовать более глубокой коррекции. Приведенный ниже показатель “страх/жадность” строится из различных показателей распределения инвесторов, включая AAII, NAAIM и показатели разведки инвесторов. Предыдущие рыночные пики наблюдались при показаниях выше 90. Текущее значение составляет 93,6.

3) Вождение с закрытыми глазами

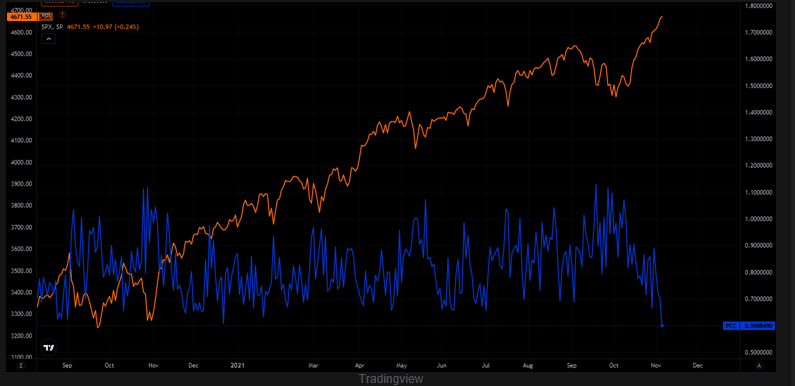

Инвесторы на фондовом рынке часто недооценивают риск того, что что-то пойдет не так. Ранее мы приравнивали это к “вождению с закрытыми глазами». Если дорога очень прямая, возможно, вам удастся на некоторое время избежать аварии. Однако, чем дольше вы продолжаете совершать такой подвиг, риск несчастного случая возрастает в геометрической прогрессии. То же самое относится и к инвесторам. По мере роста рынка инвесторы начинают сбрасывать со счетов риск коррекции. Чем дольше фондовый рынок растет в цене, тем больше становится риск возможного возврата. В настоящее время инвесторы считают, что риск коррекции отсутствует, поскольку объем защитных опционов “пут” упал до нового минимума.

Как показано, когда инвесторам ранее не хватало защиты портфеля, они часто быстро учились сожалеть об этом. Однако эти уроки быстро забываются во время бычьего рынка.

Однако важно помнить, что одной из самых мощных сил на фондовом рынке являются “средние реверсии”.

Вероятно, будет разумно обратить внимание на предстоящую дорогу.

4) Настолько хорошо, насколько это возможно

Как я отметил в своем разговоре с Чарльзом, все на рынке циклично. В настоящее время доходы растут, поддерживая идею переплаты за долевое участие. Однако экономический рост замедляется, и в следующем году сопоставление по годам станет чрезвычайно сложным.

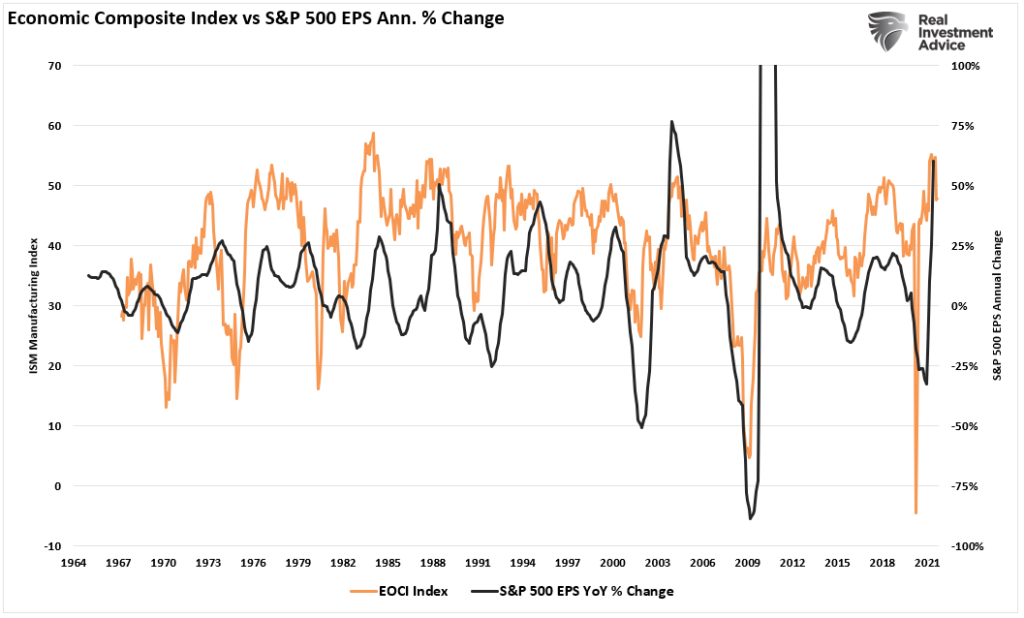

На приведенной ниже диаграмме представлен Сводный индекс экономического производства. Индекс включает CFNAI, индекс деловой активности в Чикаго, ISM Composite, опросы ФРС, Экономический индекс Markit, индекс деловой активности Markit, индекс доверия NFIB, индекс доверия TIPP и индекс LEI. Другими словами, этот показатель является самым широким показателем экономики США, который только существует.

Индекс только что достиг второго по величине рекордного уровня. Учитывая цикличность экономических данных, это говорит о более слабом цикле, который начнется в 2022 году. Важно отметить высокую корреляцию между индексом и годовым изменением доходов.

5) Поддержка уходит

Если все останется равным, то о бычьем прогнозе на 2022 год не может быть и речи. Однако, как мы обсуждали в разделе “3 вещи, которые Вас предупредят:”

“Вопрос, который я получаю чаще всего, звучит так: «Когда будет следующий медвежий рынок?» Есть три конкретных пункта, которые, как правило предсказывают медвежьи рынки и рецессии”.

Эти 3 вещи являются:

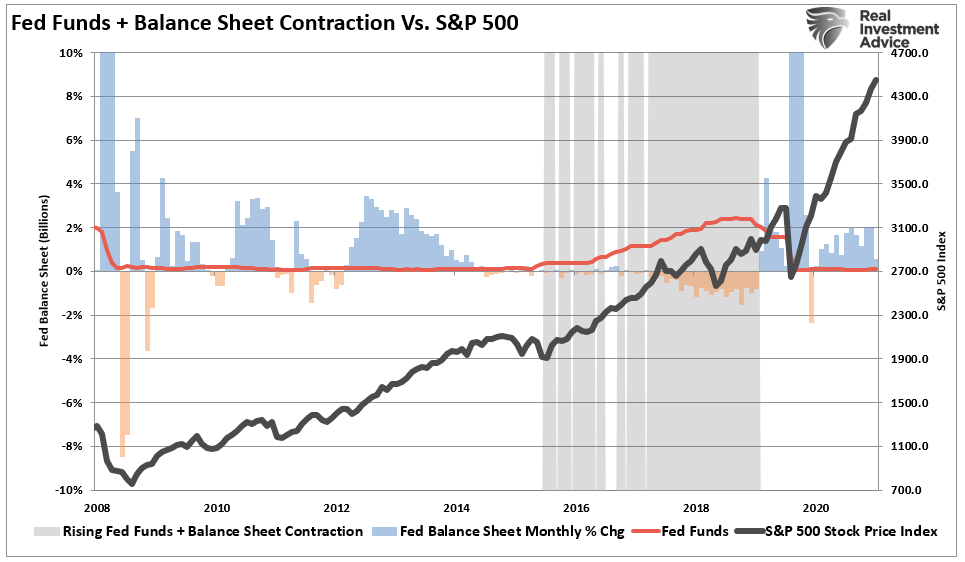

- Кривая доходности.

- ФРС сужает свой баланс.

- ФРС повысила процентные ставки.

В настоящее время кривая доходности выравнивается, но еще не перевернута. ФРС пока не повышает процентные ставки. Тем не менее, они начинают сокращать свой баланс, что исторически приводит к двум другим.

“Риск коррекции рынка возрастает еще больше, когда ФРС одновременно сокращает свой баланс и увеличивает ставку по кредитам овернайт. Что мы теперь знаем, после более чем десятилетнего опыта, так это то, что, когда ФРС начинает замедлять или истощать свою денежную ликвидность, часы начинают отсчитывать следующий корректирующий цикл”.

Означает ли это, что вы должны все продать и перейти на наличные? Конечно, нет.

Как однажды язвительно заметил Джон Мейнард Кейнс: “Рынки могут оставаться иррациональными дольше, чем вы можете оставаться платежеспособными”. Но ты можешь взять все под контроль.

Почему инвестирование похоже на садоводство

Самая большая ошибка, которую со временем совершают инвесторы на фондовом рынке, — это неспособность управлять инвестиционным риском. За прошедшие годы я обнаружил, что концепция “садоводства”, как правило, находит отклик у отдельных людей, когда речь заходит об управлении портфелями.

Инвестирование имеет много общего с садоводством. “Весной” пришло время возделывать почву и сажать семена для летних культур. Затем, конечно, землю нужно полить и удобрить, а сорняки выдернуть. В противном случае сад не будет расти. Затем, когда “Весна превращается в лето”, приходит время собирать урожай, который произвел сад, и начинать чередовать посевы для цикла “Осень». В конце концов, даже эти культуры должны быть собраны до того, как выпадет “зимний” снег.

Поэтому, чтобы иметь успешный и обильный сад, мы должны:

- Подготовьте почву (накопите достаточно денежных средств для создания правильно диверсифицированного распределения)

- Сажайте в соответствии с сезоном (постройте распределение на основе циклов)

- Поливать и удобрять (регулярно пополнять портфель наличными для возможности покупки)

- Сорняк (продавайте неудачников и отстающих, сорняки в конечном итоге “задушат” другие растения)

- Сбор урожая (регулярно извлекайте прибыль, иначе “награда сгниет на корню”)

- Сажайте снова в соответствии с сезоном (добавляйте новые инвестиции в нужное время)

Как и все в жизни, у всего есть “сезон” и “цикл”. Когда дело доходит до фондового рынка, времена года диктуются “техническими конструкциями”. Долгосрочные “циклы” диктуются “оценками”.

В настоящее время, как отмечалось выше, “технические конструкции” предупреждают нас, что мы в поздней “осени”, и приближается “зима».

Вот почему мы сейчас предпринимаем действия, чтобы “ухаживать за нашим садом”. Поступая таким образом, мы можем подготовиться к первому “похолоданию” зимы.

Alexey19912 ноября 2021, 21:14Подобные статьи я вижу тут последние 3 года, не меньше. И это все больше напоминает сломанные часы: когда-нибудь то покажут верное время. Когда же мы дождемся обвала?0

Alexey19912 ноября 2021, 21:14Подобные статьи я вижу тут последние 3 года, не меньше. И это все больше напоминает сломанные часы: когда-нибудь то покажут верное время. Когда же мы дождемся обвала?0