Telemedicine. Как инвестировать в телемедицину

Вторая публикация по анализу современных трендов посвящена Телемедицине.

Разбираюсь по пунктам:

🔹Что это и зачем нужно?

🔹Есть ли потенциал для дальнейшего роста?

🔹В каких точках происходит развитие сферы?

🔹Какие компании внедряют телемедицину в свои модели?

Время чтения ~ 13 минут.

Обратная связь и обсуждение приветствуется.

О том, что это за статьи и зачем я об этом пишу, можно прочесть здесь.

Этот текст — ответвление предыдущей статьи о глобальном рынке цифрового здравоохранения. ETF и часть основных игроков пересекается с анализом Digital Health. Но в то же время в этой статье фигурируют новые компании, удовлетворяющие обеим темам, которые я нашел в процессе подготовки материала.

Телемедицина (Telemedicine) — это дистанционное предоставление медицинских услуг и взаимодействие медицинских работников между собой с помощью телекоммуникационных технологий, т.е. взаимодействия как «врач — пациент», так и «врач — врач»

Если проанализировать доступные краткие ревью аналитических отчетов крупных исследовательских агентств, то можно выяснить, что текущая оценка глобального рынка телемедицины в среднем находится в районе $70-75bn. Что составляет около 50% от всего рынка цифровой медицины по существующим оценкам, которые я приводил в первой статье.

Основываясь на 6 исследованиях, которые я нашел, средняя прогнозная оценка на 2027 год составляет $248bn, а минимальная - $172bn. К 2030 это будет $458bn и $299bn соответственно. При этом средний CAGR оценивается около 22%, а минимальный - 18,2%. В таком случае доля телемедицины в общей оценке рынка цифровой медицины по усредненному прогнозу немного вырастет и будет составлять 55-60%.

CAGR (Compound annual growth rate) — совокупный среднегодовой темп роста.

Около 40% рынка приходится на Северную Америку. Это обсуловлено присутствием основных игроков, сильной государственной поддержкой, нарастающей популярностью телеконсультации как услуги в целом. Опросы врачей, проводимые Amwell, показали, что готовность врачей использовать телемедицину выросла с 57% в 2015 до 69% в 2019 году.

Ожидается, что Европа сохранит вторую позицию по доле рынка, что может быть объяснено существенным улучшением государственной политики в области Digital Health и ростом темпов распространения хронических заболеваний.

Азиатско-Тихоокеанский регион, Латинская Америка и Африка пока что на стартовом этапе развития в этой сфере. Их рынок пока представлен рядом пилотных государственных проектов и стартапов.

Почему это полезно?Эксперты выделяют целый ряд сценариев, когда удаленная консультация в формате «врач — пациент» может быть удобна. Например:

- Вам нужна консультация по поводу замеченных симптомов и хочется понимать, стоит ли с этим обращаться к специалисту на полноценный прием

- Вы не знаете, к какому врачу вам нужно обращаться с вашими симптомами, и хотите, чтобы вас проконсультировали

- Вы находитесь на отдыхе в другой стране и хотите получить медицинскую консультацию у русскоговорящего врача

- Дистанционное наблюдение после планового лечения или очного приема

- Контроль и коррекция назначенного лечения после первоначального визита

- Доступность

В современном мобильном мире, в особенности в крупных городах, большинство людей не хочет тратить время на обращение ко врачу, если проблема не приняла серьезный оборот. Я думаю, здесь многие могут узнать себя. Сложно найти время для посещения врача, когда его часы приема сильно ограничены, свободное окно есть только в конкретный день на следующей неделе, а сам врач находится на другом конце города. Особенно если проблема не кажется серьезной.

Это аналогично ситуации, когда вы звоните знакомому врачу терапевту/хирургу/неврологу в попытке узнать, что делать с больным ухом или ковидными симптомами. И неважно, что это не его специальность. А как быть, если у вас нет знакомых врачей? Телемедицина в перспективе дает возможность получить профильную консультацию любому человеку за разумные деньги.

- Влияние COVID-19

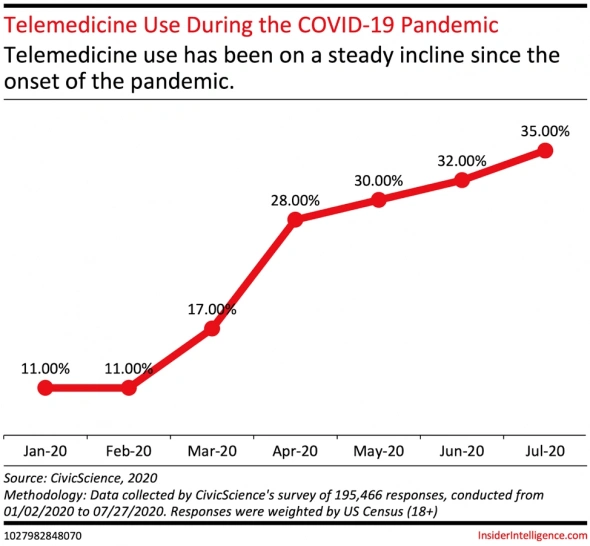

Во время пандемии использование систем телемедицины увеличивалось по мере роста числа случаев заражения вирусом COVID-19 и роста числа хронических респираторных заболеваний. Пациенты с гриппозными симптомами могли воспользоваться системами телемедицины для «посещения» медицинских учреждений на расстоянии. Большинство поставщиков телемедицинских услуг показывают огромный прирост новых пользователей. Например, Teladoc Health (TDOC) отмечает 60% увеличение количества консультаций уже в I квартале 2020 года по сравнению с IV кварталом 2019.

Согласно ряду опросов количество людей, готовых пользоваться телемедициной, выросло примерно в 3 раза после появления COVID-19.

Также пандемия подтолкнула некоторые государственные структуры к политической поддержке телемедицины и вводу компенсационных льгот. Так, в марте 2020 Федеральная комиссия по связи США (FCC) учредила госпрограмму, чтобы помочь учреждениям здравоохранения в стране внедрить телемедицинские технологии, а Министерство здравоохранения Индии выпустило директиву, утверждающую методики проведения телемедицинских консультаций на государственном уровне. В Китае уже довольно давно действует комплексная правительственная стратегия «Здоровый Китай».

- Искусственный интеллект

На данный момент комбинация искусственного интеллекта и телемедицины проявляется в интересном проекте, осуществленном компанией Ping An Good Doctor, которая является крупнейшим поставщиком медицинских онлайн-услуг в Китае и дочкой страховой компании Ping An. Проект называется “One-Minute Clinics” и представляет собой небольшую будку, куда пользователь заходит для консультации с врачом. Первичный контакт происходит через виртуального AI-доктора, который за несколько минут получает от клиента информацию о симптомах и его медицинской истории через голос или ввод текста, а затем дает предварительную диагностику заболеваний. После чего по видеосвязи подключается настоящий врач для контроля удаленной диагностики, консультации и выдачи онлайн-рецептов. С 2019-го года было установлено около 1000 таких будок в 8 провинциях Китая. Схожую модель косвенно используют Walmart (WMT) и CVS Health (CVS).

Также AI в телемедицине создает огромный ряд возможностей для удаленного контроля состояния пациента, имитируя личное общение между пациентом и врачом.

Одним из важных аспектов наблюдения за пациентом является прием лекарств. Несоблюдение плана или режима приема медикаментов — фактор, приводящий к сбою и неэффективности медицинского обслуживания в целом. В компании Omnicell (OMCL) уже сейчас внедрены решения на основе AI для управления приемом лекарств, получением рецептов и самих препаратов.

- Снижение расходов и стоимости услуг

До пандемии, согласно исследованию Amwell, 54% взрослого населения США заявили, что они пользовались бы телемедициной, если бы это означало экономию денег. А поскольку поставщики услуг хотят видеть постоянные выгоды от инвестиций в телемедицину, они либо сохранят более низкие затраты в будущем за счет уменьшения нагрузки на медицинский персонал, либо смогут увеличить выручку благодаря возможности оказывать услуги все большему числу клиентов.

В дальнейшем использование, например, AI для разгрузки специалистов от несложных, но занимающих время, задач, позволит увеличить количество консультаций и снизить стоимость обслуживания как для провайдера услуг, так и для пользователя.

Если раньше врачи настоятельно рекомендовали не ставить себе диагноз по результатам запросов в интернете, то сейчас, наоборот, этот процесс встраивается в практику. Предполагается, что специализированным приложениям можно и нужно задавать вопросы по своей симптоматике, чтобы знать, к какому врачу стоит обратиться в первую очередь.

Проблемные зоны сектора- Кибербезопасность. Пожалуй, в телемедицине это основная проблема, как и для всей Digital Health отрасли. Медицинские организации остаются одной из главных целей для онлайн-преступников, поэтому безопасности данных уделяют особое внимание. Около года назад хакеры получили доступ к базам крупнейшей частной психотерапевтической клиники в Финляндии. Угрожая сливом данных, преступники требовали выкуп порядка €200-500 с каждого пациента персонально и €450тыс. с самой клиники. Проблему пытались решить на правительственном уровне, но мошенники так и не были пойманы, а данные клиентов, в том числе видеозаписи сессий, оказались в даркнете.

- Технические сложности. К разрабатываемым телемедицинским системам предъявляются довольно жесткие требования. Платформа должна иметь возможность работать в условиях многосторонней связи, высокой нагрузки и обеспечивать высокое качество изображения, потому что зачастую от этого может зависеть жизнь пациента.

- Стоимость. Решение описанных технических сложностей возможно, но пока что это стоит дорого. К тому же, цена внедрения телемедицинской системы с нуля где-нибудь в отдельном регионе может быть слишком высокой для реализации.

- Консерватизм врачей. Сомнения и иногда, возможно, даже неприязнь медиков и руководителей в отношении непривычных и еще не проверенных технологических нововведений. Полагаю, что здесь будет прослеживаться корреляция консерватизма с возрастом врачей и страной, где осуществляется врачебная деятельность. Плюс к консерватизму может добавиться недостаточная квалификация, препятствующая качественной работе в телемедицинских системах.

- Консерватизм населения. Аналогично предыдущему пункту, недоверие людей к новым методикам медицинского взаимодействия. Низкий уровень информированности. Понятное нежелание людей делиться конфиденциальной информацией.

В этот раз список интересных имен получился подлиннее. Здесь нужно обратить внимание, что большинство компаний, описанных ниже, имеют небольшую долю телемедицины в общей выручке, специализируясь на смежных отраслях. Но все же, эти инициативы заметны и имеют перспективы роста.

Amazon (AMZN, $1690bn) — Непрофильная компания по сегодняшней теме, но наибольшая по капитализации. В 2019 году компания запустила виртуальную клинику для своих сотрудников в Сиэтле с возможностью наблюдаться на дому, получившую название Amazon Care. А летом 2021 Amazon расширил этот проект. Клиника по-прежнему действует только для сотрудников и партнерских компаний, но уже по всей стране. Следующим шагом будет обслуживание всех желающих. Подобная инициатива есть также у Apple (AAPL). Их проект AC Welness осуществляет медицинскую поддержку работников, но пока неизвестно о их целях по расширению.

CVS Health (CVS, $117bn) — Один из крупнейших в США поставщик рецептурных препаратов. Расширяет свое присутствие в других сферах. Так, благодаря покупке страховой компании Aetna в 2018 году, компания получила партнерские связи с Teladoc (TDOC) и теперь имеет возможность проводить видеосеансы в рамках своих MinuteClinics (по смыслу это похоже на будки Ping An, о которых писал выше, но здесь все-таки клиника с персоналом, пусть и маленькая).

Humana (HUM, $57bn) — Американская компания, занимающаяся медицинским страхованием. Предоставляет варианты страховок, покрывающих именно телемедицинские услуги. Много инвестирует в пилотные проекты, связанные с телемедициной, на ранней стадии. В 2019 году был заключен 7-летний контракт с популярным в США сервисом Doctor on Demand на создание собственной онлайн-платформы для пользователей Humana.

KKR (KKR, $47bn) — Фонд прямых инвестиций, показывающий чистый IRR 18,9%. Под управлением фонда $429bn.

IRR фонда — в данном случае среднегодовая доходность в % от управляемых средств. Доход фонды получают при выходе из инвестиций (продаже портфельных компаний) или получении дивидендов. Чистый IRR означает доходность после вычета комиссий самого фонда.

Совсем не профильная компания, но здесь фигурирует по причине большой аллокации в своем портфеле на частные компании цифрового здравоохранения.

Одно из самых громких поглощений — покупка WebMD за $2,8bn в 2017 году. WebMD на своей платформе дает ряд решений, от приложения для предварительной самодиагностики до поиска врачей и удаленных консультаций. KKR, имеющий в портфеле широкую линейку подобных небольших стартапов, тоже выиграет от роста индустрии.

M3 (MTHRY, $40bn) — Японская компания начинала как оператор медицинских сайтов, хранящих и обрабатывающих информацию о врачах и пациентах. А сейчас, помимо прочего, имеет платформу для телемедицинских услуг.

Teladoc (TDOC, $20bn) — Крупнейшая публичная компания, профильно занимающаяся телемедициной.

GoodRx (GDRX, $17bn) — Стартовав как сервис по сравнению лекарственных препаратов, компания смогла сделать разворот, приобразовавшись в платформу с широким спектром медицинских услуг, включая телемедицину. Это стало возможным в том числе благодаря приобретению телемедицинского проекта HeyDoctor примерно за $2bn. В прошлом году приложение компании было самым загружаемым медицинским приложением на площадках Apple и Google Play.

Doximity (DOCS, $13bn) — Социальная сеть для врачей и одновременно платформа для видеоконсультации посетителей.

23andMe Holding (ME, $6bn) — Специализируется на генетических тестах. В конце октября этого года выкупили компанию Lemonaid Health за $0,4bn. Профиль Lemonaid — телемедицина и доставка лекарств. 23andMe ищет возможности симбиоза своей основной деятельности и телемедицинских услуг.

Babylon Holdings (BBLN, $4bn) — Британская компания, ставшая публичной буквально 2 недели назад. Babylon называют одной из самых быстрорастущих компаний в секторе. Упор на превентивную профилактическую помощь для снижения рисков заболеваний и, соответственно, расходов пользователя. Собственная виртуальная платформа. Только в 2020 году было оказано 2млн. телеконсультаций и осуществлено почти 4 млн. взаимодействий с AI.

One Medical (ONEM, $3bn) — Развивает собственную платформу для оказания телемедицинских услуг.

AmWell (AMWL, $2bn) — Развивает собственную платформу для оказания телемедицинских услуг.

ETFИз 7 ETF, которые были рассмотрены в статье, посвященной Digital Health, я оставил 3, где хоть в каком-то объеме можно увидеть рассмотренные компании.

1. ARK Genomic Revolution ETF (ARKG) — Единственный активно-управляемый фонд (не имеющий под собой индекса для повторения) в данном списке. Основной упор на компании, работающие в направлении геномики, но на данный момент самая большая доля в фонде у Teladoc — 7,9%. Также небольшая доля есть у One Medical — 1%. Достаточно ровное распределение по капитализации. Самая высокая комиссия, среди рассматриваемых вариантов, т.к. фонд активно-управляемый.

2. iShares U.S. Healthcare Providers ETF (IHF) — Фокус на оказание медицинских услуг. Здесь уже больше знакомых имен. В топ 5 компаний по аллокации входят: CVS Health — 13,3%, Anthem — 10,7%, Humana — 4,7%. Также тут можно увидеть Teladoc с долей в 3,2%. И совсем мелкие доли у GoodRx и One Medical - 0,7% на двоих.

3. Global X Telemedicine & Digital Health ETF (EDOC) — Здесь в лидерах по объему технологические компании, больше сфокусированные на приборах мониторинга (что тоже относится к Telehealth) - Tandem Diabetes Care — 6,3% и DexCom — 6,2%. Также присутствуют: Teladoc — 3,5%, M3 — 3,5%, GoodRx — 2,2%, One Medical — 2%, Ping An — 1,4%, AmWell — 1,3%. И даже можно найти еще более мелкие профильные компании - eHealth и LifeMD с долями 0,7% и 0,2% соответственно. Здесь заметна хорошая аллокация, как по секторам деятельности, так и по капитализации, а также присутствие азиатских компаний. В минусах то, что ETF торгуется чуть больше года, и высокая комиссия.

Варианты инвестиций в сектор в РФ

В России постепенно набирают популярность платформы и приложения для телемедицинских услуг. Среди наиболее скачиваемых вариантов можно найти ONDOC, Доктор Рядом Телемед, Яндекс.Здоровье, СберЗдоровье, SmartMed. Первые два принадлежат частным компаниям, с Яндексом (YNDX) и Сбербанком (SBER) все понятно, а SmartMed — это проект Медси, которая в свою очередь принадлежит АФК Системе (AFKS). Для данных публичных компаний это слишком мелкие направления и вряд ли от них есть какая-то заметная выручка, но сами инициативы интересны.

Для квалифицированного инвестора доступны фонды ARKG и IHF. Я полагаю, что EDOC при желании можно добавить по запросу, это нормальная практика. Для рядового инвестора в РФ рассмотренные ETF недоступны. Здесь единственным решением будет самостоятельно сформировать некую группу, посвященную сектору, внутри своего портфеля. Или остановиться на нескольких отдельных игроках. В этом случае рекомендую тщательно изучить бизнес интересующей компании, прежде чем точечно вкладываться в нее. На бирже СПБ присутствуют все компании, фигурировавшие выше, кроме M3, 23andMe, Babylon и AmWell.

ВыводГлобально я не верю, что после широкого внедрения телемедицины люди откажутся от нее. Да, найдутся «староверы», которые до последнего будут игнорировать новые возможности. Будут те, кто чаще предпочтет традиционный поход ко врачу. Но большая часть начальных проблем будет решаться удаленно на консультационном уровне.

И пусть сейчас телемедициной пользуется в основном молодежь, можно предположить, что постепенно будет расти доля пациентов среднего и пожилого возраста. Те, кто нуждается в постоянном уходе, получат круглосуточный онлайн доступ к врачам и сиделкам. Это дает простор для роста сектора, учитывая общую тенденцию к старению населения.

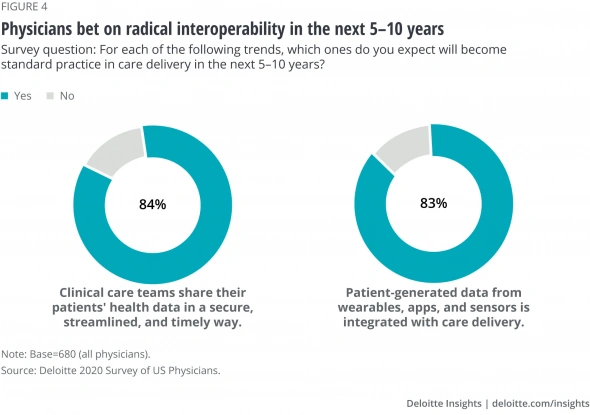

В ходе исследования Deloitte от 2020-го года врачам и руководителям в здравоохранении в США предложили выбрать, что из предложенных в опросе утверждений станет стандартной практикой в перспективе 5-10 лет. На картинке выше можно увидеть, что и те, и другие сошлись во мнении, что командная работа, быстрый доступ и возможность обмена медицинской информацией пациентов станут обычным делом. А также обе группы опрошенных оптимистичны в отношении того, что данные о пациентах с носимых устройств будут интегрированы в систему здравоохранения.

Да, здесь нет никакой фантастики в духе роботов-хирургов или идеального врача на основе AI, но зато есть понятные и уже осязаемые тренды, о перспективе которых спокойно говорят люди из отрасли. В конце концов, кто может дать более адекватное мнение?

Сергей Нагель07 ноября 2021, 20:22по мере создания подключаемых к инету домашних диагностических гаджетов этот сегмент будет расти и шириться.+1

Сергей Нагель07 ноября 2021, 20:22по мере создания подключаемых к инету домашних диагностических гаджетов этот сегмент будет расти и шириться.+1