IPO "Красное & Белое" и "Бристоль". Стоит ли участвовать в IPO Mercury Retail?

Mercury Retail — третий крупнейший российский ритейлер, управляющий сетями «Красное & Белое» и «Бристоль» проведет IPO на Московской бирже

Книга заявок в рамках IPO компании Mercury Retail Holding уже подписана. Торги начнутся 10 ноября под тикером MRHL.

В качестве глобальных координаторов и букраннеров в рамках IPO выступают BofA Securities, J.P. Morgan, SberCIB и «ВТБ Капитал». В число букраннеров также входят Газпромбанк и Renaissance Capital.

Ценовой диапазон — $6-6,5 за GDR. Это соответствует рыночной капитализации — $12-13 млрд.

Объем предложения — до 200 млн GDR, то есть продающие акционеры выручат $1,2-1,3 млрд. Сама компания в рамках IPO средства не привлекает.

Преимущества.

Компания постепенно растет.Количество открытых магазинов за последний год увеличилось на 12,5%.

• У магазинов Mercury Retail Holding более низкие цены на весь ассортимент. В некоторой степени, это происходит за счёт экономии на аренде. Все помещения под магазины компания берет в долгосрочную аренду на 7-10 лет. В итоге, на торговые площади тратится всего 2% от выручки, а это в 2 раза меньше, чем у стандартных торговых сетей. Кроме этого, у Mercury практически нулевые потери. В то время, как в Магните и Перекрёстке стабильные потери 3,5-4%, в основном за счёт воровства.

• В формате ultra-convenience, Mercury – 100 процентный лидер в России. Его доля рынка составляет 43%. Из крупных ритейлеров в таком же формате работает Вкусвилл, но его доля всего 6,8%.

• Кроме экономии на аренде, для снижения цены используется ещё один фактор. Это ограничение ассортимента. Например, вместо десяти видов консервов по сто банок, закупается тысяча одинаковых банок у одного поставщика. Также, Mercury ищет самых выгодных поставщиков, сравнивая цены. Всё это позволяет Mercury расти в среднем быстрее рынка. У неё более высокая рентабельность, поскольку меньше затраты на аренду, ремонт и оборудование торговых точек.

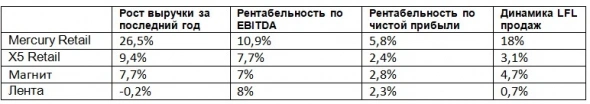

Далее в цифрах:

Mercury, имеет хорошие шансы расти значительно быстрее рынка.

• Компания не намерена наращивать долг и увеличивать капзатраты в ближайшем будущем.Mercury выплачивает и продолжит выплачивать после IPO половину чистой прибыли в виде дивидендов каждый квартал.

• У компании сильная стратегия роста. В 2022 году запланировано открытие 2500 новых магазинов. А далее, компания будет открывать по 3000 магазинов в год. При этом поддерживать высокую рентабельность, наращивать LFL продажи на 10% ежегодно.

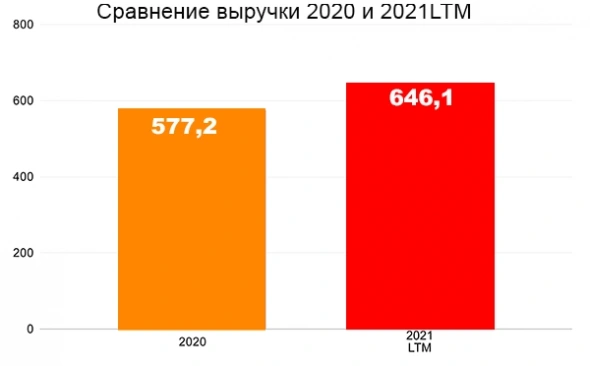

Финансовые показатели.• В первом полугодии 2021г. Mercury Retail Group увеличила выручку на 26,5%г/г, до 328,7 млрд рублей.

☝🏻 По прогнозам BofA, выручка Mercury Retail Group к 2025 году достигнет 1,7 трлн рублей.

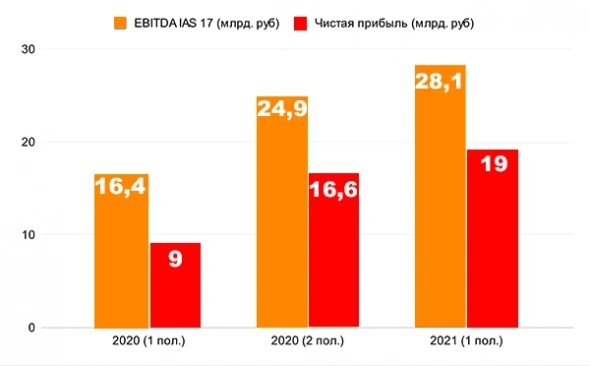

• Показатели EBITDA и чистая прибыль тоже растут.

На графике ниже динамика EBITDA и чистая прибыль за последние 12 месяцев.

• Рентабельность находится на высоком уровне и продолжает увеличиваться.

Рентабельность и динамика LFL продаж.

CAPEX всего 1% от выручки. Т.е, компании удается успешно расти без значительных затрат и роста долга.

К рискам.

• Т.к бумаги продают действующие акционеры, компания не получит денег от IPO. Есть предположения, что у акционеров появится потребность в кэше или желание частично выйти из актива.

• Конкуренция. По словам Комарова, хотя у Mercury Retail Group не так много конкурентов сейчас, в будущем их станет больше. Например, «Белуга» активно развивает своего ритейлера «Винлаб».

Другие ритейлеры тоже заметили тренд на уменьшение площадей магазинов. Поэтому очень вероятно, что X5 Retail Group и Магнит попробуют войти в сегмент ultra-convenience.

• Один из самых опасных – регуляторный риск. Поскольку компания торгует алкоголем, она в фокусе внимания регулирующих органов. В России запрещена онлайн-торговля алкоголем, а это блокирует для компании один из главных потенциальных каналов сбыта.

SWOT-Анализ.

Сильные стороны: растущие показатели, рентабельность выше чем у конкурентов, работа в быстрорастущем сегменте рынка.

Слабые стороны: нет онлайн-продаж, диверсификация бизнеса слабая – все магазины одного формата.

Возможности: увеличение доли рынка за счет более высоких темпов роста, чем у конкурентов.

Риски: высокая конкуренция в секторе и госрегулирование в торговле алкоголем и табаком. При этом, конкуренция в ритейле в целом высока, а вот в сегменте ultra-convenience её пока почти нет.

Подведем итог. Mercury Retail Group – третий по величине на рынке продуктового ритейла. Компания работает в быстрорастущем сегменте ultra-convenience и выигрывает в рентабельности у конкурентов за счёт более низких затрат. Всё это дает надежду на продолжение роста.

________________________________________________________________________

Пишите в комментариях какое решение Вы приняли для себя на счет IPO Mercury Retail?

🙂 Если понравилась статья, подписывайтесь ✅

💼 Всем удачных инвестиций 💰

👉🏻 Telegram канал — t.me/Investhrust

👉🏻 YouTube канал — www.youtube.com/channel/UCphcYgtKJxn0BAMiBhRvMXw

Бате надо сказать, чтобы тоже на АйПиО шёл. У него — качество!

Но дорогая. Причем сильно дорогая. Думаю, надо подождать когда просядет после IPO и дальше уже прикидывать.

Сайт компании сверстан за 3 копейки. Нормальной презы нет. А внеочередные дивы за кредит это окей.

После медитации в четверг над их проспектом, снял заявку на участие.