Как избежать потерянного десятилетия в ваших инвестициях? “Причудливый” инвестиционный портфель

Для начала давайте разберемся, что такое потерянное десятилетие. Большинство фондовых рынков и экономик отдельных стран (не все), переживали такие периоды, когда доходность фондового рынка в течение 10 лет была околонулевой или отрицательной. Для инвесторов это означало значительные потери в реальном выражении (за вычетом инфляции). Яркие примеры тому: Япония после 1990-го, США после 2000-го, Россия после 2008-го. Да, с учетом дивидендов картинка несколько приятнее, но в любом случае имеет кардинальный разрыв между тем, что инвесторы ожидали получить, и тем, что по факту получили.

Как защититься от подобных сценариев? Единственный вариант — это диверсификация. И в этой статье я расскажу вам про самый “причудливый” портфель, который способен защитить ваш капитал от подобного сценария. Этот портфель недавно попался мне на глаза, и показался крайне близким к моей философии широкой деверсификации капитала. Подробнее о ней я часто пишу в своем Telegram канале, и если этот текст вам покажется интересным, обязательно на него подпишитесь, ссылка будет в конце статьи. Кроме того там вы найдете идеи в отдельные акции и аналитические заметки по рынку.

Теперь давайте разберем, чем же плохи моно инвестиции. Очевидно, главный риск моно портфелей — это большой риск и низкая доходность в отдельные периоды. Причем речь идет не только про инвестиции в отдельные страны, но и про инвестиции в отдельные классы активов. В последние годы даже самым ярым адептам долгов стало невозможно доказывать инвесторам, что 2-3% годовых, это норма. И единственным выходом защиты капитала является — широкая диверсификация по классам активов.

Какие классы активов у нас есть для работы:

Акции. В среднем данный класс генерирует 7-11% годовых

Долги или же fixed income. Долги бывают государственные и корпоративные, и разного уровня надежности. Средняя доходность 2-5% в год

Недвижимость. Этот класс по доходности схож с акциями, а в определенные периоды способен генерировать даже больше. Плюс сама доходность складывается из рентного дохода и роста стоимости актива. Т.е. недвижимость, как инвестиционный инструмент, по характеристикам имеет схожесть как с акциями, так и с облигациями.

Альтернативные инвестиции. Сюда входит все то, что не попало ни в одну из предыдущих категорий. Драгоценные металлы, коммодитис, рыночнонейтральные стратегии торговли, предметы искусства и т.д.

Кэш. Тут все просто, это наличность, банковские счета и другие долговые инструменты со сроком до 3 месяцев. Тут доходность в районе 2% по истории, но сейчас, разумеется, это ноль по большинству валют

И каждый этот класс имеет огромное количество подклассов, описание которых заслуживает небольшой книжки. Что же такое причудливый портфель и почему он имеет такое название? Причудливый он потому, что имея крайне простую структуру, исторически способен показывать доходность схожу с рынком акций, при этом имея в три раза меньшую максимальную просадку. Причудливый портфель состоит из пяти основных компонентов в равных долях:

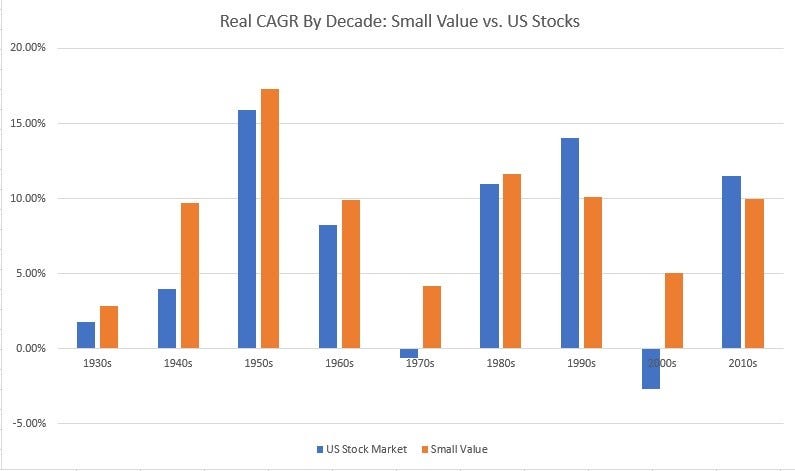

Американские акции стоимости (value — дешевые по различным мультипликаторам) малой капитализации. Почему именно они? Дело в том, что акции малой капитализации исторически показывают более высокую доходность, чем широкий рынок. Как и акции стоимости. Поэтому акции стоимости малой капитализации, в теории, должны показывать значительно лучшую доходность, чем широкий рынок. Справедливости ради, последние 10 лет это совершенно не так, и акции “стоимости” в целом, как подкласс, сильно проигрывают широкому рынку. Что же касается конкретно подкласса акций стоимости малой капитализации, то этот подкласс проигрывает только последние пару лет, в остальное время доходность была действительно лучше широкого рынка.

Международные акции малой капитализации. С акциями малой капитализации мы разобрались выше. А вот международные акции нужны малой капитализации служат для деверсификации, чтобы underperformance в одной стране не утянул доходность вашего портфеля на дно.

Недвижимость (10% американская, 10% международная). Разделение доли на недвижимость 50/50 между американской недвижимостью и международной, такая же как и в доли отведенной под акции. Недвижимость, как я и писал ранее, имеет схожую доходность с рынком акций. Но преимущество нахождение этого инструмента в портфеле в том, что зачастую тренды бурного роста на фондовом рынке, и на рынке недвижимости не совпадают. Соответственно, диверсификация между этими классами активов значительно сгладит итоговую доходность вашего инвестиционного портфеля.

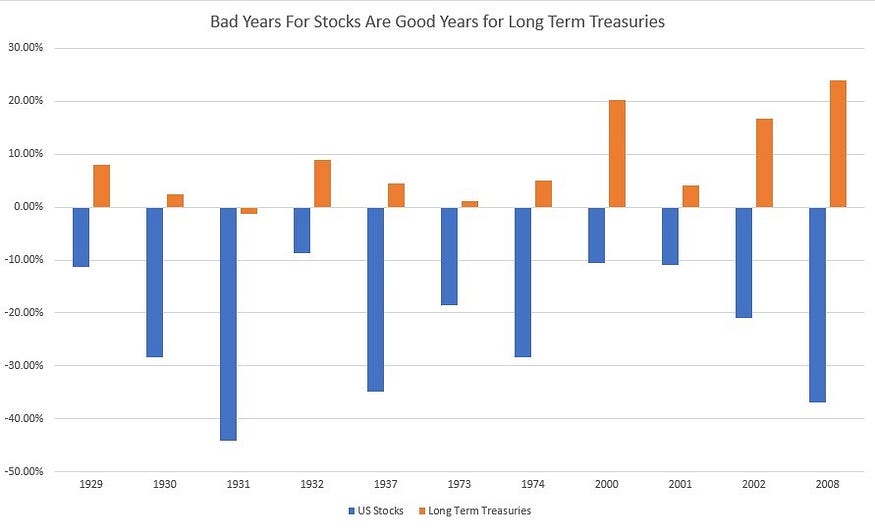

Долгосрочные трежерис (долги американского правительства). Это мой любимый инструмент для хеджа. Почему? Все просто — большинство инструментов хеджа требуют от вас расходов, а трежерис нет. Отрицательная корреляция с фондовым рынком позволяет получить необходимую защиту в кризисные периоды, а наличие купонной доходности еще и создает положительный кэш флоу.

Золото. Золото относится к альтернативным инвестициям. Среднегодовая доходность ниже чем у акций и недвижимости и составляет около 7%. Но невысокая корреляция с остальными классами активов позволяет получить необходимую пользу от общей диверсификации в рамках портфеля.

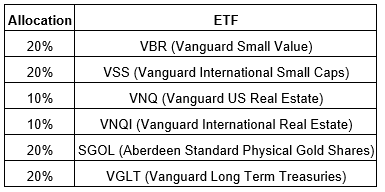

Для реализации используются следующие ETF:

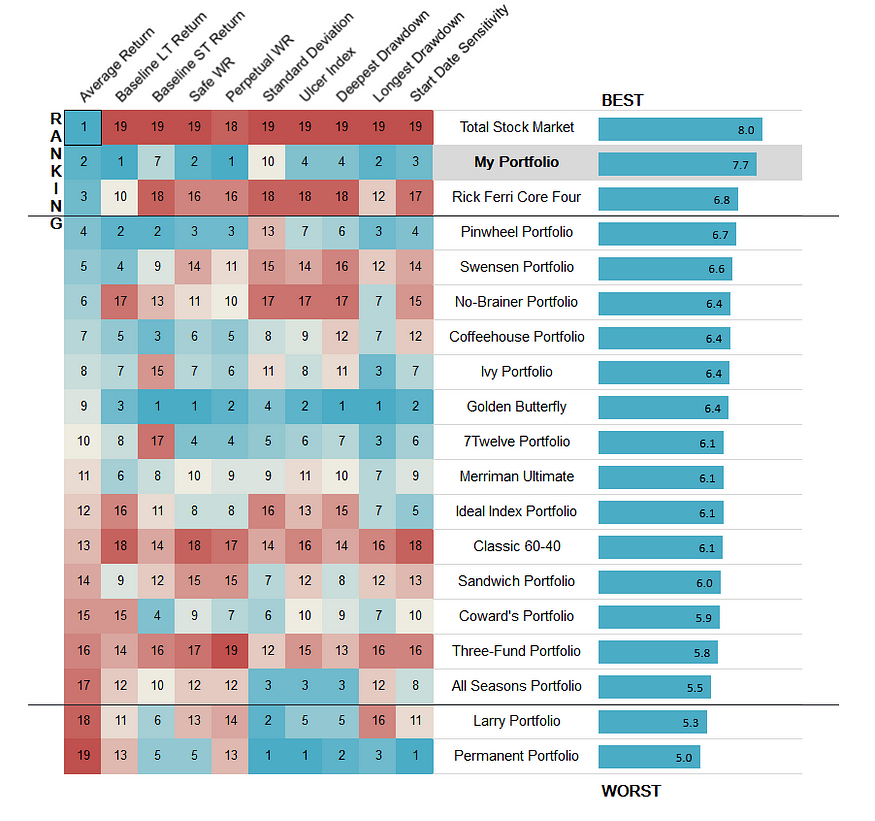

Теперь поговорим о результатах. За последние 50 лет данный портфель показывает схожую доходность с американским рынком акций:

При этом максимальная просадка была всего 19%, против 51% у рынка акций США.

Ребалансировка портфеля требуется всего раз в год, когда вы приводите его структуру к изначальным долям, продавая выросшие активы, и покупая упавшие. Либо до вносите капитал и также выравниваете структуру портфеля.

Если вам понравился материал, и вы хотите получать больше полезного и интересного контента в области инвестиций, то подписывайтесь на мой авторский Telegram канал.

Александр Исаев03 ноября 2021, 10:35гагагагага единственная возможность не зависнуть это не быть инвестором а быть спикулем…0

Александр Исаев03 ноября 2021, 10:35гагагагага единственная возможность не зависнуть это не быть инвестором а быть спикулем…0 Сергей03 ноября 2021, 10:39Александр Исаев, 90% спикулей только сливают деньги…+1

Сергей03 ноября 2021, 10:39Александр Исаев, 90% спикулей только сливают деньги…+1 Александр Исаев03 ноября 2021, 10:57Сергей Суханинский, ясен пень…0

Александр Исаев03 ноября 2021, 10:57Сергей Суханинский, ясен пень…0 Александр Исаев03 ноября 2021, 10:58Александр Исаев, поэтому тута не халява0

Александр Исаев03 ноября 2021, 10:58Александр Исаев, поэтому тута не халява0

Glago03 ноября 2021, 11:04Сергей Суханинский, значит нада попытаться втиснуться в эти 10%)+1

Glago03 ноября 2021, 11:04Сергей Суханинский, значит нада попытаться втиснуться в эти 10%)+1