26 октября 2021, 21:32

Х5 представила хорошие финансовые результаты за 3 квартал - Атон

Результаты Х5 за 3К21 чуть выше прогнозов, рост SG&A снижает предсказуемость

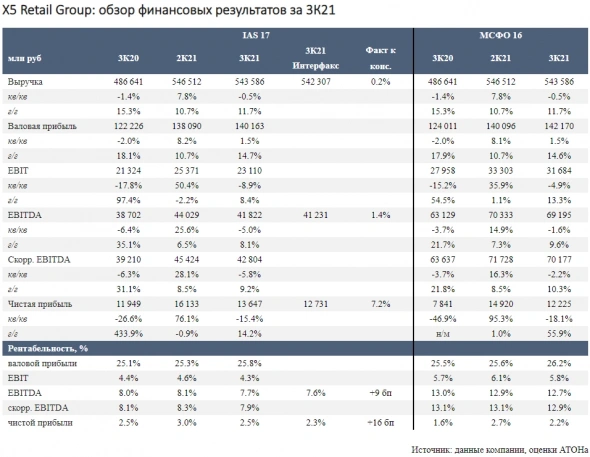

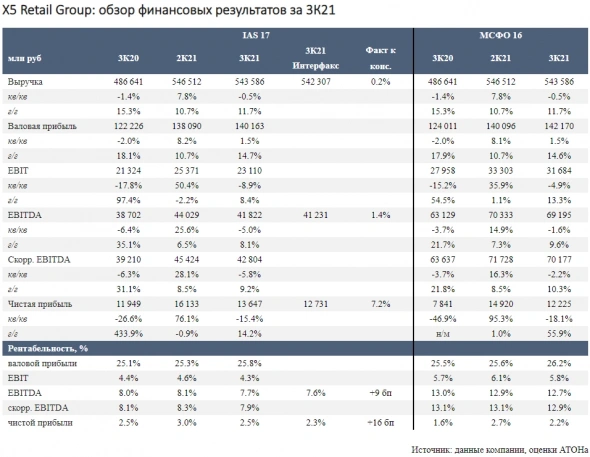

X5 Retail Group представила хорошие финансовые результаты, отчитавшись о росте показателей выручки, EBITDA и чистой прибыли на 11.7%, 8.1% и 14.2% соответственно, что на 0.2%, 1.4% и 7.2% выше консенсус-прогноза Интерфакса.

«Атон»

Рентабельность EBITDA составила 7.7% (немного выше консенсус-прогноза); положительную динамику обеспечило увеличение рентабельности валовой прибыли (+67 бп г/г) на фоне более благоприятных коммерческих условий и снижения интенсивности промо-акций, а сдерживающее влияние на рентабельность EBITDA оказал рост коммерческих, общехозяйственных и административных расходов (SG&A, +91 бп г/г), обусловленный индексацией зарплат в магазинах и нехваткой сотрудников в службе доставке, что отражает общерыночные тенденции.

В среду, 27 октября, группа проведет День инвестора, в ходе которого, как ожидается, она сообщит о планах по развитию цифрового бизнеса, дискаунт-сети «Чижик», а также платежных сервисов.

Динамика выручки Согласно консенсус-прогнозу Интерфакса, выручка группы увеличилась на 11.7% г/г до 543.6 млрд руб., при этом 10.4 пп прироста пришлось на рост оффлайн-продаж и 1.3 пп – на цифровой бизнес. Как ранее сообщила компания в операционной отчетности, LfL-продажи увеличились на 4.8% г/г за счет роста корзины на 4.7% при сохранении посещаемости магазинов практически на том же уровне. Торговые площади группы увеличились на 6.9% г/г до 8 212 тыс. кв. м, при этом в 3К21 было открыто 353 магазина (нетто).

Выручка от офлайн-продаж в сети Пятерочка выросла на 11.6% г/г за счет увеличения корзины на 5% при сохранении трафика на том же уровне.Офлайн-продажи в сети Перекресток показали рост на 10.2%, что обусловлено ростом посещаемости магазинов (+2.0%) и объема корзины (+2.4%). Продажи в сети Карусель снизились на 41.6%, что соответствует планам компании по постепенному сворачиванию формата гипермаркетов.

Онлайн-продажи показали рост на 157% г/г, обеспечив около 2% выручки против 0.9% в 3К20. Самый значительный рост – почти в 5 раз – показал формат продаж с услугой экспресс-доставки, на который пришлось более половины общего объема онлайн-продаж, в то время как в 3К20 его доля составила около четверти. Продажи через онлайн-гипермаркет Впрок.ру Перекресток выросли на 48.4%, обеспечив 39% общего объема онлайн-продаж против 68% в 3К20.

Динамика рентабельности

Валовая прибыль увеличилась на 14.7% г/г до 140.2 млрд руб., а рентабельность валовой прибыли составила 25.8% против 25.1% в 3К20 (+67 бп) за счет роста коммерческой рентабельности, снижения доли промо-акций и сокращения товарных потерь, и была частично нивелирована дефицитом рабочей силы.

SG&A-расходы (без учета расходов на амортизацию и обесценение и эффекта от трансформации сети Карусель) выросли на 17.3% г/г до 103 млрд руб., составив 18.9% в выручке против 18.0% в 3К20 (+91 бп). Динамика SG&A-расходов преимущественно определялась затратами на персонал, которые увеличились на 20% г/г и составили 8.7% в выручке против 8.1% в 3К20 (+60 бп) на фоне индексации зарплат работников магазинов, а также другими расходами, которые увеличились на 38% г/г и составили 1.4% в выручке против 1.1% в 3К20 (+27 бп), что главным образом связано с развитием формата экспресс-доставки.

EBITDA выросла на 8.1% г/г до 41.8 млрд руб., а рентабельность EBITDA составила 7.7% против 8.0% в 3К20 (-26 бп) в результате указанных выше причин. Чистая прибыль увеличилась на 14.2% г/г до 13.6 млрд руб., а рентабельность чистой прибыли составила 2.5% – почти без изменений г/г (+6 бп) благодаря укреплению прибыли от курсовых разниц (почти нулевой показатель против отрицательного показателя в -2.6 млрд руб. в 3К20). Соотношение чистый долг/EBITDA составило 1.5x по состоянию на 30 сентября 2021 против 1.53х на 30 сентября 2020, при чистом долге 230 млрд руб. против 216.6 млрд руб. (+6.2% г/г)

День инвестора

X5 Retail Group проведет видеотрансляцию своего Дня инвестора 2021 в среду, 27 октября, с 16:00 до 18:45 по московскому времени (с 14:00 до 16:45 по лондонскому времени), в ходе которого менеджмент прокомментирует результаты, представит новую информацию по стратегии и другие новости. Мы сфокусируемся на планах Группы по цифровым бизнесам и дискаунтерам Чижик, а также развитию платежных услуг.

Оценка

По оценке Bloomberg, X5 Retail Group торгуется с мультипликаторами P/E 2021П 15.3x и EV/EBITDA 2021П 5.6x против своих средних 5-летних показателей 14.0x и 6.4x соответственно и 14.2x и 9.4x у Магнита соответственно.

X5 Retail Group представила хорошие финансовые результаты, отчитавшись о росте показателей выручки, EBITDA и чистой прибыли на 11.7%, 8.1% и 14.2% соответственно, что на 0.2%, 1.4% и 7.2% выше консенсус-прогноза Интерфакса.

Результат по выручке обусловлен ростом LfL-продаж на 4.8% и увеличением торговых площадей на 6.9%. Продажи по онлайн-каналам показали рост на 157% г/г, обеспечив 1.3 пп общего роста общей выручки, при этом ключевым драйвером роста стала услуга экспресс-доставки товаров.Дима Виктор

«Атон»

Рентабельность EBITDA составила 7.7% (немного выше консенсус-прогноза); положительную динамику обеспечило увеличение рентабельности валовой прибыли (+67 бп г/г) на фоне более благоприятных коммерческих условий и снижения интенсивности промо-акций, а сдерживающее влияние на рентабельность EBITDA оказал рост коммерческих, общехозяйственных и административных расходов (SG&A, +91 бп г/г), обусловленный индексацией зарплат в магазинах и нехваткой сотрудников в службе доставке, что отражает общерыночные тенденции.

В среду, 27 октября, группа проведет День инвестора, в ходе которого, как ожидается, она сообщит о планах по развитию цифрового бизнеса, дискаунт-сети «Чижик», а также платежных сервисов.

Динамика выручки Согласно консенсус-прогнозу Интерфакса, выручка группы увеличилась на 11.7% г/г до 543.6 млрд руб., при этом 10.4 пп прироста пришлось на рост оффлайн-продаж и 1.3 пп – на цифровой бизнес. Как ранее сообщила компания в операционной отчетности, LfL-продажи увеличились на 4.8% г/г за счет роста корзины на 4.7% при сохранении посещаемости магазинов практически на том же уровне. Торговые площади группы увеличились на 6.9% г/г до 8 212 тыс. кв. м, при этом в 3К21 было открыто 353 магазина (нетто).

Выручка от офлайн-продаж в сети Пятерочка выросла на 11.6% г/г за счет увеличения корзины на 5% при сохранении трафика на том же уровне.Офлайн-продажи в сети Перекресток показали рост на 10.2%, что обусловлено ростом посещаемости магазинов (+2.0%) и объема корзины (+2.4%). Продажи в сети Карусель снизились на 41.6%, что соответствует планам компании по постепенному сворачиванию формата гипермаркетов.

Онлайн-продажи показали рост на 157% г/г, обеспечив около 2% выручки против 0.9% в 3К20. Самый значительный рост – почти в 5 раз – показал формат продаж с услугой экспресс-доставки, на который пришлось более половины общего объема онлайн-продаж, в то время как в 3К20 его доля составила около четверти. Продажи через онлайн-гипермаркет Впрок.ру Перекресток выросли на 48.4%, обеспечив 39% общего объема онлайн-продаж против 68% в 3К20.

Динамика рентабельности

Валовая прибыль увеличилась на 14.7% г/г до 140.2 млрд руб., а рентабельность валовой прибыли составила 25.8% против 25.1% в 3К20 (+67 бп) за счет роста коммерческой рентабельности, снижения доли промо-акций и сокращения товарных потерь, и была частично нивелирована дефицитом рабочей силы.

SG&A-расходы (без учета расходов на амортизацию и обесценение и эффекта от трансформации сети Карусель) выросли на 17.3% г/г до 103 млрд руб., составив 18.9% в выручке против 18.0% в 3К20 (+91 бп). Динамика SG&A-расходов преимущественно определялась затратами на персонал, которые увеличились на 20% г/г и составили 8.7% в выручке против 8.1% в 3К20 (+60 бп) на фоне индексации зарплат работников магазинов, а также другими расходами, которые увеличились на 38% г/г и составили 1.4% в выручке против 1.1% в 3К20 (+27 бп), что главным образом связано с развитием формата экспресс-доставки.

EBITDA выросла на 8.1% г/г до 41.8 млрд руб., а рентабельность EBITDA составила 7.7% против 8.0% в 3К20 (-26 бп) в результате указанных выше причин. Чистая прибыль увеличилась на 14.2% г/г до 13.6 млрд руб., а рентабельность чистой прибыли составила 2.5% – почти без изменений г/г (+6 бп) благодаря укреплению прибыли от курсовых разниц (почти нулевой показатель против отрицательного показателя в -2.6 млрд руб. в 3К20). Соотношение чистый долг/EBITDA составило 1.5x по состоянию на 30 сентября 2021 против 1.53х на 30 сентября 2020, при чистом долге 230 млрд руб. против 216.6 млрд руб. (+6.2% г/г)

День инвестора

X5 Retail Group проведет видеотрансляцию своего Дня инвестора 2021 в среду, 27 октября, с 16:00 до 18:45 по московскому времени (с 14:00 до 16:45 по лондонскому времени), в ходе которого менеджмент прокомментирует результаты, представит новую информацию по стратегии и другие новости. Мы сфокусируемся на планах Группы по цифровым бизнесам и дискаунтерам Чижик, а также развитию платежных услуг.

Оценка

По оценке Bloomberg, X5 Retail Group торгуется с мультипликаторами P/E 2021П 15.3x и EV/EBITDA 2021П 5.6x против своих средних 5-летних показателей 14.0x и 6.4x соответственно и 14.2x и 9.4x у Магнита соответственно.

0 Комментариев

Читайте на SMART-LAB:

Битва акций: Полюс, ЮГК и Селигдар

Алексей Девятов Золото быстро дорожает последние месяцы, что повышает интерес к акциям компаний, занимающихся добычей драгметалла. На российском рынке торгуются акции трёх крупных...

18:02

Долгосрочным инвесторам на заметку: получить налоговые льготы стало проще

С 1 января 2026 года вступают в силу важные поправки к порядку применения льготы по налогу на доходы физических лиц (НДФЛ) по ставке 0% при продаже ценных бумаг. Напомним, ставка 0% по НДФЛ...

13:59