Обзор портфелей PRObonds (доходности - 12,5-12,7%). Сделки на вторичном рынке

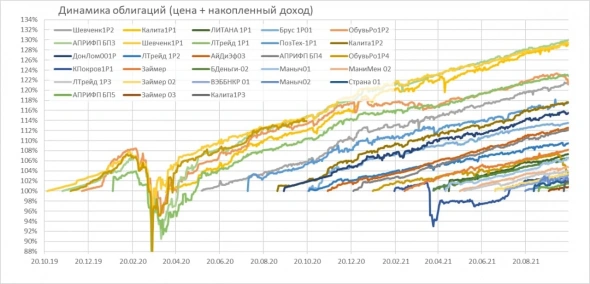

Результативность публичных портфелей PRObonds остается достаточно высокой независимо от подавленного состояния рублевого облигационного рынка. Доходность портфеля ВДО PRObonds #1 за последние 365 дней – 12,5%, доходность смешанного портфеля PRObonds #2 – 12,7%. Базовый индекс сегмента высокодоходных облигаций Cbonds-CBI RU High Yield за это же время дал 11,3% (в нем в отличие от портфелей не учитываются комиссионные издержки).

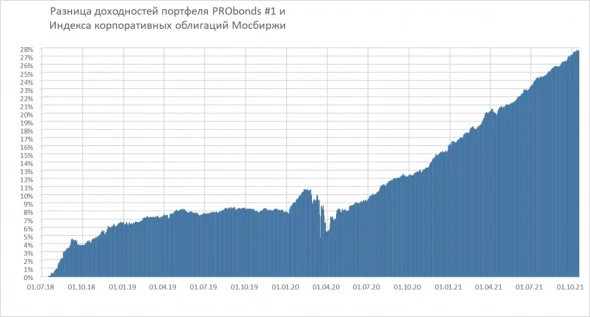

Портфели PRObonds не тождественны сегменту ВДО, в них заложены отдельные механизмы работы с рисками. Они могут угнетать доходность в периоды роста рынка, но неплохо удерживают ее в периоды спада, как это происходит сейчас. Задача портфельной работы – минимизация дефолтных рисков. И пока портфели, думаю, от этого рода рисков далеки. В итоге, более рискованный инструментарий за 3 с небольшим года обыграл широкий рынок облигаций, т.е. консервативные инструменты уже на 28%.

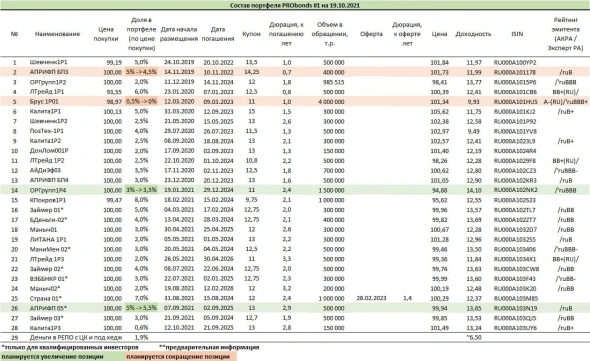

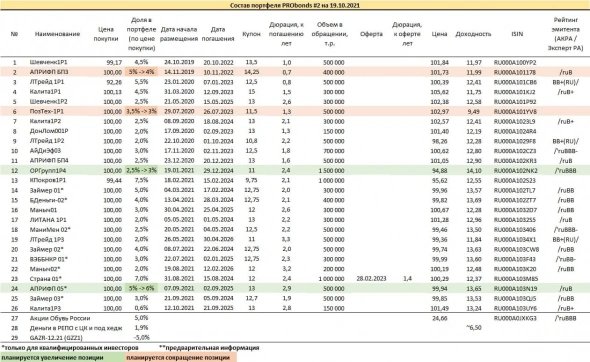

Сделки. На прошедшей неделе в портфелях прошла нетипичная сделка. Планировалась покупка на размещении нового выпуска облигаций ГК «Калита», на 2% от активов каждого из портфелей. Однако спрос превысил свободное предложение более чем втрое. В результате позиция добавлена всего на 0,6%. Против «Калиты» сыграл маленький размер выпуска, 150 млн.р. В дальнейшем подобные ситуации способны повторяться, но редко.

Мы традиционно пополняем портфели новыми выпусками облигаций, которые сами и организовали. И в октябре в размещениях взята намеренная пауза. Рынок слабый, спрос, объективно, низок, а ставки новых выпусков еще не всегда перестроились под возросшую стоимость денег. Так что покупки бумаг на первичном рынке, чтобы затем увидеть их предсказуемое снижение на вторичном, наверное, излишни. Однако в ноябре и декабре планируем провести от 3 до 5 размещений, большинство из которых в портфели попадут. Интенсивность размещений будет зависеть, как и сейчас, от состояния рынка.

Портфелей коснулась просадка облигаций OR Group (прежнее название ГК Обувь России). Доходности двух выпусков эмитента достигли 14%. При этом сегодня компания начинает размещение нового выпуска облигаций, с более низкой доходностью (13,3% при ежемесячном купоне 12,6% годовых). Доля облигаций OR Group будет немного увеличена за счет покупки их на вторичных торгах.

Также целесообразно провести небольшой арбитраж между двумя выпусками АПРИ «Флай Плэнинг», продав амортизирующийся выпуск БП3 и купив свежий выпуск 05.

Короткая позиция во фьючерсе на акции Газпрома в портфеле #2 пока останется в нынешнем размере, 5% от активов. Она с высокой вероятностью будет увеличена, возможно, по более высоким ценам. Определяющий фактор – начало снижения всего рынка отечественных акций, чего еще не произошло.

Все операции портфелей публикуются в открытом доступе до момента их совершения. Портфели учитывают комиссионные издержки (0,1% от величины сделки) и опираются на реальные цены и ликвидность торговых инструментов.

Не является инвестиционной рекомендацией.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru