Зачем активничать?

Интересно, какой результат они показали в сравнении с S&P 500?

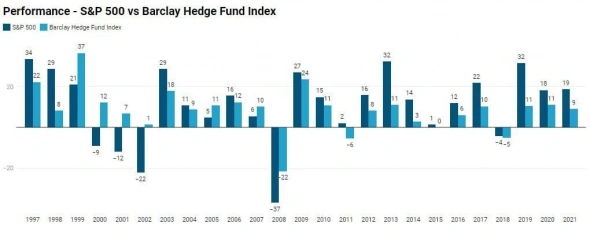

В период с 1997 по 2021г. частный инвестор вкладывающий в S&P 500 переиграл хедж фонды на 222%, а с 2011 по 2020г. на 205%.

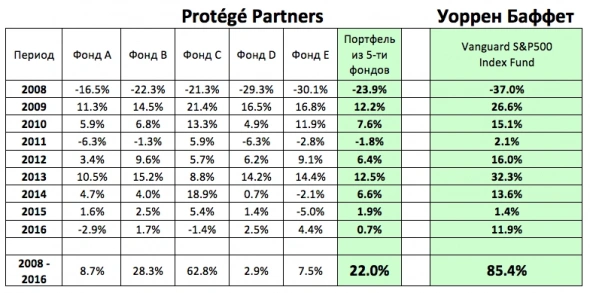

Можно вспомнить знаменитое пари Уоррена Баффета в 2007г. он публично заявил что никто из профессионалов не сможет составить портфель хотя бы из пяти хедж-фондов, которые за десять лет обгонят по доходности индекс S&P 500 с учетом всех комиссий и сборов.

Вызов приняла только инвестиционная компания Protégé Partners в лице управляющего активами Теда Сейдса. Представители Protégé Partners отобрали для участия в пари пять фондов, в портфеле которых в общей сложности представлено около 100 хедж-фондов.

Вот что сказал мистер Баффет после этого спора своим акционерам: «В управлении хедж фондами участвует множество умных людей. Но в значительной степени их активность сама себя нейтрализует, и их IQ не перебивает тех затрат, которые они налагают на инвесторов. Частному инвестору лучше вложиться в недорогой индексный фонд.»

У меня возникает вопрос к современному российскому инвестору (как правило недавно пришедшему на рынок через агрессивную рекламу брокера), вы действительно думаете что сможете переигрывать рынок с завидным постоянством, отбирая акции российских компаний??? Вы серьезно???))))

Предлагаю спуститься с небес и снять розовые очки!!!

Конечно не все хедж-фонды бесполезны и всегда проигрывают индексу, например знаменитый Medallion Fund of Renaissance Technologies даёт внушительные 39% годовых против 8-10% S&P 500 последние 30 лет.

Браво Джим Саймонс!!!

Тем не менее несмотря на всю унылую статистику индустрия хедж фондов оценивается свыше 3.8 триллионов $. Почему люди несут туда деньги?

Хедж-фонды не плохо показывали себя во время обвалов 2000г (крах доткомов) и в 2008г. (ипотечный кризис в США)

В период с 2000г. по 2002г. хедж фонды показали положительную доходность, чего не скажешь про S&P500, а в 2008г. упали меньше чем S&P 500, тем самым показали себя не плохим страхующим инструментом и возможно есть смысл добавлять некоторые специализированные активные фонды в свой портфель в небольших долях, но им точно не место для ядра вашего портфеля.