03 августа 2021, 02:52

Чего не хватает для ПАДЕНИЯ РЫНКА на десятки %? 📉 О сильном падении фондового рынка США

Если не уходить далеко в теорию, а взять несколько полезных графиков и посмотреть взаимосвязи, то...

Сначала по графикам:

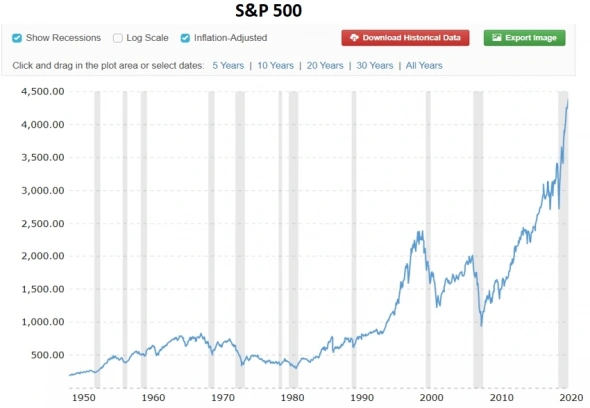

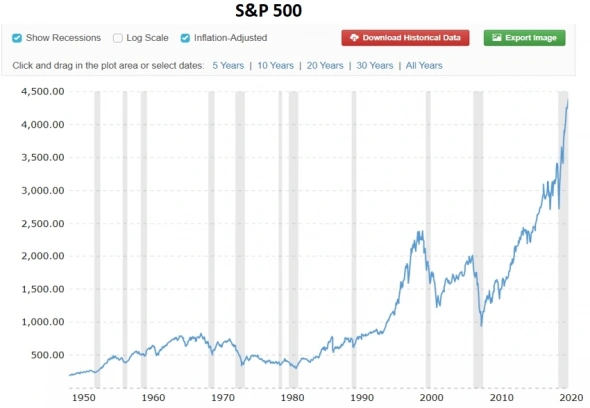

👉 Момент первый: Инвесторы довольствуются малой доходностью S&P.

Причины: альтернативные варианты вложений — неинтересны (см. далее).

Почему P/E такой высокий? Потому, что в составе S&P 500 полно акций роста. И вообще: большинство компаний отчитываются об огромных приростах в выручке и прибыли (прибыли удваиваются, утраиваются и т.д.). При таких темпах роста, у многих компаний условный P/E = 30, превращается в P/E = 15 по итогам нескольких кварталов.

👉 Момент второй: а что покупать инвесторам?10-летние Трежерис с доходностью 1,18% годовых?

Вообще неинтересно, особенно при инфляции в 5,4%.

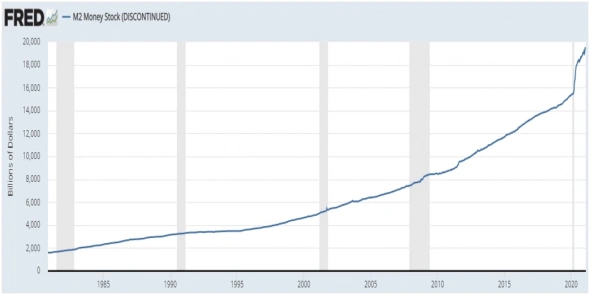

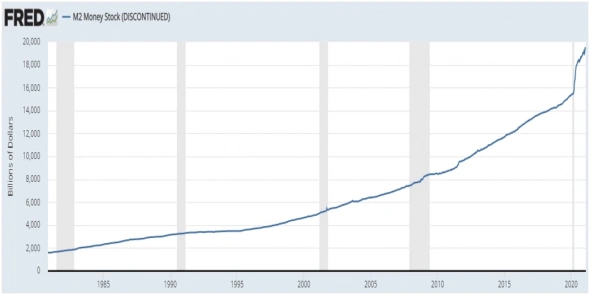

👉 Возможно, инфляция временная, но M2 растет. Вообще, M2 почти всегда растет.

Логично, что если кэш в достатке (или избытке) из-за стимулирования экономики, то и стоить он должен дешевле относительно других активов (например: сырья, акций и т.д.)

👉 Вот и акции растут. Не забываем, что каждая компания имеет еще и материальные активы, рыночная стоимость которых тожа растет (относительно кэша, из-за инфляции).

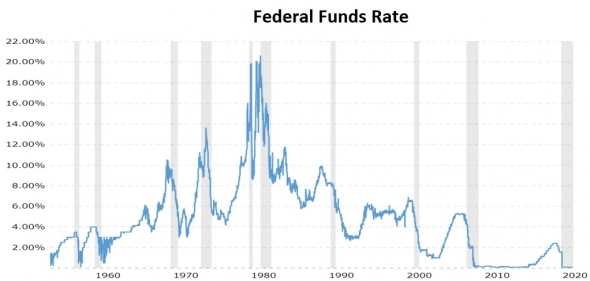

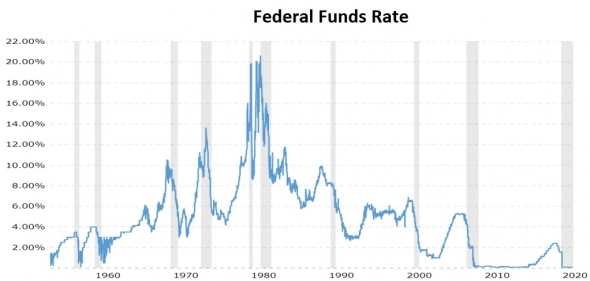

👉 Если посмотреть внимательно на графики видна прямая связь междуFederal Funds Rate и доходностью трежерис.

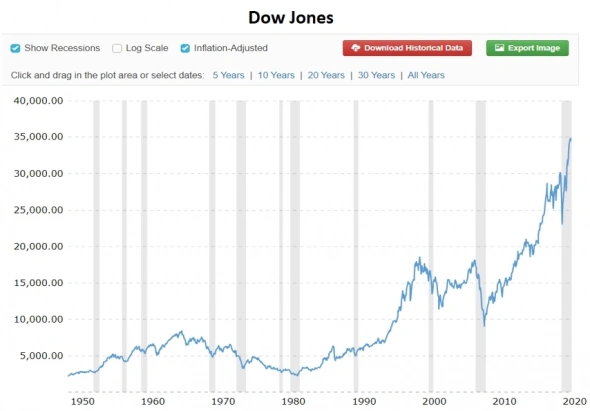

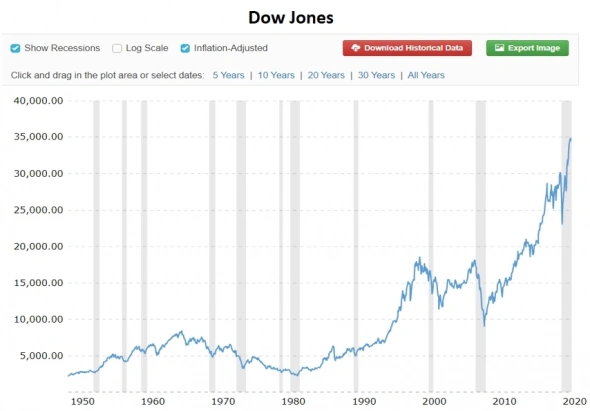

И обратная связь между доходностью трежерис и стоимостью индексов (S&P 500 и DOW).

👉 Что не хватает для падения рынка на десятки %??

— Сильного роста доходности трежерис. Даже рост доходности до 3% уже может сильно изменить оценку компаний с огромными мультами.

— Частных и институциональных инвесторов госдолг с глубокой отрицательной реальной доходностью несильно интересует.

И не факт, что правительствами других стран долг США будет приобретаться так охотно при текущих доходностях и инфляции.

— Рано или поздно, для активного привлечения долга, нужно будет повысить ставку и повысить доходность трежерис. Это и есть основной драйвер падения акций.

📈 Но пока у ФРС этого нет и в планах. Долг большой и, до новой волны займов, его нужно хорошо обесценить печатанием $.

Ситуация очень неоднозначная, но сейчас повышение ставки — основной риск для рынка акций. Всё зависит от того когда (может это случится очень нескоро) и как это произойдет.

Думаю, что ставку повышать не будут, пока не возникнет острая необходимость в привлечении средств от частных и институциональных инвесторов в больших объемах.

Не является индивидуальной инвестиционной рекомендацией.

Сначала по графикам:

👉 Момент первый: Инвесторы довольствуются малой доходностью S&P.

Причины: альтернативные варианты вложений — неинтересны (см. далее).

Почему P/E такой высокий? Потому, что в составе S&P 500 полно акций роста. И вообще: большинство компаний отчитываются об огромных приростах в выручке и прибыли (прибыли удваиваются, утраиваются и т.д.). При таких темпах роста, у многих компаний условный P/E = 30, превращается в P/E = 15 по итогам нескольких кварталов.

👉 Момент второй: а что покупать инвесторам?10-летние Трежерис с доходностью 1,18% годовых?

Вообще неинтересно, особенно при инфляции в 5,4%.

👉 Возможно, инфляция временная, но M2 растет. Вообще, M2 почти всегда растет.

Логично, что если кэш в достатке (или избытке) из-за стимулирования экономики, то и стоить он должен дешевле относительно других активов (например: сырья, акций и т.д.)

👉 Вот и акции растут. Не забываем, что каждая компания имеет еще и материальные активы, рыночная стоимость которых тожа растет (относительно кэша, из-за инфляции).

👉 Если посмотреть внимательно на графики видна прямая связь междуFederal Funds Rate и доходностью трежерис.

И обратная связь между доходностью трежерис и стоимостью индексов (S&P 500 и DOW).

👉 Что не хватает для падения рынка на десятки %??

— Сильного роста доходности трежерис. Даже рост доходности до 3% уже может сильно изменить оценку компаний с огромными мультами.

— Частных и институциональных инвесторов госдолг с глубокой отрицательной реальной доходностью несильно интересует.

И не факт, что правительствами других стран долг США будет приобретаться так охотно при текущих доходностях и инфляции.

— Рано или поздно, для активного привлечения долга, нужно будет повысить ставку и повысить доходность трежерис. Это и есть основной драйвер падения акций.

📈 Но пока у ФРС этого нет и в планах. Долг большой и, до новой волны займов, его нужно хорошо обесценить печатанием $.

Ситуация очень неоднозначная, но сейчас повышение ставки — основной риск для рынка акций. Всё зависит от того когда (может это случится очень нескоро) и как это произойдет.

Думаю, что ставку повышать не будут, пока не возникнет острая необходимость в привлечении средств от частных и институциональных инвесторов в больших объемах.

Подписывайтесь на мой скромный канал: t.me/taurenin делаю только полезные посты

Не является индивидуальной инвестиционной рекомендацией.

Читайте на SMART-LAB:

Сделки в портфеле ВДО

📌Редактируемая версия таблицы — в 👉👉👉 чате Иволги : 👉https://t.me/ivolgavdo/75143

Сделки новой недели — по 0,1% от активов портфеля за торговую сессию, начиная с сегодняшней, для...

09:24

GBP/USD: «Старый джентльмен» поймал попутный ветер

«Кабель» оттолкнулся от пробитого нисходящего канала, сформировав при этом свечную модель «Бычье поглощение» (хотя, учитывая вторую свечу в виде креста, точнее будет назвать её «Утренней звездой...

15.02.2026

ЦБ РФ вновь снизил ключевую ставку на 50 б. п., до 15,5%: чего ждать на долговом рынке?

Совет директоров ЦБ РФ продолжил цикл смягчения денежно-кредитной политики, вновь снизив ключевую ставку (КС – далее) на 50 б. п., до 15,5% годовых. Это уже шестое понижение с июня прошлого года,...

15.02.2026

Интер РАО. Неужели дивиденды будут минимальными за 3 года? Обзор производственных результатов и отчета РСБУ за Q4 2025г.

Вышел отчет по РСБУ за Q4 2025г. от компании Интер РАО: 👉Выручка — 15,49 млрд руб.(-14,0% г/г)

👉Себестоимость — 12,79 млрд руб.(-10,8% г/г)

👉Валовая прибыль — 2,70 млрд руб.(-26,7% г/г)...

15.02.2026

когда-то 3 трл. трежерей у китайцев были большой суммой.

но поскольку система вроде не рушится от прямого выкупа госдолга американскими квазигосами, то они и будут продолжать.