Мечел ап – венчурная идея с консервативной див доходностью +16.6%

Дата инициации: 27.07.2021

Мечел ап – венчурная идея с консервативной див доходностью 16,6%+ за счет того, что на небольшое количество префов по уставу распределяется 20% чистой прибыли, которая появится в 2021 году за счет роста цен на сталь и уголь.

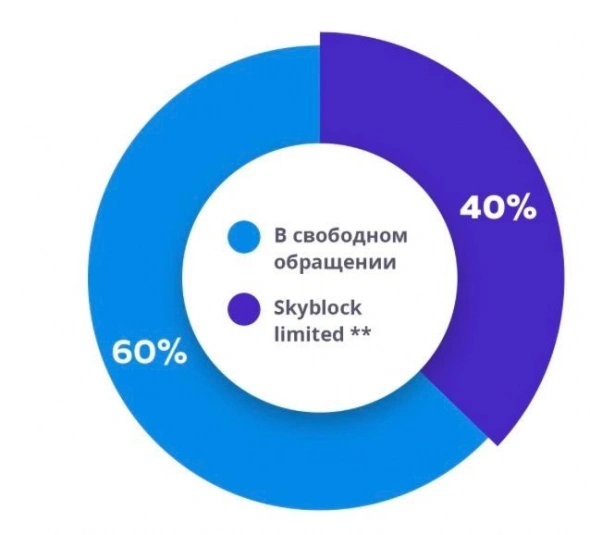

40% всех привилегированных акций принадлежит дочке Мечела, поэтому 40% дивидендов вернется обратно в компанию, а 60% пойдет другим акционерам.

ГазпромБанк имеет долю 5% в обыкновенных акциях и является крупным кредитором Мечела, поэтому ГПБ выгодней, если Мечел не будет платить дивиденды, а будет погашать долг, однако дивидендная политика закреплена в уставе компании и еще не была нарушена.

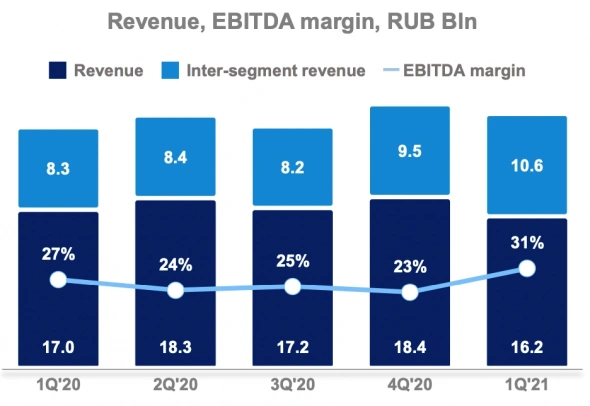

Выручка компании в 1 квартале 2021 выросла на 11,7%:

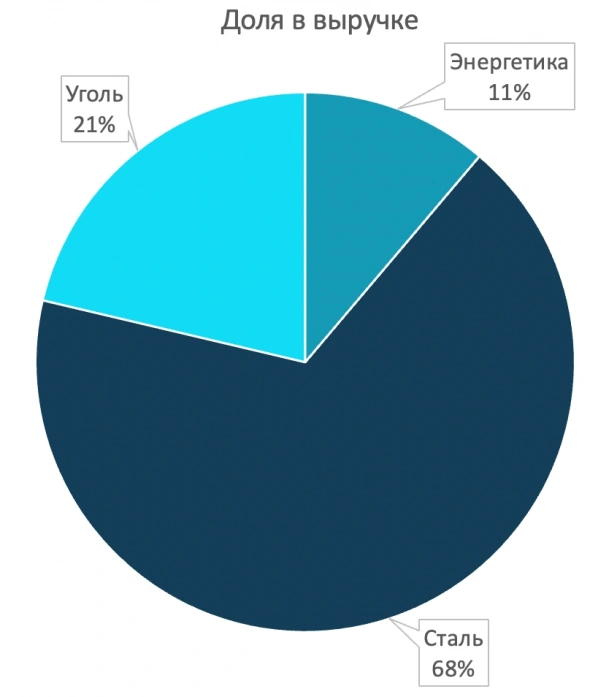

По результатам 1 квартала выручка распределена следующим образом:

Из-за большого долга компания не может поддерживать производство на текущем уровне, поэтому объем производства в последнее время снижается:

Выручка угольного сегмента снизилась на 12% кв/кв из-за падения объемов продаж, но EBITDA выросла 28% благодаря снижению себестоимости и росту цен:

Благодаря высоким ценам на сталь, выручка стального сегмента выросла на 21,8%, а EBITDA на 213%:

В результате вся EBITDA выросла на 39% г/г.

Цены на уголь выросли на 62% с начала апреля, а цены на сталь на 68% за последние 4 квартала:

Динамика цен на коксующийся уголь в Австралии:

Динамика цен на экспорт стали FOB в Черном море:

Маржинальность по EBITDA в 1 квартале 2021 составила 24%:

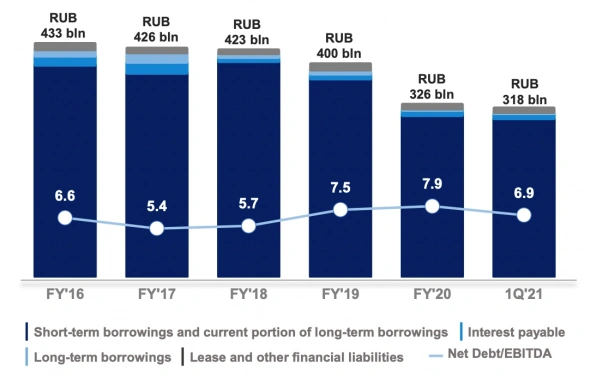

Также компания имеет небольшой положительный денежный поток в размере 2,7 млрд руб. При этом на обслуживание долга уходит 5,1 млрд руб и 3,8 млрд руб на погашение тела долга. Весь долг составляет 318 млрд руб. То есть темпы погашения долга очень медленные.

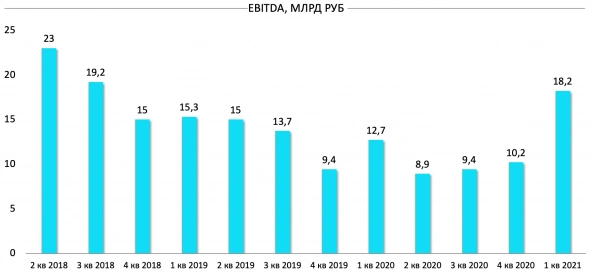

Закредитованность остается на высоком уровне:

За счет дивидендной политики на префы могут выплачиваться высокие дивиденды:

Дивиденд по привилегированным акциям не может быть ниже дивиденда по обыкновенным. Согласно уставу на дивиденды по привилегированным акциям идет 20% от годовой чистой прибыли по МСФО.

Накопленный дивиденд только за 1 квартал 2021 составил 11,38 руб при цене одного префа 120 руб! Компания получила высокую чистую прибыль в 1 квартале за счет роста операционной прибыли, снижению расходов по долгу и валютных переоценок. Но так как курсы доллара и евро довольно непредсказуемы и будут то увеличивать чистую прибыль в одном квартале, то уменьшать в другом, поэтому посчитаем дивиденд без учета прибыли от переоценки – он составит 9,5 руб на один преф, что по-прежнему дает высокую доходность.

При сохранении текущих цен за 2 квартал можно ожидать примерно такой же дивиденд, а в 3 и 4 квартале нужно учесть экспортные пошлины в размере 15%. Для этого уменьшим выручку стального сегмента, которую компания получает от продажи в другие страны (39% — продают в Европу и Азию, а 61% в РФ). По нашим расчетам компания недополучит 6 млрд руб за 3 и 4 квартал, что даст дивиденд 10,41 руб за этот период. Итого при текущих ценах ожидаемый будущий годовой дивиденд составит 29,4 руб или 24,3% дивидендной доходности к текущей цене префов.

Важно следить за курсом доллара и евро, так как половина долга приходится на эти валюты и влияет на чистую прибыль. Ослабление рубля к евро на 1% приводит к убыткам в 1,2 млрд руб, а ослабление к доллару на 1% — убыткам 0,3 млрд руб.

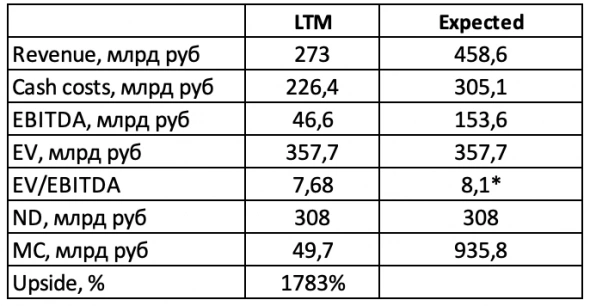

С учетом высокого долга, по мультипликаторам компания оценивается дорого:

По нашей модели при текущих ценах на уголь и сталь Мечел имеет большой потенциал роста, однако эта модель не учитывает закредитованность компании:

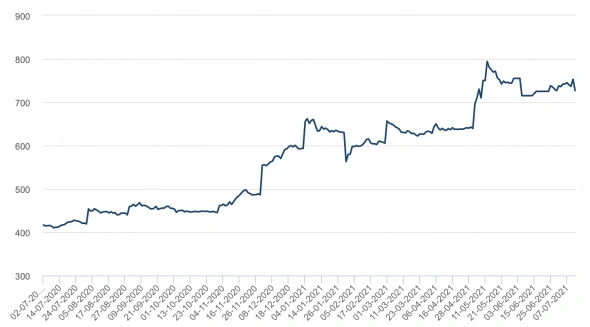

После публикации отчета за 1 квартал акции взлетели на 60%, но потенциал роста еще остается

Риски:

- Волатильность цен на сталь и уголь – если они начнут снижаться, то упадет операционная прибыль и прогнозные дивиденды.

- Волатильность валютных курсов. Если курсы доллара и евро по итогам года будут выше 73,87 и 90,7 соответственно, то компания получит убытки от курсовых разниц, что снизит прогнозный дивиденд. По нашим расчетам при курсе евро выше 95,9 рублей идея потеряет свою инвестиционную привлекательность, так как убыток от курсовых разниц составит порядка 7,25 млрд руб и будущая дивидендная доходность составит примерно 14%, что не будет оправдывать рисков.

- Проценты по кредитам в рублях привязаны к ключевой ставке ЦБ, которая повысилась на 2,25% от минимумов. Весь долг составляет 318 млрд руб, из них в рублях – 54%. По нашим оценкам увеличение стоимости долга на 2,25% приведет к 1,07 млрд руб дополнительных расходов в квартал. Для сравнения прибыль за 1 квартал 2021 составила 7,9 млрд руб, поэтому повышение ключевой ставки не будет критично для дивидендов Мечела.

В консервативном сценарии, если цены на сталь и уголь начнут падать в 3 и 4 квартале и компания не получит прибыли, то дивиденд составит примерно 20 рублей, в хорошем сценарии при сохранении текущей конъюнктуры дивиденд составит 29-40 руб. Соответственно в консервативном сценарии дивидендная доходность будет 16,6% и акции могут переоцениться на 30%+ вверх от текущих значений, а в позитивном сценарии дивидендная доходность составит 32% и акции могут переоцениться на 114%+

С наилучшими пожеланиями,

Команда Усиленных Инвестиций

https://t.me/eninv подписывайтесь на нас в Телеграмм

(team@eninvs.com)

Продают они сталь и уголь на экспорт в долларах и евро, а потом меняют ее на рубли по курсу.

Дороже доллары и евро — больше выручка в рублях.